應(yīng)納稅所得額的計(jì)算收入總額2_2020年《稅法二》預(yù)習(xí)考點(diǎn)

上次我們有關(guān)于稅務(wù)師的“應(yīng)納稅所得額的計(jì)算收入總額”知識(shí)點(diǎn)學(xué)習(xí)了其中一部分,,接下來我們繼續(xù)學(xué)習(xí)“應(yīng)納稅所得額的計(jì)算收入總額”2,。

【內(nèi)容導(dǎo)航】

應(yīng)納稅所得額的計(jì)算收入總額2

【所屬章節(jié)】

本知識(shí)點(diǎn)屬于《稅法二》第一章-企業(yè)所得稅

【知識(shí)點(diǎn)】應(yīng)納稅所得額的計(jì)算收入總額2

應(yīng)納稅所得額的計(jì)算收入總額2

(二)特殊收入的確認(rèn)

1.分期收款方式銷售貨物:合同約定的收款日期確認(rèn)收入實(shí)現(xiàn) |

2.企業(yè)受托加工制造大型機(jī)械設(shè)備、船舶,、飛機(jī),,以及從事建筑,、安裝、裝配工程業(yè)務(wù)或者提供其他勞務(wù)等,持續(xù)時(shí)間超過12個(gè)月的,,按照納稅年度內(nèi)完工進(jìn)度或者完成的工作量確認(rèn)收入的實(shí)現(xiàn) 【知識(shí)點(diǎn)回顧】增值稅:采用預(yù)收款方式,,生產(chǎn)銷售生產(chǎn)工期超過12個(gè)月的大型機(jī)械設(shè)備、船舶,、飛機(jī)等貨物,,納稅義務(wù)發(fā)生時(shí)間為收到預(yù)收款或書面合同約定的收款日期的當(dāng)天 |

3.產(chǎn)品分成方式取得收入:分得產(chǎn)品的日期確認(rèn)收入的實(shí)現(xiàn),收入額按產(chǎn)品的公允價(jià)值確定 |

4.企業(yè)發(fā)生非貨幣性資產(chǎn)交換,,以及將貨物,、財(cái)產(chǎn)、勞務(wù)用于捐贈(zèng),、償債,、贊助、集資,、廣告,、樣品、職工福利或者利潤分配等用途的,,應(yīng)當(dāng)視同銷售貨物,、轉(zhuǎn)讓財(cái)產(chǎn)或者提供勞務(wù),但另有規(guī)定的除外,。 |

(三)資產(chǎn)處置收入:

分類 | 具體處置資產(chǎn)行為(所有權(quán)是否轉(zhuǎn)移) | 計(jì)量 |

內(nèi)部 處置 | (1)將資產(chǎn)用于生產(chǎn),、制造、加工另一產(chǎn)品 (2)改變資產(chǎn)形狀,、結(jié)構(gòu)或性能 (3)改變資產(chǎn)用途 (4)將資產(chǎn)在總機(jī)構(gòu)及分支機(jī)構(gòu)之間轉(zhuǎn)移(境內(nèi)) (5)上述兩種或兩種以上情形的混合 | 不視同銷售確認(rèn)收入,,相關(guān)資產(chǎn)的計(jì)稅基礎(chǔ)延續(xù)計(jì)算 |

外部 處置 | (1)用于市場(chǎng)推廣或銷售 (2)用于交際應(yīng)酬 (3)用于職工獎(jiǎng)勵(lì)或福利 (4)用于股息分配 (5)用于對(duì)外捐贈(zèng) | 除另有規(guī)定外,按照被移送資產(chǎn)的公允價(jià)值確認(rèn)銷售收入 |

【注意】會(huì)計(jì)銷售收入≠企業(yè)所得稅的視同銷售≠增值稅的視同銷售

視同銷售收入對(duì)比(自產(chǎn))

項(xiàng)目 | 會(huì)計(jì) | 增值稅 | 所得稅 |

統(tǒng)一核算,,異地移送用于銷售(境內(nèi)) | × | √ | × |

職工獎(jiǎng)勵(lì)或福利 | √ | √ | √ |

投資 | √ | √ | √ |

分配 | √ | √ | √ |

贈(zèng)送 | × | √ | √ |

(四)相關(guān)收入實(shí)現(xiàn)的確認(rèn)(注意時(shí)間和金額確定)

收入確認(rèn)一般原則:

銷售商品 | 提供勞務(wù)(完工進(jìn)度法) |

(1)商品銷售合同已經(jīng)簽訂,,企業(yè)已將商品所有權(quán)相關(guān)的主要風(fēng)險(xiǎn)和報(bào)酬轉(zhuǎn)移給購貨方 (2)企業(yè)對(duì)已售出的商品既沒有保留通常與所有權(quán)相聯(lián)系的繼續(xù)管理權(quán),也沒有實(shí)施有效控制 (3)收入的金額能夠可靠地計(jì)量 (4)已發(fā)生或?qū)l(fā)生的銷售方的成本能夠可靠地核算 | (1)收入的金額能夠可靠地計(jì)量 (2)交易的完工進(jìn)度能夠可靠地確定 (3)交易中已發(fā)生和將發(fā)生的成本能夠可靠地核算 |

收入確認(rèn)具體原則:

1.托收承付方式 | 辦妥托收手續(xù)時(shí) |

2.預(yù)收款方式 | 發(fā)出商品時(shí) |

3.需要安裝和檢驗(yàn) | 購買方接受商品及安裝和檢驗(yàn)完畢時(shí) |

4.如安裝程序比較簡(jiǎn)單 | 發(fā)出商品時(shí) |

5.支付手續(xù)費(fèi)方式委托代銷 | 收到代銷清單時(shí) |

6.售后回購 | 銷售的商品按售價(jià)確認(rèn)收入,,回購的商品作為購進(jìn)商品處理 有證據(jù)表明不符合銷售收入確認(rèn)條件的,,如以銷售商品方式進(jìn)行融資,收到的款項(xiàng)確認(rèn)為負(fù)債,,回購價(jià)格大于原售價(jià)的,,差額在回購期間確認(rèn)利息費(fèi)用 |

7.商業(yè)折扣 | 扣除商業(yè)折扣后的金額 |

8.現(xiàn)金折扣 | 扣除現(xiàn)金折扣前金額確定商品收入金額,現(xiàn)金折扣實(shí)際發(fā)生時(shí)作為財(cái)務(wù)費(fèi)用扣除 |

9.銷售折讓 | 發(fā)生當(dāng)期沖減當(dāng)期銷售商品收入 |

10.以舊換新 | 銷售商品按收入確認(rèn)條件確認(rèn)收入,,回收商品作為購進(jìn)商品處理 |

11.買一贈(zèng)一 | 不屬于捐贈(zèng),,將總的銷售金額按各商品公允價(jià)值比例來分?jǐn)?/span>確認(rèn)各項(xiàng)的銷售收入 |

12.安裝費(fèi) | 按安裝完工進(jìn)度確認(rèn)。安裝是商品銷售附帶條件的,,在確認(rèn)商品銷售實(shí)現(xiàn)時(shí)確認(rèn) |

13.宣傳媒介收費(fèi) | 相關(guān)廣告或商業(yè)行為出現(xiàn)于公眾面前時(shí)確認(rèn),。廣告制作費(fèi)根據(jù)制作完工進(jìn)度確認(rèn) |

14.軟件費(fèi) | 為特定客戶開發(fā)軟件的,,根據(jù)開發(fā)的完工進(jìn)度確認(rèn) |

15.服務(wù)費(fèi) | 含在商品售價(jià)內(nèi)可區(qū)分的服務(wù)費(fèi),在提供服務(wù)期間分期確認(rèn) |

16.藝術(shù)表演,、招待宴會(huì) | 在相關(guān)活動(dòng)發(fā)生時(shí)確認(rèn),。收費(fèi)涉及幾項(xiàng)活動(dòng)的,預(yù)收的款項(xiàng)應(yīng)合理分配給每項(xiàng)活動(dòng)分別確認(rèn) |

17.會(huì)員費(fèi) | 只有會(huì)籍,,其他服務(wù)或商品另收費(fèi)的,取得該會(huì)員費(fèi)時(shí)確認(rèn) 加入會(huì)員后,,不再付費(fèi)或低于非會(huì)員價(jià)格銷售商品或提供服務(wù)的,,會(huì)員費(fèi)應(yīng)在整個(gè)受益期內(nèi)分期確認(rèn) |

18.特許權(quán)費(fèi) | 提供設(shè)備和其他有形資產(chǎn)的特許權(quán)費(fèi),在交付資產(chǎn)或轉(zhuǎn)移資產(chǎn)所有權(quán)時(shí)確認(rèn) 提供初始及后續(xù)服務(wù)的特許權(quán)費(fèi),,在提供服務(wù)時(shí)確認(rèn) |

19.勞務(wù)費(fèi) | 長(zhǎng)期為客戶提供重復(fù)的勞務(wù)收取的勞務(wù)費(fèi),,在相關(guān)勞務(wù)活動(dòng)發(fā)生時(shí)確認(rèn) |

20.其他收入、財(cái)產(chǎn)轉(zhuǎn)讓收入 | 貨幣形式,、非貨幣形式收入,,除另有規(guī)定外,均應(yīng)一次性計(jì)入確認(rèn)收入的年度 |

(五)不征稅收入和免稅收入

不征稅收入 | 1.財(cái)政撥款 2.依法收取并納入財(cái)政管理的行政事業(yè)性收費(fèi),、政府性基金 3.企業(yè)取得的,,由國務(wù)院財(cái)政、稅務(wù)主管部門規(guī)定專項(xiàng)用途并經(jīng)國務(wù)院批準(zhǔn)的財(cái)政性資金 |

【解釋1】行政事業(yè)性收費(fèi)和政府性基金

(1)企業(yè)按照規(guī)定繳納的,,符合規(guī)定部門批準(zhǔn)設(shè)立的政府性基金和行政事業(yè)性收費(fèi),,準(zhǔn)予在計(jì)算應(yīng)納稅所得額時(shí)扣除。

(2)企業(yè)收取的各種基金,、收費(fèi),,應(yīng)計(jì)入當(dāng)年收入總額。

(3)企業(yè)依照法律,、法規(guī)及國務(wù)院有關(guān)規(guī)定收取并上繳財(cái)政的政府性基金和行政事業(yè)性收費(fèi),,準(zhǔn)予作為不征稅收入,于上繳財(cái)政的當(dāng)年在計(jì)算應(yīng)納稅所得額時(shí)從收入總額中減除,;未上繳財(cái)政的部分,,不得從收入總額中減除。

【理解方法】收繳兩條線,。

【解釋2】財(cái)政性資金

財(cái)政性資金指企業(yè)取得的來源于政府及其有關(guān)部門的財(cái)政補(bǔ)助,、補(bǔ)貼、貸款貼息,,以及其他各類財(cái)政專項(xiàng)資金,,包括直接減免的增值稅和即征即退、先征后退,、先征后返的各種稅收,,但不包括企業(yè)按規(guī)定取得的出口退稅款,。

(1)企業(yè)取得的各類財(cái)政性資金,除屬于國家投資和資金使用后要求歸還本金的以外,,計(jì)入當(dāng)年收入總額,。

(2)由國務(wù)院財(cái)政、稅務(wù)主管部門規(guī)定專項(xiàng)用途并經(jīng)國務(wù)院批準(zhǔn)的財(cái)政性資金,,作為不征稅收入,,計(jì)算應(yīng)納稅所得額時(shí)從收入總額中減除。

(3)對(duì)企業(yè)從縣級(jí)以上各級(jí)人民政府取得的應(yīng)計(jì)入收入總額的財(cái)政性資金,,凡同時(shí)符合以下條件的,,可以作為不征稅收入(并非所有財(cái)政性資金都作為不征稅收入):

①企業(yè)能夠提供資金撥付文件,且文件中規(guī)定該資金的專項(xiàng)用途,;(有專門文件)

②財(cái)政部門或其他撥付資金的政府部門對(duì)該資金有專門的資金管理辦法或具體管理要求,;(有專門管理)

③企業(yè)對(duì)該資金以及以該資金發(fā)生的支出單獨(dú)進(jìn)行核算。(有專門核算)

(4)企業(yè)將符合條件的財(cái)政性資金作不征稅收入處理后,,在5年(60個(gè)月)內(nèi)未發(fā)生支出且未繳回財(cái)政部門或其他撥付資金的政府部門的部分,,應(yīng)計(jì)入取得該資金第六年的應(yīng)稅收入總額。

【解釋3】不征稅收入用于支出所形成的費(fèi)用,,不得在計(jì)算應(yīng)納稅所得額時(shí)扣除,;用于支出所形成的資產(chǎn),其計(jì)算的折舊,、攤銷不得在計(jì)算應(yīng)納稅所得額時(shí)扣除,。

免稅 收入 | 1.國債利息收入 2.地方政府債券利息收入 3.符合條件的居民企業(yè)之間的股息、紅利等權(quán)益性收益 4.在中國境內(nèi)設(shè)立機(jī)構(gòu),、場(chǎng)所的非居民企業(yè)從居民企業(yè)取得與該機(jī)構(gòu),、場(chǎng)所有實(shí)際聯(lián)系的股息、紅利等權(quán)益性投資收益 5.符合條件的非營利組織的收入(非營利組織的營利性收入,,應(yīng)該納稅) |

【解釋1】國債持有期間的利息收入,,免稅;國債轉(zhuǎn)讓的價(jià)差收入,,征稅,。

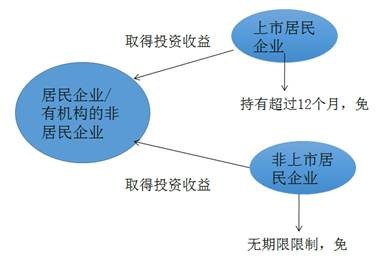

【解釋2】符合條件的居民企業(yè),是指居民企業(yè)直接投資于其他居民企業(yè)取得的投資收益,。

【解釋3】居民企業(yè)或非居民企業(yè)取得的免稅投資收益不包括連續(xù)持有居民企業(yè)公開發(fā)行并上市流通的不足12個(gè)月股票取得的投資收益,;持有非上市居民企業(yè)股票則沒有期限限制。

【解釋4】對(duì)內(nèi)地企業(yè)投資者通過滬港通投資香港聯(lián)交所上市股票:

(1)取得的轉(zhuǎn)讓差價(jià)所得,,計(jì)入其收入總額,,依法征收企業(yè)所得稅。

(2)取得的股息紅利所得,,計(jì)入其收入總額,,依法計(jì)征企業(yè)所得稅,。其中,內(nèi)地居民企業(yè)連續(xù)持有H股滿12個(gè)月取得的股息紅利所得,,免征企業(yè)所得稅,。

【解釋5】非營利組織的下列收入為免稅收入:

(1)接受其他單位或者個(gè)人捐贈(zèng)的收入;

(2)除財(cái)政撥款以外的其他政府補(bǔ)助收入,,但不包括因政府購買服務(wù)而取得的收入,;

(3)按照省級(jí)以上民政、財(cái)政部門規(guī)定收取的會(huì)費(fèi),;

(4)不征稅收入和免稅收入孳生的銀行存款利息收入,;

(5)財(cái)政部、國家稅務(wù)總局規(guī)定的其他收入,。

【解釋6】免稅收入形成的費(fèi)用、折舊可以稅前扣除,。舉例:國債利息收入用來買汽車的折舊,,可以稅前扣除;用財(cái)政撥款買來的卡車,,不能提折舊稅前扣除,。(配比原則)

【注意】免稅收入和不征稅收入、應(yīng)稅收入的劃分是考點(diǎn),,交叉出選擇題,。

通過對(duì)稅務(wù)師考試應(yīng)納稅所得額的計(jì)算收入總額知識(shí)點(diǎn)的學(xué)習(xí),同學(xué)們要注意考點(diǎn)在哪里哦,。

(注:以上內(nèi)容選自彭婷老師《稅法二》授課講義)

(本文為東奧會(huì)計(jì)在線原創(chuàng)文章,,僅供考生學(xué)習(xí)使用,禁止任何形式的轉(zhuǎn)載)

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)