2017《涉稅服務(wù)實(shí)務(wù)》每日一大題:企業(yè)所得稅應(yīng)納稅所得額

2017年稅務(wù)師考試將在11月11日和12日兩天進(jìn)行,,備考時(shí)間已經(jīng)所剩不多,,為了幫助考生在最后階段提分,小編為您提供《涉稅服務(wù)實(shí)務(wù)》綜合題及解析,。

【所屬章節(jié)】

《涉稅服務(wù)實(shí)務(wù)》科目 第十章 所得稅納稅申報(bào)和納稅審核

【知識(shí)點(diǎn)】企業(yè)所得稅應(yīng)納稅所得額的計(jì)算

【例題 綜合題】

位于市區(qū)的境內(nèi)甲公司,系增值稅一般納稅人,,屬于國(guó)家重點(diǎn)扶持的高新技術(shù)企業(yè),,2016年甲公司實(shí)現(xiàn)會(huì)計(jì)利潤(rùn)1828萬(wàn)元,有關(guān)資料如下:

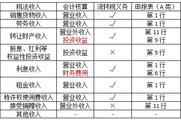

(1)“主營(yíng)業(yè)務(wù)收入”科目貸方發(fā)生額為1700萬(wàn)元,。其中產(chǎn)品銷(xiāo)售收入1500萬(wàn)元,,銷(xiāo)售貨物因購(gòu)買(mǎi)方延期付款,收取的不含稅延期付款利息收入200萬(wàn)元,。會(huì)計(jì)處理為:

借:銀行存款 1955

貸:主營(yíng)業(yè)務(wù)收入 1700

應(yīng)交稅費(fèi)——應(yīng)交增值稅(銷(xiāo)項(xiàng)稅額) 255

(2)轉(zhuǎn)讓一項(xiàng)符合條件的技術(shù)所有權(quán),,取得轉(zhuǎn)讓收入700萬(wàn)元。與該技術(shù)所有權(quán)有關(guān)的成本費(fèi)用為100萬(wàn)元,。企業(yè)會(huì)計(jì)處理為:

借:銀行存款 700

貸:營(yíng)業(yè)外收入 600

無(wú)形資產(chǎn) 100

(3)“投資收益”由兩部分組成,,一是撤回對(duì)境內(nèi)居民企業(yè)乙公司的投資取得120萬(wàn)元,其中含初始投資成本65萬(wàn)元,,另含相當(dāng)于被投資公司累計(jì)未分配利潤(rùn)和盈余公積按減少實(shí)收資本比例計(jì)算的部分20萬(wàn)元,。二是從境外A公司分回投資收益折合人民幣30萬(wàn)元,已經(jīng)在境外按照規(guī)定繳納了企業(yè)所得稅,,境外的企業(yè)所得稅稅率為10%,。

(4)“管理費(fèi)用”借方發(fā)生額為120萬(wàn)元,其中業(yè)務(wù)招待費(fèi)8萬(wàn)元,,訴訟費(fèi)10萬(wàn)元,。“銷(xiāo)售費(fèi)用”借方發(fā)生額為350萬(wàn)元,,其中廣告費(fèi)和業(yè)務(wù)宣傳費(fèi)為300萬(wàn)元,。“財(cái)務(wù)費(fèi)用”借方發(fā)生額為50萬(wàn)元,,其中向職工借款300萬(wàn)元用于生產(chǎn)經(jīng)營(yíng),,借款期限半年,公司與職工簽訂了合法,、有效的借款合同并支付利息費(fèi)用24萬(wàn)元(同期同類(lèi)銀行貸款年利率為5%)。

(5)該公司2016年12月15日購(gòu)置符合條件的安全生產(chǎn)專(zhuān)用設(shè)備并投入使用,,取得的普通發(fā)票上注明價(jià)稅合計(jì)金額為117萬(wàn)元,。

(6)“營(yíng)業(yè)外支出”由三部分內(nèi)容構(gòu)成,,一是通過(guò)企業(yè)行政部門(mén)直接對(duì)貧困地區(qū)捐款30萬(wàn)元;二是因違反食品安全法被工商管理部門(mén)處以罰款12萬(wàn)元;三是訂購(gòu)的一批材料因臨時(shí)取消不再購(gòu)進(jìn)而支付給供貨方的違約金30萬(wàn)元。

(7)該公司在2016年計(jì)提固定資產(chǎn)減值準(zhǔn)備15萬(wàn)元,。

(8)2016年發(fā)現(xiàn)2014年實(shí)際資產(chǎn)損失200萬(wàn)元未在稅前扣除,,假如2014年已納企業(yè)所得稅80萬(wàn)元,會(huì)計(jì)上未做處理,。

問(wèn)題(不考慮其他事項(xiàng)):

1.分別指出甲公司上述涉稅事項(xiàng)存在的問(wèn)題,,對(duì)上述業(yè)務(wù)涉稅事項(xiàng)進(jìn)行納稅調(diào)整,并簡(jiǎn)述理由,。

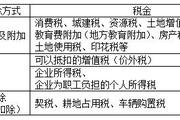

2.計(jì)算該公司上述業(yè)務(wù)應(yīng)補(bǔ)繳的增值稅,、城建稅、教育費(fèi)附加和地方教育附加,。

3.指出業(yè)務(wù)(8)涉及的稅務(wù)處理,,并指出應(yīng)采用何種資產(chǎn)損失申報(bào)扣除方式。

4.計(jì)算該公司2016年應(yīng)繳納的企業(yè)所得稅,。

正確答案:

1.(1)銷(xiāo)售貨物的同時(shí)收取的延期付款利息屬于價(jià)外費(fèi)用應(yīng)該并入銷(xiāo)售額計(jì)算繳納增值稅,,該公司在計(jì)算增值稅銷(xiāo)項(xiàng)稅的時(shí)候只計(jì)算了產(chǎn)品銷(xiāo)售收入的銷(xiāo)項(xiàng)稅,沒(méi)有計(jì)算延期付款利息的銷(xiāo)項(xiàng)稅,。所以應(yīng)補(bǔ)繳增值稅,、城建稅、教育費(fèi)附加和地方教育附加,。

(2)一個(gè)納稅年度內(nèi),,居民企業(yè)技術(shù)轉(zhuǎn)讓所得不超過(guò)500萬(wàn)元的部分,免征企業(yè)所得稅;超過(guò)500萬(wàn)元的部分減半征收企業(yè)所得稅,,所以該技術(shù)轉(zhuǎn)讓?xiě)?yīng)納稅調(diào)減=500+(700-100-500)×50%=550(萬(wàn)元),。

(3)投資企業(yè)從被投資企業(yè)撤回或減少投資,其取得的資產(chǎn)中,,相當(dāng)于初始出資的部分,,應(yīng)確認(rèn)為投資收回;相當(dāng)于被投資企業(yè)累計(jì)未分配利潤(rùn)和累計(jì)盈余公積按減少實(shí)收資本比例計(jì)算的部分,應(yīng)確認(rèn)為股息所得;其余部分確認(rèn)為投資資產(chǎn)轉(zhuǎn)讓所得,。符合條件的居民企業(yè)之間的股息,、紅利是免稅的,所以應(yīng)納稅調(diào)減20萬(wàn)元,。從境外分回的投資收益的抵免限額=30/(1-10%)×15%=5(萬(wàn)元),,已在A公司所在國(guó)繳納企業(yè)所得稅=30/(1-10%)×10%=3.33(萬(wàn)元),應(yīng)在我國(guó)補(bǔ)稅=5-3.33=1.67(萬(wàn)元),。

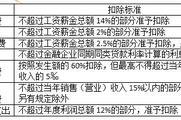

(4)企業(yè)發(fā)生的與生產(chǎn)經(jīng)營(yíng)活動(dòng)有關(guān)的業(yè)務(wù)招待費(fèi)支出,,按照發(fā)生額的60%扣除,但最高不得超過(guò)當(dāng)年銷(xiāo)售(營(yíng)業(yè))收入的5‰,。銷(xiāo)售收入的5‰=1700×5‰=8.5(萬(wàn)元)>8×60%=4.8(萬(wàn)元),,業(yè)務(wù)招待費(fèi)只能稅前扣除4.8萬(wàn)元,,所以需要納稅調(diào)增=8-4.8=3.2(萬(wàn)元),發(fā)生的訴訟費(fèi)用可以據(jù)實(shí)在稅前扣除,,不需要作納稅調(diào)整,。

企業(yè)發(fā)生的符合條件的廣告費(fèi)和業(yè)務(wù)宣傳費(fèi)支出,除國(guó)務(wù)院財(cái)政,、稅務(wù)主管部門(mén)另有規(guī)定外,,不超過(guò)當(dāng)年銷(xiāo)售(營(yíng)業(yè))收入15%的部分,準(zhǔn)予扣除;超過(guò)部分,,準(zhǔn)予在以后納稅年度結(jié)轉(zhuǎn)扣除,。稅前扣除限額=1700×15%=255(萬(wàn)元),實(shí)際發(fā)生300萬(wàn)元,,需要納稅調(diào)增=300-255=45(萬(wàn)元),。

企業(yè)向內(nèi)部職工或其他人員借款的利息支出,其借款情況同時(shí)符合以下兩個(gè)條件的,,一是企業(yè)與個(gè)人之間的借貸是真實(shí),、合法、有效的,,并且不具有非法集資目的或其他違反法律,、行政法規(guī)的行為;二是企業(yè)與個(gè)人之間簽訂了借款合同,其利息支出在不超過(guò)按照金融企業(yè)同期同類(lèi)貸款利率計(jì)算的數(shù)額的部分,,準(zhǔn)予扣除,。

向職工借款的利息支出稅前扣除限額=300×5%×6/12=7.5(萬(wàn)元),需要納稅調(diào)增=24-7.5=16.5(萬(wàn)元),。

(5)企業(yè)購(gòu)置并實(shí)際使用《環(huán)境保護(hù)專(zhuān)用設(shè)備企業(yè)所得稅優(yōu)惠目錄》,、《節(jié)能節(jié)水專(zhuān)用設(shè)備企業(yè)所得稅優(yōu)惠目錄》和《安全生產(chǎn)專(zhuān)用設(shè)備企業(yè)所得稅優(yōu)惠目錄》規(guī)定的環(huán)境保護(hù)、節(jié)能節(jié)水,、安全生產(chǎn)等專(zhuān)用設(shè)備的,,該專(zhuān)用設(shè)備的投資額的10%可以從企業(yè)當(dāng)年的應(yīng)納稅額中抵免;當(dāng)年不足抵免的,可以在以后5個(gè)納稅年度結(jié)轉(zhuǎn)抵免,。該公司當(dāng)年可以抵免的應(yīng)納稅額=117×10%=11.7(萬(wàn)元),。

(6)企業(yè)通過(guò)公益性社會(huì)團(tuán)體或者縣級(jí)以上人民政府及其部門(mén),發(fā)生的公益性捐贈(zèng)在年度利潤(rùn)總額12%以?xún)?nèi)的部分,,準(zhǔn)予在計(jì)算應(yīng)納稅所得額時(shí)扣除,。但是本題是直接捐贈(zèng)不屬于公益性捐贈(zèng)支出,不得稅前扣除,,所以需要納稅調(diào)增30萬(wàn)元;

被工商管理部門(mén)處以的罰款不得稅前扣除,,所以需要納稅調(diào)增12萬(wàn)元;

支付給供貨方的違約金是企業(yè)經(jīng)營(yíng)過(guò)程中發(fā)生的經(jīng)營(yíng)支出,準(zhǔn)予稅前扣除,不需要納稅調(diào)整,。

(7)未經(jīng)核定的準(zhǔn)備金不得在稅前扣除,,所以計(jì)提的固定資產(chǎn)減值準(zhǔn)備不得稅前扣除,需要納稅調(diào)增15萬(wàn)元,。

2.業(yè)務(wù)(1)應(yīng)補(bǔ)繳增值稅=200×17%=34(萬(wàn)元),應(yīng)補(bǔ)繳城建稅,、教育費(fèi)附加和地方教育附加合計(jì)=34×(7%+3%+2%)=4.08(萬(wàn)元),。該公司應(yīng)補(bǔ)繳的增值稅、城建稅,、教育費(fèi)附加和地方教育附加=34+4.08=38.08(萬(wàn)元),。

3.企業(yè)因以前年度實(shí)際資產(chǎn)損失未在稅前扣除而多繳的企業(yè)所得稅稅款,可在追補(bǔ)確認(rèn)年度企業(yè)所得稅應(yīng)納稅款中予以抵扣,,不足抵扣的,,向以后年度遞延抵扣。

“2014年實(shí)際資產(chǎn)損失200萬(wàn)元未在稅前扣除”相當(dāng)于2014年多繳納企業(yè)所得稅=200×15%=30(萬(wàn)元),,則這30萬(wàn)元可以在2016年企業(yè)所得稅應(yīng)納稅額中扣除,。

企業(yè)以前年度發(fā)生的資產(chǎn)損失未能在當(dāng)年稅前扣除的,可以按照規(guī)定向稅務(wù)機(jī)關(guān)說(shuō)明并進(jìn)行專(zhuān)項(xiàng)申報(bào)扣除,。

4.該公司2016年境內(nèi)所得應(yīng)納稅所得額=1828-4.08-550-20-30+3.2+45+16.5+30+12+15=1345.62(萬(wàn)元)

2016年應(yīng)繳納企業(yè)所得稅=1345.62×15%+1.67-11.7-30=161.81(萬(wàn)元),。

稅務(wù)師證書(shū)的含金量已經(jīng)毋庸置疑,為了夢(mèng)想而奮斗的每一天都是充實(shí)的,,掌握了知識(shí)點(diǎn)還需要配以習(xí)題來(lái)練習(xí)哦,,更多習(xí)題盡在稅務(wù)師考試習(xí)題。

(本文是東奧會(huì)計(jì)在線原創(chuàng)文章,,轉(zhuǎn)載請(qǐng)注明來(lái)自東奧會(huì)計(jì)在線)

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)