2017《財務(wù)與會計》高頻考點(diǎn):財務(wù)管理基礎(chǔ)

稅務(wù)師考試還有最后不到一個月的備考時間,能否過線拿證就看是否能堅持復(fù)習(xí)到最后,今天小編為您帶來的是《財務(wù)與會計》高頻考點(diǎn):企業(yè)財務(wù)管理目標(biāo)理論的優(yōu)缺點(diǎn)

【內(nèi)容導(dǎo)航】

財務(wù)管理基礎(chǔ)

【所屬章節(jié)】

本知識點(diǎn)屬于《財務(wù)與會計》第二章財務(wù)管理基礎(chǔ)

【知識點(diǎn)】財務(wù)管理基礎(chǔ)

【高頻考點(diǎn)1】貨幣時間價值的計算

(一)復(fù)利的終值和現(xiàn)值

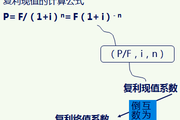

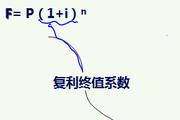

?復(fù)利終值 | ?復(fù)利終值公式:F=P×(1+i)n 其中,,(1+i)n稱為復(fù)利終值系數(shù),,用符號(F/P,,i,,n)表示,。 |

?復(fù)利現(xiàn)值 | ?復(fù)利現(xiàn)值公式:P=F×1/(1+i)n 其中,1/(1+i)n稱為復(fù)利現(xiàn)值系數(shù),,用符號(P/F,,i,n)表示,。 |

結(jié)論 | (1)復(fù)利終值和復(fù)利現(xiàn)值互為逆運(yùn)算; (2)復(fù)利終值系數(shù)(1+i)n和復(fù)利現(xiàn)值系數(shù)1/(1+i)n互為倒數(shù),。 |

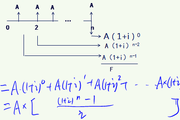

(二)年金的終值和現(xiàn)值

項(xiàng)目 | 基本公式 |

普通年金終值 | FA=A×[(1+i)n-1]/i=A(F/A,,i,n) |

普通年金終現(xiàn)值 | PA=A×[1-(1+i)-n]/i=A(P/A,,i,,n) |

預(yù)付年金終值 | FA=A×[(1+i)n-1]/i×(1+i) =A(F/A,i,,n)×(1+i) 或者:FA=A[(F/A,,i,n+1)-1] |

預(yù)付年金現(xiàn)值 | PA=A×[1-(1+i)-n]/i×(1+i) =A(P/A,,i,,n)(1+i) =A[(P/A,i,,n-1)+1] |

遞延年金終值 | FA=A(F/A,,i,n) |

遞延年金現(xiàn)值 | 計算方法一:先將遞延年金視為n期普通年金,,求出在遞延期期末的普通年金現(xiàn)值,,然后再折算到現(xiàn)在,即第0期價值: PA=A×(P/A,,i,,n)×(P/F,i,,m) 式中,,m為遞延期,n為連續(xù)收支期數(shù),,即年金期,。 計算方法二:先計算m+n期年金現(xiàn)值,再減去m期年金現(xiàn)值: PA=A×[(P/A,i,,m+n)-(P/A,,i,m)] 計算方法三:先求遞延年金終值再折現(xiàn)為現(xiàn)值: PA=A×(F/A,,i,,n)×(P/F,i,,m+n) |

永續(xù)年金 | PA(n→∞)=A[1-(1+i)-n]/i=A/i |

【高頻考點(diǎn)2】資產(chǎn)風(fēng)險衡量的相關(guān)結(jié)論

(1)兩項(xiàng)證券資產(chǎn)組合的標(biāo)準(zhǔn)離差計算:

σp=(w21σ21+w22σ22+2w1w2ρ1,2σ1σ2)1/2

當(dāng)相關(guān)系數(shù)ρ1,,2變化時,會影響組合標(biāo)準(zhǔn)差的大?。?/p>

相關(guān)系數(shù)ρ1,,2 | 組合的標(biāo)準(zhǔn)離差σp | 風(fēng)險分散情況 |

ρ1,2=1(完全正相關(guān)) 表明兩項(xiàng)資產(chǎn)的收益率變化方向和變化幅度完全相同 | σp=w1σ1+w2σ2 σp達(dá)到最大 | 組合不能抵消任何風(fēng)險 |

ρ1,,2=-1(完全負(fù)相關(guān)) 表明兩項(xiàng)資產(chǎn)的收益率變化方向相反,,變化幅度完全相同 | σp=|w1σ1-w2σ2| σp達(dá)到最小,甚至可能是零 | 組合可以最大限度地抵消風(fēng)險 |

-1<ρ1,,2<1 | 0<σp<(w1σ1+w2σ2) | 資產(chǎn)組合可以分散風(fēng)險,,但不能完全消除風(fēng)險 |

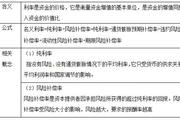

(2)標(biāo)準(zhǔn)離差與β系數(shù)的區(qū)別

項(xiàng) 目 | 標(biāo)準(zhǔn)離差 | β系數(shù) |

衡量的風(fēng)險 | 全部風(fēng)險(系統(tǒng)風(fēng)險和非系統(tǒng)風(fēng)險) | 系統(tǒng)風(fēng)險 |

數(shù)值 | 非負(fù)數(shù)(由于相關(guān)系數(shù)可以為負(fù)數(shù),所以組合標(biāo)準(zhǔn)離差最小為0,,但不會出現(xiàn)為負(fù)數(shù)的情況) | 絕大多數(shù)資產(chǎn)的β系數(shù)是大于零的,,極個別資產(chǎn)的β系數(shù)是負(fù)數(shù)(如果是負(fù)數(shù),表示與市場平均收益率變化方向相反) |

投資組合各資產(chǎn)之間的相關(guān)系數(shù) | 影響 | 不影響 |

【高頻考點(diǎn)3】資本資產(chǎn)定價模型

資本資產(chǎn)定價模型中,,所謂資本資產(chǎn)主要指的是股票資產(chǎn),,而定價則試圖解釋資本市場如何決定股票收益率,進(jìn)而決定股票價格,。

根據(jù)風(fēng)險與收益的一般關(guān)系,,某資產(chǎn)的必要收益率是由無風(fēng)險收益率和資產(chǎn)的風(fēng)險收益率決定的。即:

必要收益率=無風(fēng)險收益率+風(fēng)險收益率

資本資產(chǎn)定價模型的一個主要貢獻(xiàn)就是解釋了風(fēng)險收益率的決定因素和度量方法,,并且給出了下面一個簡單易用的表達(dá)形式:

R=Rf+β×(Rm-Rf)

這是資本資產(chǎn)定價模型的核心關(guān)系式,。式中,R表示某資產(chǎn)的必要收益率;β表示該資產(chǎn)的系統(tǒng)風(fēng)險系數(shù);Rf表示無風(fēng)險收益率,,通常以短期國債的利率來近似替代;Rm表示市場組合收益率,,通常用股票價格指數(shù)收益率的平均值或所有股票的平均收益率來代替。

公式中(Rm—Rf)稱為市場風(fēng)險溢酬,。它是附加在無風(fēng)險收益率之上的,,由于承擔(dān)了市場平均風(fēng)險所要求獲得的補(bǔ)償,它反映的是市場作為整體對風(fēng)險的平均 “容忍”程度,,也就是市場整體對風(fēng)險的厭惡程度,,對風(fēng)險越是厭惡和回避,,要求的補(bǔ)償就越高,因此,,市場風(fēng)險溢酬的數(shù)值就越大,。反之,如果市場的抗風(fēng)險能力強(qiáng),,則對風(fēng)險的厭惡和回避就不是很強(qiáng)烈,,因此,要求的補(bǔ)償就越低,,所以市場風(fēng)險溢酬的數(shù)值就越小,。不難看出:某項(xiàng)資產(chǎn)的風(fēng)險收益率是該資產(chǎn)系統(tǒng)風(fēng)險系數(shù)與市場風(fēng)險溢酬的乘積,即:

風(fēng)險收益率=β×(Rm-Rf)

更多高頻考點(diǎn)盡在2017年稅務(wù)師《財務(wù)與會計》高頻考點(diǎn)匯總,,各位加油吧,。

(本文是東奧會計在線原創(chuàng)文章,轉(zhuǎn)載請注明來自東奧會計在線)

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號