中級會計職稱每日攻克一考點:不確認遞延所得稅負債的特殊情況

2017年中級會計師考試倒計時不足一個月,每一個堅持下來的考生都值得為自己鼓掌,。小編每天為大家整理中級會計考試重要考點,,希望大家可以跟住小編的腳步,,珍惜這最后的黃金一個月,每日攻克一考點,,夯實基礎,,輕松搞定中級會計實務。

【名師視頻講解】

不確認遞延所得稅負債的特殊情況

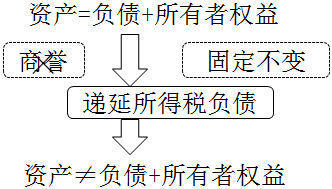

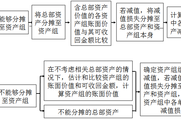

有些情況下,,雖然資產(chǎn),、負債的賬面價值與其計稅基礎不同,產(chǎn)生了應納稅暫時性差異,,但出于各方面考慮,,企業(yè)會計準則中規(guī)定不確認相應的遞延所得稅負債,主要包括:

(1)商譽的初始確認

商譽=非同一控制下企業(yè)合并的合并成本-享有的被購買方可辨認凈資產(chǎn)公允價值份額

若確認遞延所得稅負債,,則減少被購買方可辨認凈資產(chǎn)公允價值,,增加商譽,由此進入不斷循環(huán)狀態(tài),。

【例16-12】甲公司以增發(fā)市場價值為60 000 000元的本企業(yè)普通股為對價購入乙公司100%的凈資產(chǎn),,假定該項企業(yè)合并符合稅法規(guī)定的免稅合并條件,且乙公司原股東選擇進行免稅處理,。購買日乙公司各項可辨認資產(chǎn),、負債的公允價值及其計稅基礎如表所示。

單位:元

項 目 | 公允價值 | 計稅基礎 | 暫時性差異 |

固定資產(chǎn) | 27 000 000 | 15 500 000 | 11 500 000 |

應收賬款 | 21 000 000 | 21 000 000 | 0 |

存貨 | 17 400 000 | 12 400 000 | 5 000 000 |

其他應付款 | (3 000 000) | 0 | (3 000 000) |

應付賬款 | (12 000 000) | (12 000 000) | 0 |

不包括遞延所得稅的可辨認資產(chǎn),、負債的公允價值 | 50 400 000 | 36 900 000 | 13 500 000 |

乙公司適用的所得稅稅率為25%,,該項交易中應確認遞延所得稅負債及商譽的金額計算如下:

企業(yè)合并成本 60 000 000

可辨認凈資產(chǎn)公允價值 50 400 000

遞延所得稅資產(chǎn)(3 000 000×25%) 750 000

遞延所得稅負債(16 500 000×25%) 4 125 000

考慮遞延所得稅后可辨認資產(chǎn)、負債的公允價值 47 025 000

商譽 12 975 000

所確認的商譽金額12 975 000元與其計稅基礎0之間產(chǎn)生的應納稅暫時性差異,,不再進一步確認相關的遞延所得稅影響,。

【延伸】

不考慮遞延所得稅情況下的商譽

=60 000 000-50 400 000=9 600 000(元)

考慮遞延所得稅情況下的商譽

=60 000 000-47 025 000=12 975 000(元)

因此,企業(yè)合并產(chǎn)生的遞延所得稅資產(chǎn)或負債對應科目是商譽,。

【提示】

(1)按照會計準則規(guī)定在非同一控制下吸收合并中確認了商譽,,在應稅合并情況下,按照所得稅法的規(guī)定該商譽在初始確認時計稅基礎等于賬面價值,,不產(chǎn)生暫時性差異;該商譽在后續(xù)計量過程中因會計準則規(guī)定與稅法規(guī)定不同產(chǎn)生暫時性差異的,,應當確認相關的所得稅影響。

(2)非同一控制下控股合并,,在合并財務報表中不需區(qū)分應稅合并和免稅合并,,被購買方的可辨認資產(chǎn)和負債的計稅基礎保持原被購買方的計稅基礎,而賬面價值則反映購買日的公允價值,,由此產(chǎn)生的暫時性差異應確認遞延所得稅資產(chǎn)或遞延所得稅負債,,影響商譽的金額。

【例題?判斷題】非同一控制下的企業(yè)合并中,,因資產(chǎn),、負債的入賬價值與其計稅基礎不同產(chǎn)生的遞延所得稅資產(chǎn)或遞延所得稅負債,,其確認結果將影響購買日的所得稅費用。( )(2012年)

【答案】×

【解析】非同一控制下的免稅合并,,合并時被購買方不交企業(yè)所得稅,,合并后資產(chǎn)、負債賬面價值和計稅基礎之間確認的暫時性差異,,導致的遞延所得稅資產(chǎn)或者遞延所得稅負債影響的是商譽或營業(yè)外收入,,不計入所得稅費用。

【例題?判斷題】企業(yè)合并業(yè)務發(fā)生時確認的資產(chǎn),、負債初始計量金額與其計稅基礎不同所形成的應納稅暫時性差異,不確認遞延所得稅負債,。( )(2011年)

【答案】×

【解析】符合免稅合并條件,,對于合并初始確認的資產(chǎn)和負債的初始計量金額與計稅基礎之間的差額,應確認為遞延所得稅資產(chǎn)或者遞延所得稅負債,,調整合并形成的商譽或者計入當期損益,。

(2)除企業(yè)合并以外的其他交易或事項中,如果該項交易或事項發(fā)生時既不影響會計利潤,,也不影響應納稅所得額,,則所產(chǎn)生的資產(chǎn)、負債的初始確認金額與其計稅基礎不同,,形成應納稅暫時性差異的,,交易或事項發(fā)生時不確認相應的遞延所得稅負債,。

(3)與子公司、聯(lián)營企業(yè),、合營企業(yè)投資等相關的應納稅暫時性差異,,一般應確認相應的遞延所得稅負債,,但同時滿足以下兩個條件的除外:

一是投資企業(yè)能夠控制暫時性差異轉回的時間;

二是該暫時性差異在可預見的未來很可能不會轉回,。滿足上述條件時,投資企業(yè)可以運用自身的影響力決定暫時性差異的轉回,,如果不希望其轉回,,則在可預見的未來該項暫時性差異即不會轉回,從而無須確認相應的遞延所得稅負債,。

【提示】對于權益法核算的長期股權投資,,其計稅基礎與賬面價值產(chǎn)生的有關暫時性差異是否應確認相關的所得稅影響,,應當考慮該項投資的持有意圖:

①在準備長期持有的情況下,,對于采用權益法核算的長期股權投資賬面價值與計稅基礎之間的差異,,投資企業(yè)一般不確認相關的所得稅影響。

?、谠诔钟幸鈭D由長期持有轉變?yōu)閿M近期出售的情況下,,因長期股權投資的賬面價值與計稅基礎不同產(chǎn)生的有關暫時性差異,,均應確認相關的所得稅影響,。

拿出百倍的精神面對中級會計師考試,每天花十分鐘認真學習一個考點知識,,慢慢的你會發(fā)現(xiàn)在做題的過程中會順利很多,。各位中級會計考生加油!

(本文是東奧會計在線原創(chuàng)文章,轉載請注明來自東奧會計在線)

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號