雖然會計從業(yè)資格證將要取消的消息幾乎已成定局,,但是會計基礎知識的作用還是不容忽視的,,奠定好基礎,為以后的學習和工作做好準備,希望大家能夠緊跟東奧小編的腳步,,強化會計從業(yè)基礎知識。

【內容導航】:

一,、稅收的概念,、特征與分類

二、稅法的概念與分類,,及構成要素

三,、增值稅的概念、分類,,征稅范圍及特殊范圍

【所屬章節(jié)】:

本知識點屬于《會計基礎》科目第三章稅收法律制度

【知識點】稅收法律制度

考點1:稅收的概念,、特征與分類

考點綜述:

(一)稅收概念與作用

1.稅收的概念

稅收是國家為了滿足一般的社會共同需要,憑借政治權力,,按照國家法律規(guī)定,,強制地、無償?shù)厝〉秘斦杖氲囊环N特定分配形式,。

2.稅收的作用

稅收具有組織國家財政收入,、調控國家經濟運行、維護國家政權和利益等作用,。

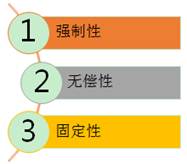

(二)稅收的特征(具體解釋新大綱已刪除)

稅收的特征有:強制性,、無償性、固定性,。

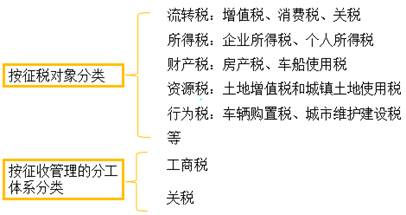

(三)稅收的分類(具體類型解釋新大綱已刪除)

【例題1·單選題】國家通過稅種的設置及加成征收或減免稅等手段來影響社會成員的經濟利益,,改變社會財富分配狀況,進而促進社會經濟健康發(fā)展,。這體現(xiàn)了稅收的( )作用,。

A.稅收是國家組織財政收入的主要形式和工具

B.稅收具有維護國家政權的作用

C.稅收是國家調控經濟運行的重要手段

D.稅收是國際經濟交往中維護國家利益的可靠保證

【例題2·多選題】下列關于稅收的說法中,正確的有( ),。

A.稅收具有強制性,、無償性和靈活性三個特征

B.負有納稅義務的社會集團和社會成員必須遵守國家強制性的稅收法令,,依法納稅

C.稅收是將社會集團和社會成員的一部分收入收歸國家所有,國家不向原納稅人支付任何報酬或代價,,也不再償還給原來的納稅人

D.稅收的征稅對象,、稅目、稅率,、納稅人,、計算納稅辦法和期限可以根據需要靈活調整

【例題3·多選題】根據不同的標準,稅收通常采用的分類方法有( ),。

A.按征稅對象的不同,,分為流轉稅類、所得稅類,、財產稅類,、資源稅類和行為稅類

B.按照征收管理的分工體系,分為工商稅類,、關稅類

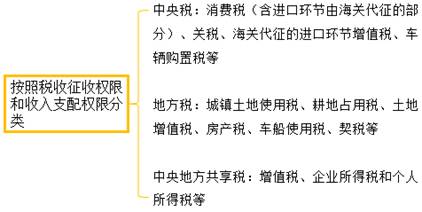

C.按照稅收的征收權限和收入支配權限,,分為中央稅、地方稅和中央地方共享稅

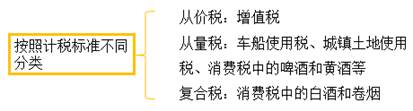

D.按照計稅標準的不同,,分為從價稅,、從量稅和復合稅

【例題4·多選題】稅收按征稅對象的不同,可以分為( ),。

A.流轉說

B.中央稅

C.財產稅

D.資源稅

【例題5·多選題】下列屬于工商稅類的有( ),。

A.關稅

B.企業(yè)所得稅

C.消費稅

D.城鎮(zhèn)土地使用稅

考點2、3:稅法的概念與分類,,及構成要素

考點綜述:

一,、稅法的概念與分類

(一)稅法的概念

稅法是國家權力機關和行政機關制定的用以調整國家與納稅人之間在稅收征納方面的權利與義務關系的法律規(guī)范的總稱。

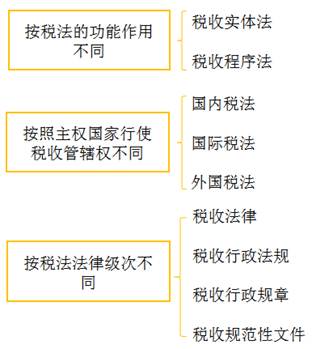

(二)稅法的分類(具體解釋新大綱已刪除)

二,、稅法的構成要素

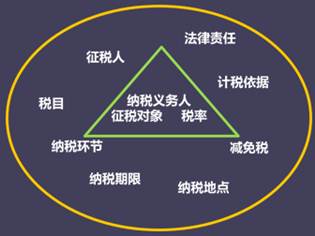

稅法的構成要素一般包括征稅人,、納稅義務人、征稅對象,、稅目,、稅率、計稅依據,、納稅環(huán)節(jié),、納稅期限、納稅地點,、減免稅和法律責任等要素,。

其中,納稅義務人、征稅對象,、稅率是構成稅法的三個最基本的要素,。

稅法的構成要素

【例題1·多選題】稅法按照功能作用不同,分為( ),。

A.稅收程序法

B.稅收實體法

C.稅收法律

D.稅收行政法規(guī)

【例題2·多選題】我國現(xiàn)行稅法規(guī)定的稅率有( ),。

A.比例稅率

B.定額稅率

C.超率累進稅率

D.超額累進稅率

【例題3·單選題】( )是區(qū)別不同類型稅種的主要標志。

A.征稅對象

B.稅目

C.稅率

D.計稅依據

【例題4·多選題】稅法構成要素中的“減免稅”主要包括的內容有( ),。

A.減稅

B.免稅

C.起征點

D.免征額

【例題5·單選題】根據稅收法律制度的規(guī)定,下列各稅種中,,采用超率累進稅率的是( ),。

A.資源稅

B.城鎮(zhèn)土地使用稅

C.車輛購置稅

D.土地增值稅

【例題6·多選題】下列稅法要素中,屬于最基本要素構成的有( ),。

A.納稅義務人

B.征稅對象

C.稅率

D.稅目

【例題7·判斷題】根據稅法規(guī)定,,起征點是指對征稅對象總額中免予征稅的數(shù)額。即將納稅對象中的一部分給予減免,,只就減除后的剩余部分計征稅款,。( )

考點4、5,、6增值稅的概念,、分類,征稅范圍及特殊范圍

考點綜述:

一,、增值稅的概念與分類

(一)增值稅的概念

增值稅是以銷售貨物,、應稅服務、無形資產以及不動產過程中產生的增值額作為計稅依據而征收的一種流轉稅,。

(二)增值稅的分類

增值稅可分為:生產型增值稅,、收入型增值稅、消費型增值稅(固定資產進項稅額可以抵扣),。

我國現(xiàn)行增值稅屬于消費型增值稅,。

二、增值稅征稅范圍的基本規(guī)定及具體內容

(一)征稅范圍的基本規(guī)定

1.銷售或者進口的貨物

貨物是指有形動產,,包括電力,、熱力、氣體在內,。銷售貨物是指有償轉讓貨物的所有權,。

2.提供的加工、修理修配勞務

提供加工,、修理修配勞務是指有償提供加工,、修理修配勞務,但單位或個體經營者聘用的員工為本單位或雇主提供加工、修理修配勞務,,不包括在內,。

3.銷售服務、無形資產或者不動產

銷售服務,、無形資產或者不動產,,是指有償提供服務、有償轉讓無形資產或者不動產,,但屬于下列非經營活動的情形除外:

?、傩姓挝皇杖〉耐瑫r滿足以下條件的政府性基金或者行政事業(yè)性收費:由國務院或者財政部批準設立的政府性基金,由國務院或者省級人民政府及其財政,、價格主管部門批準設立的行政事業(yè)性收費;收取時開具省級以上(含省級)財政部門監(jiān)(印)制的財政票據;所收款項全額上繳財政,。

②單位或者個體工商戶聘用的員工為本單位或者雇主提供取得工資的服務,。

?、蹎挝换蛘邆€體工商戶為聘用的員工提供服務,。

?、茇斦亢蛧叶悇湛偩忠?guī)定的其他情形。

(二)銷售服務,、無形資產,、不動產的具體內容

銷售服務,,是指提供交通運輸服務、郵政服務,、電信服務,、建筑服務、金融服務,、現(xiàn)代服務,、生活服務。銷售無形資產,,是指轉讓無形資產所有權或者使用權的業(yè)務活動,,無形資產包括技術、商標,、著作權,、商譽、自然資源使用權和其他權益性無形資產,。

銷售不動產,,是指轉讓不動產所有權的業(yè)務活動,不動產包括建筑物,、構筑物等,。

三,、增值稅征稅范圍的特殊規(guī)定

(一)視同銷售貨物

單位或個體經營者的下列行為,視同銷售貨物:

1.將貨物交付其他單位或者個人代銷;

2.銷售代銷貨物;

3.設有兩個以上機構并實行統(tǒng)一核算的納稅人,,將貨物從一個機構移送其他機構用于銷售,,但相關機構設在同一縣(市)的除外;

4.將自產、委托加工的貨物用于非增值稅應稅項目;

【提示】營改增后無“非增值稅應稅項目”但大綱中未刪除,。

5.將自產,、委托加工的貨物用于集體福利或個人消費;

6.將自產、委托加工或購進的貨物作為投資,,提供給其他單位或個體工商戶;

7.將自產,、委托加工或購進的貨物分配給股東或投資者;

8.將自產、委托加工或購進的貨物無償贈送其他單位或個人,。

(二)視同銷售服務,、無形資產或者不動產(新增)

下列情形視同銷售服務、無形資產或者不動產:

1.單位或者個體工商戶向其他單位或者個人無償提供服務,,但用于公益事業(yè)或者以社會公眾為對象的除外。

2.單位或者個人向其他單位或者個人無償轉讓無形資產或者不動產,,但用于公益事業(yè)或者以社會公眾為對象的除外,。

3.財政部和國家稅務總局規(guī)定的其他情形。

(三)混合銷售

一項銷售行為如果既涉及貨物又涉及服務,,為混合銷售,。從事貨物的生產、批發(fā)或者零售的單位和個體工商戶的混合銷售行為,,按照銷售貨物繳納增值稅;其他單位和個體工商戶的混合銷售行為,,按照銷售服務繳納增值稅。

上述從事貨物的生產,、批發(fā)或者零售的單位和個體工商戶,,包括以從事貨物的生產、批發(fā)或者零售為主,,并兼營銷售服務的單位和個體工商戶在內,。

(四)兼營

兼營是指納稅人的經營范圍既包括銷售貨物和應稅勞務,又包括銷售服務,、無形資產或者不動產,。與混合銷售不同的是,兼營是指銷售貨物,、應稅勞務,、服務、無形資產或者不動產不同時發(fā)生在同一購買者身上,,也不發(fā)生在同一銷售行為中,。

納稅人銷售貨物,、加工修理修配勞務、服務,、無形資產或者不動產適用不同稅率或者征收率的,,應當分別核算適用不同稅率或者征收率的銷售額,未分別核算銷售額的,,按照以下方法適用稅率或者征收率:

1.兼有不同稅率的銷售貨物,、加工修理修配勞務、服務,、無形資產或者不動產,,從高適用稅率。

2.兼有不同征收率的銷售貨物,、加工修理修配勞務,、服務、無形資產或者不動產,,從高適用征收率,。

3.兼有不同稅率和征收率的銷售貨物、加工修理修配勞務,、服務,、無形資產或者不動產,從高適用稅率,。

【例題1·單選題】根據稅基和購進固定資產所含稅款扣除方式的不同,,可以將增值稅劃分為不同類型。2009年1月1日起,,我國增值稅實行( ),。

A.消費型增值稅

B.收入型增值稅

C.生產型增值稅

D.實耗型增值稅

【例題2·多選題】下列關于增值稅的說法中,正確的有( ),。

A.增值稅是以商品(含應稅勞務)在生產過程中產生的增值額作為計稅依據而征收的一種流轉稅

B.增值稅分為生產型增值稅,、收入型增值稅、消費型增值稅

C.增值稅的納稅人按其經營規(guī)模大小,,分為一般納稅人和特殊納稅人

D.納稅人提供加工,、修理修配勞務,增值稅稅率為17%考點7:增值稅的納稅人

考點綜述:

在我國境內銷售貨物,、應稅服務,、無形資產以及不動產的單位和個人,為增值稅納稅人,。按照經營規(guī)模的大小和會計核算健全與否等標準,,增值稅納稅人可分為一般納稅人和小規(guī)模納稅人。

(一)增值稅一般納稅人

增值稅一般納稅人是指年應征增值稅銷售額(以下簡稱“年應稅銷售額”,,包括一個公歷年度內的全部應稅銷售額)超過法律規(guī)定的小規(guī)模納稅人標準的企業(yè)和企業(yè)性單位,。一般納稅人的特點是增值稅進項稅額可以抵扣銷項稅額,。

下列納稅人不屬于一般納稅人:

①年應稅銷售額未超過小規(guī)模納稅人標準的企業(yè);

?、诔齻€體經營者以外的其他個人;

?、鄯瞧髽I(yè)性單位;

④不經常發(fā)生增值稅應稅行為的企業(yè),。

(二)增值稅小規(guī)模納稅人

小規(guī)模納稅人是指年應稅銷售額在規(guī)定標準以下,,并且會計核算不健全,不能按規(guī)定報送有關稅務資料的增值稅納稅人,。

小規(guī)模納稅人的認定標準是:

?、購氖仑浳锷a或者提供應稅勞務的納稅人,以及以從事貨物生產或者提供應稅勞務為主,,并兼營貨物批發(fā)或者零售的納稅人,,年應稅銷售額在50萬元以下(含本數(shù),下同)的,。

“以從事貨物生產或者提供應稅勞務為主”是指納稅人的年貨物生產或提供應稅勞務的銷售額占全年應稅銷售額的比重在50%以上,。

②對上述規(guī)定以外的納稅人,,年應稅銷售額在80萬元 以下的,。

③銷售服務,、無形資產或者不動產的納稅人,年應稅銷售額在500萬元以下的,。

?、軕愪N售額超過規(guī)定標準的其他個人、非企業(yè)性單位,、不經常發(fā)生應稅行為的企業(yè),。

【提示】年應稅銷售額未超過規(guī)定標準的納稅人,會計核算健全,,能夠提供準確稅務資料的,,可以向主管稅務機關辦理一般納稅人資格登記,成為一般納稅人,。除國家稅務總局另有規(guī)定外,,一經登記為一般納稅人后,不得轉為小規(guī)模納稅人,。

【例題1·單選題】下列納稅人中,,符合增值稅一般納稅人認定標準的是( )。

A.年應稅銷售額120萬元的從事貨物生產的納稅人

B.年應稅銷售額60萬元的從事貨物零售的納稅人

C.年應稅銷售額120萬元的提供應稅服務的納稅人

D.年應稅銷售額40萬元從事貨物生產的納稅人

【例題2·多選題】下列不屬于一般納稅人的有( ),。

A.非企業(yè)性單位

B.不經常發(fā)生增值稅應稅行為的企業(yè)

C.除個體經營者以外的其他個人

D.年應稅銷售額未超過小規(guī)模納稅人標準的企業(yè)

【例題3·單選題】納稅人兼有不同稅率或者征收率的銷售貨物,、提供加工,、修理修配勞務或者應稅服務,未分別核算銷售額的,,下列說法正確的是( ),。

A.從高適用稅率

B.適用平均稅率

C.從低適用稅率

D.適用17%的稅率

更多習題點擊查看財經法規(guī)了解更多

會計云課堂APP

會計云課堂APP 東奧會計在線微信

東奧會計在線微信- 上一篇文章: 2017年會計從業(yè)基礎知識強化:增值稅的稅率和征收率

- 下一篇文章: 2017年會計從業(yè)基礎知識強化:銀行卡

考試動態(tài)

考試動態(tài)

津公網安備12010202000755號

津公網安備12010202000755號