2017《涉稅服務(wù)實(shí)務(wù)》考點(diǎn):增值稅稅收優(yōu)惠的審核

稅務(wù)師補(bǔ)報(bào)名火爆進(jìn)行中,,請(qǐng)各位考生抓緊報(bào)名參加考試,照亮前程。小編特此為您奉上《涉稅服務(wù)實(shí)務(wù)》知識(shí)點(diǎn):增值稅稅收優(yōu)惠的審核

【內(nèi)容導(dǎo)航】

(一)免稅項(xiàng)目的審核

(二)其他稅收優(yōu)惠的審核

(三)其他情況

【所屬章節(jié)】

本知識(shí)點(diǎn)屬于《涉稅服務(wù)實(shí)務(wù)》第九章第24講增值稅納稅審核與納稅申報(bào)

【知識(shí)點(diǎn)】增值稅稅收優(yōu)惠的審核

(一)免稅項(xiàng)目的審核

1.農(nóng)業(yè)生產(chǎn)者銷售的自產(chǎn)農(nóng)產(chǎn)品;

【提示】對(duì)單位和個(gè)人銷售的外購(gòu)農(nóng)產(chǎn)品,以及單位和個(gè)人外購(gòu)農(nóng)產(chǎn)品生產(chǎn),、加工后銷售的仍然屬于規(guī)定范圍的農(nóng)業(yè)產(chǎn)品,,不屬于免稅的范圍,,應(yīng)當(dāng)按照規(guī)定的稅率征收增值稅,。

2.銷售的自己使用過(guò)的物品,。自己使用過(guò)的物品,是指其他個(gè)人自己使用過(guò)的物品,。

3.自2012年1月1日起,,對(duì)從事蔬菜批發(fā)、零售的納稅人銷售的蔬菜,,免征蔬菜流通環(huán)節(jié)增值稅,。2012年10月1日起,免征部分鮮活肉蛋產(chǎn)品流通環(huán)節(jié)增值稅,。

4.由殘疾人的組織直接進(jìn)口供殘疾人專用的物品;

【延伸】對(duì)安置殘疾人就業(yè)的單位(包括福利企業(yè)、盲人按摩機(jī)構(gòu),、工療機(jī)構(gòu)和其他單位),,同時(shí)符合以下條件并經(jīng)過(guò)有關(guān)部門的認(rèn)定后,實(shí)行由稅務(wù)機(jī)關(guān)按單位實(shí)際安置殘疾人的人數(shù),,限額即征即退增值稅的辦法:

根據(jù)財(cái)稅[2016]52號(hào)文件

國(guó)家稅務(wù)總局[2016]33號(hào)公告,。

享受稅收優(yōu)惠政策的條件:

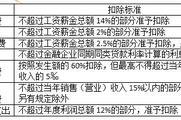

①納稅人(除盲人按摩機(jī)構(gòu)外)月安置的殘疾人占在職職工人數(shù)的比例不低于25%(含25%),,并且安置的殘疾人人數(shù)不少于10人(含10人);

【提示】盲人按摩機(jī)構(gòu)月安置的殘疾人占在職職工人數(shù)的比例不低于25%(含25%),,并且安置的殘疾人人數(shù)不少于5人(含5人)。

本條規(guī)定增值稅優(yōu)惠政策僅適用于生產(chǎn)銷售貨物,,提供加工,、修理修配勞務(wù),以及提供營(yíng)改增現(xiàn)代服務(wù)和生活服務(wù)稅目(不含文化體育服務(wù)和娛樂(lè)服務(wù))范圍的服務(wù)取得的收入之和,,占其增值稅收入的比例達(dá)到50%的納稅人,,但不適用于上述納稅人直接銷售外購(gòu)貨物(包括商品批發(fā)和零售)以及銷售委托加工的貨物取得的收入。

?、谝婪ㄅc安置的每位殘疾人簽訂了一年以上(含一年)的勞動(dòng)合同或服務(wù)協(xié)議,。

③為安置的每位殘疾人按月足額繳納了基本養(yǎng)老保險(xiǎn),、基本醫(yī)療保險(xiǎn),、失業(yè)保險(xiǎn)、工傷保險(xiǎn)和生育保險(xiǎn)等社會(huì)保險(xiǎn),。

?、芡ㄟ^(guò)銀行等金融機(jī)構(gòu)向安置的每位殘疾人,按月支付了不低于納稅人所在區(qū)縣適用的經(jīng)省人民政府批準(zhǔn)的月最低工資標(biāo)準(zhǔn)的工資,。

【提示】納稅人應(yīng)當(dāng)分別核算上述享受稅收優(yōu)惠政策和不得享受稅收優(yōu)惠政策業(yè)務(wù)的銷售額,,不能分別核算的,,不得享受相關(guān)規(guī)定的優(yōu)惠政策。

月應(yīng)退增值稅額=納稅人本月安置殘疾人員人數(shù)×本月月最低工資標(biāo)準(zhǔn)的4倍

月最低工資標(biāo)準(zhǔn),,是指納稅人所在區(qū)縣(含縣級(jí)市,、旗)適用的經(jīng)省(含自治區(qū)、直轄市,、計(jì)劃單列市)人民政府批準(zhǔn)的月最低工資標(biāo)準(zhǔn),。

5.“營(yíng)改增”試點(diǎn)過(guò)渡政策免征增值稅的項(xiàng)目(部分列示):

①托兒所,、幼兒園提供的保育和教育服務(wù);

?、陴B(yǎng)老機(jī)構(gòu)提供的養(yǎng)老服務(wù);

③殘疾人福利機(jī)構(gòu)提供的育養(yǎng)服務(wù);

?、芑橐鼋榻B服務(wù);

?、輾埣踩藛T本人為社會(huì)提供的服務(wù);

⑥醫(yī)療機(jī)構(gòu)提供的醫(yī)療服務(wù);

?、邚氖聦W(xué)歷教育的學(xué)校提供的教育服務(wù);

?、鄬W(xué)生勤工儉學(xué)提供的服務(wù)。

?、醾€(gè)人轉(zhuǎn)讓著作權(quán);

?、鈧€(gè)人銷售自建自用住房。

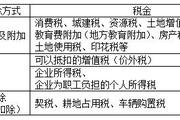

(二)其他稅收優(yōu)惠的審核(部分列示)

1.對(duì)屬于增值稅一般納稅人的動(dòng)漫企業(yè)銷售其自主開發(fā)生產(chǎn)的動(dòng)漫軟件,,按17%的稅率征收增值稅后,,對(duì)其增值稅實(shí)際稅負(fù)超過(guò)3%的部分,實(shí)行即征即退政策,。

2.營(yíng)改增一般納稅人提供管道運(yùn)輸服務(wù),,實(shí)際稅負(fù)超過(guò)3%的部分實(shí)行增值稅即征即退。

3.經(jīng)中國(guó)人民銀行,、銀監(jiān)會(huì)或者商務(wù)部批準(zhǔn)從事融資租賃業(yè)務(wù)的試點(diǎn)納稅人中的一般納稅人,,提供有形動(dòng)產(chǎn)融資租賃服務(wù),實(shí)際稅負(fù)超過(guò)3%的部分實(shí)行增值稅即征即退,。

4.銷售自產(chǎn)利用太陽(yáng)能生產(chǎn)的電力產(chǎn)品,,增值稅即征即退50%。

5.自2014年10月1日起,,增值稅小規(guī)模納稅人月銷售額不超過(guò)3萬(wàn)元(含3萬(wàn)元)的,,免征增值稅。其中,,以1個(gè)季度為納稅期限的增值稅小規(guī)模納稅人,,季度銷售額不超過(guò)9萬(wàn)元的,免征增值稅。

(三)其他情況

1.生產(chǎn)和銷售免征增值稅貨物,、勞務(wù)或應(yīng)稅行為的納稅人要求放棄免稅權(quán),,應(yīng)當(dāng)以書面形式提交放棄免稅權(quán)聲明,報(bào)主管稅務(wù)機(jī)關(guān)備案,。納稅人自提交備案資料的次月起,,按照現(xiàn)行有關(guān)規(guī)定計(jì)算繳納增值稅。

2.放棄免稅權(quán)的納稅人符合一般納稅人登記條件尚未登記為增值稅一般納稅人的,,應(yīng)當(dāng)按現(xiàn)行規(guī)定登記為增值稅一般納稅人,,其銷售的貨物、勞務(wù)或應(yīng)稅行為可開具增值稅專用發(fā)票,。

3.納稅人一經(jīng)放棄免稅權(quán),,其生產(chǎn)銷售的全部增值稅應(yīng)稅貨物、勞務(wù)或應(yīng)稅行為均應(yīng)按照適用稅率征稅,,不得選擇某一免稅項(xiàng)目放棄免稅權(quán),,也不得根據(jù)不同的銷售對(duì)象選擇部分貨物、勞務(wù)或應(yīng)稅行為放棄免稅權(quán),。

4.納稅人在免稅期內(nèi)購(gòu)進(jìn)用于免稅項(xiàng)目的貨物或者應(yīng)稅勞務(wù)所取得的增值稅扣稅憑證,,一律不得抵扣。

5.納稅人放棄免稅權(quán)后,,36個(gè)月內(nèi)不得再申請(qǐng)免稅。

考生在熟練運(yùn)用知識(shí)點(diǎn)的基礎(chǔ)上一定要有針對(duì)性的多做習(xí)題,,小編特此為您奉上稅務(wù)師每日一練匯總,,希望對(duì)提高成績(jī)有所幫助!

(本文是東奧會(huì)計(jì)在線原創(chuàng)文章,轉(zhuǎn)載請(qǐng)注明來(lái)自東奧會(huì)計(jì)在線)

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)