2017稅務師《涉稅服務實務》知識點:應納稅所得額的審核

【東奧小編】2017年稅務師考試報名來襲,學習知識點是備考的重要過程,,冰凍三尺非一日之寒,,東奧小編每天為您提供2017稅務師《涉稅服務實務》知識點,,讓您保持良好學習狀態(tài),,考生成為東奧學員后可以查看全部知識點內(nèi)容,。

應納稅所得額的審核

應納稅所得額=收入總額-不征稅收入-免稅收入-各項扣除-允許彌補的以前年度虧損

或應納稅所得額=會計利潤(即利潤總額)+納稅調(diào)增-納稅調(diào)減

【提示】考試時,,往往是以會計利潤(利潤總額)為基礎,,加減納稅調(diào)整得出應納稅所得額。要求考生:

(1)會計利潤計算要準確(要求:學好會計),。

(2)納稅調(diào)整要準確(要求:學好稅法),。

歷年常見的考核形式:

(1)扼要指出存在的影響納稅的問題。

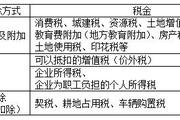

(2)正確計算應補繳的增值稅,、城市維護建設稅,、教育費附加,、地方教育費附加、土地增值稅,、房產(chǎn)稅,、城鎮(zhèn)土地使用稅,、印花稅和企業(yè)所得稅,。

(3)作出相關調(diào)賬分錄。

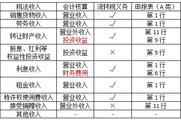

(一)收入總額的審核

企業(yè)以貨幣形式和非貨幣形式從各種來源取得的收入,,為收入總額,。包括:

一般性收入的確認:

(1)銷售貨物收入:是指企業(yè)銷售商品、產(chǎn)品,、原材料,、包裝物、低值易耗品以及其他存貨取得的收入,。

企業(yè)銷售貨物收入的確認,,遵循權(quán)責發(fā)生制原則和實質(zhì)重于形式原則。企業(yè)銷售商品同時滿足下列條件的,,應確認收入的實現(xiàn):

①商品銷售合同已經(jīng)簽訂,,企業(yè)已將商品所有權(quán)相關的主要風險和報酬轉(zhuǎn)移給購貨方;

②企業(yè)對已售出的商品既沒有保留通常與所有權(quán)相聯(lián)系的繼續(xù)管理權(quán),,也沒有實施有效控制,;

③收入的金額能夠可靠地計量;

④已發(fā)生或?qū)l(fā)生的銷售方的成本能夠可靠地核算,。

【提示】會計準則關于銷售商品收入的確認除了滿足上述四個條件外,,還有滿足“相關的經(jīng)濟利益很可能流入企業(yè)”,稅法沒有這一條,,注意區(qū)分,。

(2)提供勞務收入:是指企業(yè)從事建筑安裝、修理修配,、交通運輸,、倉儲租賃、金融保險,、郵電通信,、咨詢經(jīng)紀、文化體育,、科學研究,、技術服務、教育培訓,、餐飲住宿,、中介代理,、衛(wèi)生保健、社區(qū)服務,、旅游,、娛樂、加工以及其他勞務服務活動取得的收入,。

提供勞務收入,,企業(yè)在各個納稅期末,提供勞務交易的結(jié)果能夠可靠估計的,,應采用完工進度(完工百分比)法確認提供勞務收入,。

(3)轉(zhuǎn)讓財產(chǎn)收入:是指企業(yè)轉(zhuǎn)讓固定資產(chǎn)、生物資產(chǎn),、無形資產(chǎn),、股權(quán)、債權(quán)等財產(chǎn)取得的收入,。

股權(quán)轉(zhuǎn)讓收入,,應于轉(zhuǎn)讓協(xié)議生效且完成股權(quán)變更手續(xù)時確認收入的實現(xiàn)。

轉(zhuǎn)讓股權(quán)收入扣除為取得該股權(quán)所發(fā)生的成本后,,為股權(quán)轉(zhuǎn)讓所得,。企業(yè)在計算股權(quán)轉(zhuǎn)讓所得時,不得扣除被投資企業(yè)未分配利潤等股東留存收益中按該項股權(quán)所可能分配的金額,。

了解更多相關考點,,點擊查看:2017稅務師《涉稅服務實務》第六章重要知識點匯總(二)

(本文是東奧會計在線原創(chuàng)文章,轉(zhuǎn)載請注明來自東奧會計在線)

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號