2017稅務(wù)師《涉稅服務(wù)實(shí)務(wù)》考點(diǎn):應(yīng)納稅所得額的審核(三)

>>>量身定制 穩(wěn)步提升—選擇高端私教班 無(wú)分?jǐn)?shù)限制不過(guò)退費(fèi)!<<<

>>>東奧品質(zhì)—2017稅務(wù)師考試精品保障班火熱招生中!<<<

假期過(guò)后,帶您迅速找回稅務(wù)師備考學(xué)習(xí)狀態(tài),下面是東奧小編為您提供的2017《涉稅服務(wù)實(shí)務(wù)》知識(shí)點(diǎn),,CTA考生成為東奧學(xué)員后可以查看全部知識(shí)點(diǎn)內(nèi)容,。

應(yīng)納稅所得額的審核

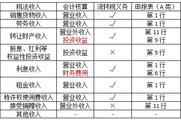

【總結(jié)】與收入有關(guān)的相關(guān)考點(diǎn)總結(jié):

1.賬外收入:一般情況下企業(yè)財(cái)務(wù)人員將這部分賬外收入隱藏在往來(lái)科目中,,例如:“其他應(yīng)付款”,、“應(yīng)付賬款”,、“預(yù)收賬款”等科目中,。

【例題1·綜合題】2016年5月稅務(wù)師審核某市一公司(增值稅一般納稅人)2015年1月至2016年4月對(duì)外單位和個(gè)人銷(xiāo)售原材料的情況,,2015年度累計(jì)取得款項(xiàng)1480000元,2016年度1至4月累計(jì)取得款項(xiàng)370000元,,企業(yè)賬務(wù)處理:

借:銀行存款 1850000

貸:其他應(yīng)付款 1480000

預(yù)收賬款 200000

原材料 170000

假設(shè)該公司2015年已結(jié)賬,,稅務(wù)師進(jìn)一步審核,發(fā)現(xiàn)2015年度相應(yīng)原材料的成本已結(jié)轉(zhuǎn)至“生產(chǎn)成本”之中,,相關(guān)的產(chǎn)品已在2015年全部對(duì)外出售且結(jié)轉(zhuǎn)了相應(yīng)的成本,。

【答案】該公司銷(xiāo)售給外單位或個(gè)人的原材料,應(yīng)該確認(rèn)銷(xiāo)售收入,,并計(jì)算增值稅銷(xiāo)項(xiàng)稅額,。

少確認(rèn)收入=1850000÷1.17=1581196.58(元)

少計(jì)算增值稅=1850000÷1.17×17%=268803.42(元)

少計(jì)算城建稅及教育費(fèi)附加=268803.42×(7%+3%)=26880.34(元)

影響2015年度應(yīng)納稅所得額=1480000÷1.17-1480000÷1.17×17%×10%=1243452.99(元)

2015年少計(jì)所得稅費(fèi)用=1243452.99×25%=310863.25(元)

調(diào)整分錄:

借:其他應(yīng)付款 1480000

預(yù)收賬款 200000

其他業(yè)務(wù)成本 170000

貸:以前年度損益調(diào)整 1264957.26 (1480000÷1.17)

其他業(yè)務(wù)收入 316239.32 (370000÷1.17)

應(yīng)交稅費(fèi)—應(yīng)交增值稅(銷(xiāo)項(xiàng)稅額) 268803.42

借:以前年度損益調(diào)整 21504.27 [1480000÷1.17×17%×(7%+3%)]

營(yíng)業(yè)稅金及附加 5376.07 [370000÷1.17×17%×(7%+3%)]

貸:應(yīng)交稅費(fèi)——應(yīng)交城建稅 18816.24

應(yīng)交稅費(fèi)——應(yīng)交教育費(fèi)附加 8064.10

借:以前年度損益調(diào)整 310863.25 [(1264957.27-21504.27)×25%)]

貸:應(yīng)交稅費(fèi)——應(yīng)交所得稅 310863.25

借:以前年度損益調(diào)整 932589.74

貸:利潤(rùn)分配——未分配利潤(rùn) 932589.74

【例題2?綜合題】某食品公司(增值稅一般納稅人)肉類(lèi)銷(xiāo)售情況:根據(jù)該生產(chǎn)部門(mén)填制的產(chǎn)品入庫(kù)表統(tǒng)計(jì),該公司2015年共生產(chǎn)成品數(shù)量20044662.07公斤,,而該公司財(cái)務(wù)入庫(kù)數(shù)量為19994603.32公斤,相差50058.75公斤,。經(jīng)稅務(wù)師進(jìn)一步核實(shí),發(fā)現(xiàn)其相差的數(shù)量40000公斤系公司按市場(chǎng)價(jià)格直接抵消WHM餐飲公司就餐招待費(fèi)用722000元(有WHM餐飲公司提供的一百余張收據(jù)及雙方協(xié)議為證),,公司相關(guān)賬務(wù)處理為:

借:管理費(fèi)用——其他 722000

貸:應(yīng)付賬款 722000

借:應(yīng)付賬款 350088

貸:庫(kù)存商品 350088

剩余屬于正常損失數(shù)量,。

【答案】貨物抵銷(xiāo)招待費(fèi),未作銷(xiāo)售處理,造成少繳增值稅83061.95元(722000÷1.13×13%),,也使賬載的招待費(fèi)減少,。

正確的會(huì)計(jì)處理為:

借:應(yīng)付賬款 722000

貸:主營(yíng)業(yè)務(wù)收入 638938.05

應(yīng)交稅費(fèi)—應(yīng)交增值稅(銷(xiāo)項(xiàng)稅額)83061.95

借:主營(yíng)業(yè)務(wù)成本 350088

貸:庫(kù)存商品 350088

調(diào)整分錄:

借:應(yīng)付賬款 371912(722000-350088)

主營(yíng)業(yè)務(wù)成本 350088

貸:主營(yíng)業(yè)務(wù)收入 638938.05

應(yīng)交稅費(fèi)——應(yīng)交增值稅(銷(xiāo)項(xiàng)稅額)83061.95

2.延遲確認(rèn)收入(多為跨年)

企業(yè)在當(dāng)年已經(jīng)符合稅法(會(huì)計(jì))確認(rèn)收入的要求,因?yàn)橹?、客觀原因當(dāng)年未進(jìn)行稅務(wù)和賬務(wù)處理,。

【例題?簡(jiǎn)答題】某稅務(wù)師2016年12月31日在對(duì)A公司(增值稅一般納稅人)2016年度納稅情況進(jìn)行審查過(guò)程中發(fā)現(xiàn),A公司(位于某市區(qū))與B公司2016年6月采用預(yù)收款方式銷(xiāo)售商品一批,,當(dāng)月收到定金20萬(wàn)元(不含稅,,下同),余款80萬(wàn)元在對(duì)方驗(yàn)收合格后支付,。截至2016年12月31日,,A公司已將商品發(fā)出,B公司也已驗(yàn)收合格,,但余款尚未支付,。該批商品的成本為75萬(wàn)元,A公司也未進(jìn)行賬務(wù)和稅務(wù)處理(假設(shè)A公司各月均沒(méi)有留抵稅額,,所得稅稅率為25%,,不考慮地方教育費(fèi)附加)。收取定金時(shí)A公司賬務(wù)處理為:

借:銀行存款 20

貸:預(yù)收賬款 20

【答案】根據(jù)稅法規(guī)定,,銷(xiāo)售商品采取預(yù)收款方式的,,在發(fā)出商品時(shí)確認(rèn)收入(增值稅同企業(yè)所得稅一致)。A公司在12月31日已經(jīng)將商品發(fā)出,,滿(mǎn)足收入確認(rèn)的條件,,所以,應(yīng)補(bǔ)繳增值稅及企業(yè)所得稅,。

調(diào)整分錄為:

借:預(yù)收賬款 117

貸:主營(yíng)業(yè)務(wù)收入 100

應(yīng)交稅費(fèi)——應(yīng)交增值稅(銷(xiāo)項(xiàng)稅額)17

借:主營(yíng)業(yè)務(wù)成本 75

貸:庫(kù)存商品 75

借:營(yíng)業(yè)稅金及附加 1.7

貸:應(yīng)交稅費(fèi)——應(yīng)交城建稅 1.19

——應(yīng)交教育費(fèi)附加 0.51

借:所得稅費(fèi)用 5.83

貸:應(yīng)交稅費(fèi)——應(yīng)交所得稅 5.83

3.視同銷(xiāo)售收入

企業(yè)發(fā)生非貨幣性資產(chǎn)交換,,以及將貨物、財(cái)產(chǎn),、勞務(wù)用于捐贈(zèng),、償債、贊助,、集資,、廣告、樣品,、職工福利或者利潤(rùn)分配等用途應(yīng)視同銷(xiāo)售確認(rèn)收入,。

【鏈接1】增值稅視同銷(xiāo)售:

①將貨物交付其他單位或者個(gè)人代銷(xiāo);

?、阡N(xiāo)售代銷(xiāo)貨物;

?、墼O(shè)有兩個(gè)以上機(jī)構(gòu)并實(shí)行統(tǒng)一核算的納稅人,將貨物從一個(gè)機(jī)構(gòu)移送其他機(jī)構(gòu)用于銷(xiāo)售,但相關(guān)機(jī)構(gòu)設(shè)在同一縣(市)的除外;

?、軐⒆援a(chǎn),、委托加工的貨物用于非增值稅應(yīng)稅項(xiàng)目;

⑤將自產(chǎn),、委托加工的貨物用于集體福利或者個(gè)人消費(fèi);

?、迣⒆援a(chǎn)、委托加工或者購(gòu)進(jìn)的貨物作為投資,,提供給其他單位或者個(gè)體工商戶(hù);

?、邔⒆援a(chǎn)、委托加工或者購(gòu)進(jìn)的貨物分配給股東或者投資者;

?、鄬⒆援a(chǎn),、委托加工或者購(gòu)進(jìn)的貨物無(wú)償贈(zèng)送其他單位或者個(gè)人;

⑨向其他單位或者個(gè)人無(wú)償提供服務(wù),,但以公益活動(dòng)為目的或者以社會(huì)公眾為對(duì)象的除外,。

⑩單位或者個(gè)人向其他單位或者個(gè)人無(wú)償轉(zhuǎn)讓無(wú)形資產(chǎn)或者不動(dòng)產(chǎn),,但用于公益事業(yè)或者以社會(huì)公眾為對(duì)象的除外,。

【鏈接2】消費(fèi)稅視同銷(xiāo)售行為:

納稅人將自產(chǎn)應(yīng)稅消費(fèi)品用于生產(chǎn)非應(yīng)稅消費(fèi)品、在建工程,、管理部門(mén),、非生產(chǎn)機(jī)構(gòu),提供勞務(wù),,以及用于饋贈(zèng)、贊助,、集資,、廣告、樣品,、職工福利,、獎(jiǎng)勵(lì)等方面。

【鏈接3】土地增值稅視同銷(xiāo)售行為:

房地產(chǎn)開(kāi)發(fā)企業(yè)將開(kāi)發(fā)的產(chǎn)品用于職工福利,、獎(jiǎng)勵(lì),、對(duì)外投資、分配給股東或投資人,、抵債,、換取其他單位或個(gè)人的非貨幣性資產(chǎn)等發(fā)生所有權(quán)轉(zhuǎn)移時(shí)視同銷(xiāo)售房地產(chǎn)。

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)