上市公司特殊財(cái)務(wù)分析指標(biāo)_2024年中級會(huì)計(jì)財(cái)務(wù)管理需要掌握知識(shí)點(diǎn)

想要去的地方,,只要自己不放棄,,終究有一天會(huì)到達(dá)。想要通過中級會(huì)計(jì)師考試,,在備考的時(shí)候就要努力學(xué)習(xí),,堅(jiān)持不放棄,,才會(huì)離自己的目標(biāo)越來越近!

【知識(shí)點(diǎn)】上市公司特殊財(cái)務(wù)分析指標(biāo)

【所屬章節(jié)】第十章 財(cái)務(wù)分析與評價(jià)

上市公司特殊財(cái)務(wù)分析指標(biāo)

(一)每股收益

每股收益是綜合反映企業(yè)盈利能力的重要指標(biāo),,可以用來判斷和評價(jià)管理層的經(jīng)營業(yè)績,。

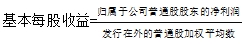

1.基本每股收益

公式 |

|

注意 | 基本每股收益的分子是“歸屬于普通股股東的凈利潤”,是期間數(shù),,但分母的股數(shù)是時(shí)點(diǎn)數(shù),,為了口徑一致,股數(shù)需要按照流通的時(shí)間加權(quán)平均 (1)發(fā)行新股應(yīng)按照時(shí)間權(quán)數(shù)進(jìn)行加權(quán)計(jì)算(加到分母中去),。回購股份也應(yīng)按照時(shí)間進(jìn)行加權(quán)計(jì)算(從分母中減去) 發(fā)行在外普通股的加權(quán)平均數(shù)=期初發(fā)行在外普通股股數(shù)+當(dāng)期新發(fā)普通股股數(shù)×(已發(fā)行時(shí)間÷報(bào)告期時(shí)間)-當(dāng)期回購普通股股數(shù)×(已回購時(shí)間÷報(bào)告期時(shí)間) (2)送紅股是將公司以前年度的未分配利潤轉(zhuǎn)為普通股,,轉(zhuǎn)化與否都一直作為資本使用,,因此新增的股數(shù)不需要按照實(shí)際增加的月份加權(quán)計(jì)算,可以直接計(jì)入分母 |

總結(jié) | 股數(shù)變動(dòng)有兩種情況:一是資本變動(dòng)的股數(shù)變動(dòng),;二是資本不變動(dòng)的股數(shù)變動(dòng) 資本變動(dòng)時(shí),,股數(shù)變動(dòng)要計(jì)算加權(quán)平均數(shù),;資本不變動(dòng)時(shí),不計(jì)算加權(quán)平均數(shù) |

2.稀釋每股收益

(1)基本概念

要求 | 企業(yè)存在稀釋性潛在普通股的,,應(yīng)當(dāng)計(jì)算稀釋每股收益 |

概念 | 稀釋性潛在普通股:是指假設(shè)當(dāng)期轉(zhuǎn)換為普通股會(huì)減少每股收益的潛在普通股 潛在普通股主要包括:可轉(zhuǎn)換公司債券,、認(rèn)股權(quán)證和股份期權(quán)等 |

指標(biāo) | 稀釋每股收益,就是在考慮稀釋性潛在普通股對每股收益稀釋作用之后,,所計(jì)算出的每股收益 |

強(qiáng)調(diào) | 指標(biāo)計(jì)算時(shí),,假設(shè)稀釋性潛在普通股在發(fā)行日就全部轉(zhuǎn)換為普通股 |

(2)計(jì)算調(diào)整

可轉(zhuǎn)換債券:

①分子的調(diào)整項(xiàng)目為可轉(zhuǎn)換公司債券當(dāng)期已確認(rèn)為費(fèi)用的利息等的稅后影響額;

利息×(1-稅率)

②分母的調(diào)整項(xiàng)目為假定可轉(zhuǎn)換公司債券當(dāng)期期初或發(fā)行日轉(zhuǎn)換為普通股的股數(shù)加權(quán)平均數(shù)。

認(rèn)股權(quán)證,、股份期權(quán):認(rèn)股權(quán)證,、股份期權(quán)等的行權(quán)價(jià)格低于當(dāng)期普通股平均市場價(jià)格時(shí),應(yīng)當(dāng)考慮其稀釋性,。

①作為分子的凈利潤金額一般不變;

②分母的調(diào)整項(xiàng)目為增加的普通股股數(shù),,同時(shí)還應(yīng)考慮時(shí)間權(quán)數(shù)。

認(rèn)股權(quán)證或股份期權(quán)行權(quán)增加的普通股股數(shù)=行權(quán)認(rèn)購的股數(shù)×(1-行權(quán)價(jià)格/普通股平均市價(jià))

3.每股收益的分析

分析 | ①每股收益是一個(gè)綜合性的盈利概念,,在不同行業(yè),、不同規(guī)模的上市公司之間具有相當(dāng)大的可比性,因而在各上市公司之間的業(yè)績比較中被廣泛應(yīng)用 ②每股收益越高,,表明投資價(jià)值越大 【提示】每股收益多并不意味著每股股利多(鏈接:每股股利),,此外每股收益不能反映股票的風(fēng)險(xiǎn)水平(鏈接:市盈率) |

注意 | 回購股票——每股收益增加 派發(fā)股票股利或配售股票——每股收益降低 在分析上市公司公布的信息時(shí),投資者應(yīng)注意區(qū)分公布的每股收益是按原始股股數(shù)還是按完全稀釋后的股份計(jì)算規(guī)則計(jì)算 |

(二)每股股利

定義 | 每股股利是企業(yè)現(xiàn)金股利總額與期末發(fā)行在外的流通股股數(shù)的比值,。其計(jì)算公式如下:每股股利=普通股股利總額÷期末發(fā)行在外的普通股股數(shù) |

分析 | 每股股利反映的是普通股股東每持有上市公司一股普通股獲取的股利大小,,是投資者股票投資收益的重要來源之一 影響因素:上市公司盈利能力、股利發(fā)放政策和投資機(jī)會(huì) |

鏈接 | 反映每股股利和每股收益之間關(guān)系的一個(gè)重要指標(biāo)是股利發(fā)放率(股利支付率),,即每股股利分配額與當(dāng)期的每股收益之比,。借助于該指標(biāo),投資者可以了解一家上市公司的股利發(fā)放政策 股利發(fā)放率=每股股利÷每股收益 |

(三)市盈率

含義 | 市盈率是股票每股市價(jià)與每股收益的比率,,反映普通股股東為獲取1元凈利潤所愿意支付的股票價(jià)格 |

公式 | 市盈率=每股市價(jià)/每股收益 |

指標(biāo)分析

市盈率是股票市場上反映股票投資價(jià)值的重要指標(biāo),,該比率的高低反映了市場上投資者對股票投資收益和投資風(fēng)險(xiǎn)的預(yù)期。

(1)市盈率越高,,意味著投資者對股票的收益預(yù)期越看好,,投資價(jià)值越大;反之,投資者對該股票評價(jià)越低,。

(2)市盈率越高,,也說明獲得一定的預(yù)期利潤投資者需要支付更高的價(jià)格,因此投資于該股票的風(fēng)險(xiǎn)也越大;市盈率越低,,說明投資于該股票的風(fēng)險(xiǎn)越小,。

影響因素

①上市公司盈利能力的成長性。較好的成長性,雖然目前市盈率較高,,也值得投資者進(jìn)行投資,。

②投資者所獲取報(bào)酬率的穩(wěn)定性。如果上市公司經(jīng)營效益良好且相對穩(wěn)定,,則投資者獲取的收益也較高且穩(wěn)定,,投資者就愿意持有該企業(yè)的股票,則該企業(yè)的股票市盈率會(huì)由于眾多投資者的看好而相應(yīng)提高,。

③市盈率也受到利率水平變動(dòng)的影響,。當(dāng)市場利率水平變化時(shí),市盈率也應(yīng)作相應(yīng)的調(diào)整(反向變化),?!纠狮J每股市價(jià)↘市盈率↘】

(四)每股凈資產(chǎn)(每股賬面價(jià)值)

指標(biāo)計(jì)算 | 每股凈資產(chǎn)=期末普通股凈資產(chǎn)/期末發(fā)行在外的普通股股數(shù) 期末普通股凈資產(chǎn)=期末股東權(quán)益-期末優(yōu)先股股東權(quán)益 |

指標(biāo)分析 | (1)該項(xiàng)指標(biāo)顯示了發(fā)行在外的每一普通股股份所能分配的企業(yè)賬面凈資產(chǎn)的價(jià)值,是理論上股票的最低價(jià)值 (2)利用該指標(biāo)進(jìn)行橫向和縱向?qū)Ρ?,可以衡量上市公司股票的投資價(jià)值,。如在企業(yè)性質(zhì)相同、股票市價(jià)相近的條件下,,某一企業(yè)股票的每股凈資產(chǎn)越高,,則企業(yè)發(fā)展?jié)摿εc其股票的投資價(jià)值越大,投資者所承擔(dān)的投資風(fēng)險(xiǎn)越小 |

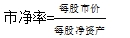

(五)市凈率

指標(biāo)計(jì)算 | 市凈率是每股市價(jià)與每股凈資產(chǎn)的比率,。計(jì)算公式如下:

|

指標(biāo)分析 | (1)市凈率是每股市價(jià)與每股凈資產(chǎn)的比率,,是投資者用以衡量、分析個(gè)股是否具有投資價(jià)值的工具之一 (2)一般來說,,市凈率較低的股票,,投資價(jià)值較高,反之,,則投資價(jià)值較低 (3)但有時(shí)較低市凈率反映的可能是投資者對公司前景的不良預(yù)期,,而較高市凈率則相反 |

注:以上中級會(huì)計(jì)考試學(xué)習(xí)內(nèi)容選自陳慶杰老師《財(cái)務(wù)管理》2024年授課講義

(本文為東奧會(huì)計(jì)在線原創(chuàng)文章,僅供考生學(xué)習(xí)使用,,禁止任何形式的轉(zhuǎn)載)

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)