財務(wù)杠桿效應(yīng)_2024年中級會計財務(wù)管理需要掌握知識點

風(fēng)雨兼程,,只是為了遇見更好的自己,。2024年中級會計師考試備考正在進行中,希望大家認認真真學(xué)習(xí)相關(guān)知識點,順利通過考試,。

【知識點】財務(wù)杠桿效應(yīng)

【所屬章節(jié)】第五章 籌資管理(下)

財務(wù)杠桿效應(yīng)

(一)財務(wù)杠桿

概念 | 財務(wù)杠桿,是指由于固定性資本成本的存在,而使得企業(yè)的普通股收益(或每股收益)變動率大于息稅前利潤變動率的現(xiàn)象,。 |

思考 | 企業(yè)沒有優(yōu)先股,并在其他因素不變的情況下,,如果息稅前利潤增加10%,,那么每股收益變動率是大于、小于還是等于10%,? |

提示 |

|

答案 | 大于10%,,因為息稅前利潤增加10%,而固定利息I卻沒有變,。 |

原因 | 當有利息費用等固定性資本成本存在時,,如果其他條件不變,息稅前利潤的增加雖然不改變固定利息費用總額,,但會降低每元息稅前利潤分攤的利息費用,,從而提高每股收益,使得普通股收益的增長率大于息稅前利潤的增長率,,進而產(chǎn)生財務(wù)杠桿效應(yīng),。 當不存在固定利息、股息等資本成本時,,息稅前利潤就是利潤總額,,此時利潤總額變動率與息稅前利潤變動率完全一致。 |

作用 | 財務(wù)杠桿反映了權(quán)益資本收益的波動性,,用以評價企業(yè)的財務(wù)風(fēng)險,。 |

(二)財務(wù)杠桿系數(shù)

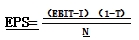

1.定義式

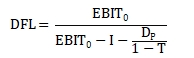

含義 | 財務(wù)杠桿系數(shù)(DFL),是普通股收益變動率與息稅前利潤變動率的比值 |

公式 |

|

作用 | 用于預(yù)測,。 例如:用簡化公式計算出DFL=2,,預(yù)計下期△EBIT/EBIT=10%,則根據(jù)定義式,,推出△EPS/EPS=DFL×△EBIT/EBIT=20%,,△EPS/EPS=DFL×△EBIT/EBIT |

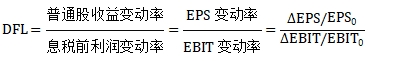

2.簡化式——推導(dǎo)

EPS0=[(EBIT0-I)(1-T)-Dp]/N

EPS1=[(EBIT1-I)(1-T)-Dp]/N

ΔEPS=ΔEBIT(1-T)/N

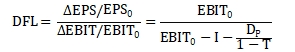

公式:

在不存在優(yōu)先股股息的情況下 |

|

如果企業(yè)既存在固定利息的債務(wù),也存在固定股息的優(yōu)先股 |

|

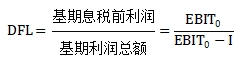

公式 |

|

作用 | 用于計算,。根據(jù)基期數(shù)據(jù)計算下期財務(wù)杠桿系數(shù),,用來預(yù)測在基期基礎(chǔ)上,,當下期EBIT變化一定的百分比時,EPS變化是EBIT變化的多少倍,。 分母:歸屬于普通股股東的稅前利潤 |

說明 | I,、Dp同時等于0,DFL=1,,不存在財務(wù)杠桿效應(yīng),。 只要I、Dp不同時等于0,,則DFL>1,,存在財務(wù)杠桿效應(yīng)。 |

(三)財務(wù)杠桿與財務(wù)風(fēng)險——本質(zhì)

1.財務(wù)風(fēng)險是指企業(yè)由于籌資原因產(chǎn)生的資本成本負擔而導(dǎo)致的普通股收益波動的風(fēng)險,。

2.引起企業(yè)財務(wù)風(fēng)險的主要原因是資產(chǎn)收益的不利變化和資本成本的固定負擔,。

3.由于財務(wù)杠桿的作用,當企業(yè)的息稅前利潤下降時,,企業(yè)仍然需要支付固定的資本成本,,導(dǎo)致普通股剩余收益以更快的速度下降。

(三)財務(wù)杠桿與財務(wù)風(fēng)險——影響因素

教材認為,,影響財務(wù)杠桿的因素包括:

企業(yè)資本結(jié)構(gòu)中債務(wù)資金比重;

普通股收益水平(結(jié)果);

所得稅稅率水平(不確定)。

其中,,普通股收益水平又受息稅前利潤,、固定性資本成本高低的影響。債務(wù)成本比重越高,、固定的資本成本支付額越高,、息稅前利潤水平越低,財務(wù)杠桿效應(yīng)越大,,反之則相反,。

>>>相關(guān)練習(xí)題

【單項選擇題】預(yù)計某公司2024年的財務(wù)杠桿系數(shù)為1.2,2023年息稅前利潤為720萬元,,則2023年該公司的利息費用為( )萬元,。

A. 120

B. 144

C. 200

D. 600

【正確答案】 A

【答案解析】1.2=720/(720-I),則I=120(萬元),。

注:以上中級會計考試學(xué)習(xí)內(nèi)容選自陳慶杰老師《財務(wù)管理》2024年授課講義

(本文為東奧會計在線原創(chuàng)文章,,僅供考生學(xué)習(xí)使用,禁止任何形式的轉(zhuǎn)載)

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號