2015《稅法》綜合題易考點:一般計稅方法應(yīng)納稅額的計算

【東奧小編】現(xiàn)階段進(jìn)入2015年注會強(qiáng)化提高沖刺備考期,為幫助考生們在最后階段提高備考效率,,我們根據(jù)2015年注冊會計師考試大綱為考生們總結(jié)了《稅法》科目的選擇題、計算題和綜合題易考點,,下面我們一起來復(fù)習(xí)2015《稅法》綜合題易考點:一般計稅方法應(yīng)納稅額的計算,。

本考點能力等級:

能力等級 3—— 綜合運(yùn)用能力

考生應(yīng)當(dāng)在理解基本理論、基本原理和相關(guān)概念的基礎(chǔ)上,,在比較復(fù)雜的職業(yè)環(huán)境上,,堅守職業(yè)價值觀、遵循職業(yè)道德,、堅持職業(yè)態(tài)度,,綜合運(yùn)用相關(guān)專業(yè)學(xué)科知識和職業(yè)技能解決實務(wù)問題。

本知識點屬于《稅法》科目第二章增值稅法第五節(jié)一般計稅方法應(yīng)納稅額的計算的內(nèi)容,。

![]()

綜合題易考點:一般計稅方法應(yīng)納稅額的計算

當(dāng)期應(yīng)納稅額=當(dāng)期銷項稅額-當(dāng)期進(jìn)項稅額

(一)關(guān)于“當(dāng)期”的概念

關(guān)于當(dāng)期銷項稅的當(dāng)期,,與納稅義務(wù)發(fā)生時間相呼應(yīng)。

關(guān)于當(dāng)期進(jìn)項稅額的“當(dāng)期” 是重要的時間概念, 有必備的條件,。

【提示】增值稅扣稅憑證,,包括:

增值稅專用發(fā)票(含貨物運(yùn)輸業(yè)增值稅專用發(fā)票和稅控機(jī)動車銷售統(tǒng)一發(fā)票)

海關(guān)進(jìn)口增值稅專用繳款書

稅收繳款憑證。

2010年1月1日以后的進(jìn)項稅抵扣時限規(guī)定:

(1)增值稅一般納稅人取得2010年1月1日以后開具的增值稅專用發(fā)票,、公路內(nèi)河貨物運(yùn)輸業(yè)統(tǒng)一發(fā)票(現(xiàn)為貨物運(yùn)輸業(yè)增值稅專用發(fā)票)和機(jī)動車銷售統(tǒng)一發(fā)票,,應(yīng)在開具之日起180日內(nèi)到稅務(wù)機(jī)關(guān)辦理認(rèn)證,并在認(rèn)證通過的次月申報期內(nèi),,向主管稅務(wù)機(jī)關(guān)申報抵扣進(jìn)項稅額,。

(2)自2013年7月1日起,增值稅一般納稅人進(jìn)口貨物取得的屬于增值稅扣稅范圍的海關(guān)繳款書,需經(jīng)稅務(wù)機(jī)關(guān)稽核比對相符后,,其增值稅額方能作為進(jìn)項稅額在銷項稅額中抵扣。

稅務(wù)機(jī)關(guān)通過稽核系統(tǒng)將納稅人申請稽核的海關(guān)繳款書數(shù)據(jù),,按日與進(jìn)口增值稅入庫數(shù)據(jù)進(jìn)行稽核比對,,每個月為一個稽核期。

海關(guān)繳款書開具當(dāng)月申請稽核的,,稽核期為申請稽核的當(dāng)月,、次月及第三個月。

海關(guān)繳款書開具次月申請稽核的,,稽核期為申請稽核的當(dāng)月及次月,。

海關(guān)繳款書開具次月以后申請稽核的,稽核期為申請稽核的當(dāng)月,。

稽核比對的結(jié)果分為相符,、不符、滯留,、缺聯(lián),、重號五種。

【問題】未按期申報抵扣增值稅扣稅憑證如何處理?

屬于發(fā)生真實交易且符合規(guī)定的客觀原因的,,經(jīng)主管稅務(wù)機(jī)關(guān)審核,,允許納稅人繼續(xù)申報抵扣其進(jìn)項稅額。

客觀原因包括如下5種類型:

(1)因自然災(zāi)害,、社會突發(fā)事件等不可抗力原因造成增值稅扣稅憑證未按期申報抵扣;

(2)有關(guān)司法,、行政機(jī)關(guān)在辦理業(yè)務(wù)或者檢查中,扣押,、封存納稅人賬簿資料,,導(dǎo)致納稅人未能按期辦理申報手續(xù);

(3)稅務(wù)機(jī)關(guān)信息系統(tǒng)、網(wǎng)絡(luò)故障,,導(dǎo)致納稅人未能及時取得認(rèn)證結(jié)果通知書或稽核結(jié)果通知書,,未能及時辦理申報抵扣;

(4)由于企業(yè)辦稅人員傷亡、突發(fā)危重疾病或者擅自離職,,未能辦理交接手續(xù),,導(dǎo)致未能按期申報抵扣;

(5)國家稅務(wù)總局規(guī)定的其他情形。

(二)幾個特殊計算規(guī)則

1.進(jìn)項稅額不足抵扣的稅務(wù)處理——形成留抵稅額

當(dāng)期應(yīng)納稅額=當(dāng)期銷項稅額-當(dāng)期進(jìn)項稅額

納稅人在計算應(yīng)納稅額時,,如果出現(xiàn)當(dāng)期銷項稅額小于當(dāng)期進(jìn)項稅額不足抵扣的部分(即留抵稅額),,可以結(jié)轉(zhuǎn)下期繼續(xù)抵扣;

原增值稅一般納稅人兼有應(yīng)稅服務(wù)的,截止到本地區(qū)試點實施之日前的增值稅期末留抵稅額,,不得從應(yīng)稅服務(wù)的銷項稅額中抵扣,。

2.扣減當(dāng)期進(jìn)項稅額的規(guī)定

①一般納稅人因進(jìn)貨退回和折讓而從銷貨方收回的增值稅額,,應(yīng)從發(fā)生進(jìn)貨退回或折讓當(dāng)期的進(jìn)項稅額扣減,�,!素浛蹨p不追溯

②對商業(yè)企業(yè)向供貨方收取的與商品銷售量,、銷售額掛鉤(如以一定比例,、金額、數(shù)量計算)的各種返還收入,,均應(yīng)按平銷返利行為的有關(guān)規(guī)定沖減當(dāng)期增值稅進(jìn)項稅額,。——平銷返利沖進(jìn)項

�,、圪忂M(jìn)貨物或勞務(wù)事先未確定用于非應(yīng)稅項目,,已經(jīng)抵扣了進(jìn)項稅,發(fā)生用途變化不該抵扣進(jìn)項稅的,,應(yīng)將購進(jìn)貨物或應(yīng)稅勞務(wù)的進(jìn)項稅額從當(dāng)期的進(jìn)項稅額中扣減,。無法準(zhǔn)確確定該項進(jìn)項稅額的,按當(dāng)期實際成本計算應(yīng)扣減的進(jìn)項稅額,�,!坏指淖儺�(dāng)期轉(zhuǎn)

3.一般納稅人注銷時存貨及留抵稅額處理

一般納稅人注銷或被取消輔導(dǎo)期一般納稅人資格,轉(zhuǎn)為小規(guī)模納稅人時,,其存貨不作進(jìn)項稅額轉(zhuǎn)出處理,,其留抵稅額也不予以退稅。

4.納稅人資產(chǎn)重組中增值稅留抵稅額處理有關(guān)問題

增值稅一般納稅人(簡稱“原納稅人”)在資產(chǎn)重組過程中,,將全部資產(chǎn),、負(fù)債和勞動力一并轉(zhuǎn)讓給其他增值稅一般納稅人(簡稱“新納稅人”),并按程序辦理注銷稅務(wù)登記的,,其在辦理注銷登記前尚未抵扣的進(jìn)項稅額可結(jié)轉(zhuǎn)至新納稅人處繼續(xù)抵扣,。

(三)增值稅稅控系統(tǒng)專用設(shè)備和技術(shù)維護(hù)費(fèi)用抵減增值稅稅額有關(guān)政策

增值稅納稅人2011年12月1日(含,下同)以后初次購買增值稅稅控系統(tǒng)專用設(shè)備(包括分開票機(jī))支付的費(fèi)用以及繳納的技術(shù)維護(hù)費(fèi),,可在增值稅應(yīng)納稅額中全額抵減,。具體規(guī)定如下表:

|

購買稅控系統(tǒng)專用設(shè)備(含分開票機(jī)) |

初次購買 |

可憑購買增值稅稅控系統(tǒng)專用設(shè)備取得的增值稅專用發(fā)票,在增值稅應(yīng)納稅額中全額抵減(抵減額為價稅合計額),,不足抵減的可結(jié)轉(zhuǎn)下期繼續(xù)抵減,。即用價稅合計數(shù)抵減增值稅應(yīng)納稅額 |

|

非初次購買 |

費(fèi)用由其自行負(fù)擔(dān),不得在增值稅應(yīng)納稅額中抵減,。即只能憑增值稅專用發(fā)票抵扣進(jìn)項稅,,但不能抵扣購買設(shè)備的價款 | |

|

支付技術(shù)維護(hù)費(fèi) |

2011年12月1日后繳納的 |

可憑技術(shù)維護(hù)服務(wù)單位開具的技術(shù)維護(hù)費(fèi)發(fā)票,在增值稅應(yīng)納稅額中全額抵減,,不足抵減的可結(jié)轉(zhuǎn)下期繼續(xù)抵減,。即用價稅合計數(shù)抵減增值稅應(yīng)納稅額 |

【歸納】

(1)增值稅納稅人初次購買列舉專用設(shè)備抵價稅合計數(shù);

(2)非初次購買及非列舉的設(shè)備只抵稅,不抵價;

(3)支付的技術(shù)維護(hù)費(fèi)不強(qiáng)調(diào)初次,但要求是2011年12月1日之后繳納的(不含補(bǔ)繳的2011年11月30日以前的技術(shù)維護(hù)費(fèi)),。

【特別提示1】

增值稅防偽稅控系統(tǒng)的專用設(shè)備與稅控收款機(jī)不是等同概念,。可抵價稅合計數(shù)的增值稅防偽稅控系統(tǒng)的專用設(shè)備包括金稅卡,、IC卡,、讀卡器或金稅盤和報稅盤;貨物運(yùn)輸業(yè)增值稅專用發(fā)票稅控系統(tǒng)專用設(shè)備包括稅控盤和報稅盤;機(jī)動車銷售統(tǒng)一發(fā)票稅控系統(tǒng)和公路、內(nèi)河貨物運(yùn)輸業(yè)發(fā)票稅控系統(tǒng)專用設(shè)備包括稅控盤和傳輸盤,。

增值稅防偽稅控系統(tǒng)的專用設(shè)備還包括分開票機(jī),。

【特別提示2】

增值稅一般納稅人支付的兩項費(fèi)用(價稅合計)在增值稅應(yīng)納稅額中全額抵減的,,其增值稅專用發(fā)票不作為增值稅抵扣憑證,,其進(jìn)項稅額不得從銷項稅額中抵扣。即價稅合計數(shù)抵稅后,,該發(fā)票不能重復(fù)再次抵扣進(jìn)項稅額,。

即:用稅收優(yōu)惠的方式體現(xiàn)價稅合計抵減應(yīng)納稅額;不能再從銷項稅額中重復(fù)抵扣進(jìn)項稅。

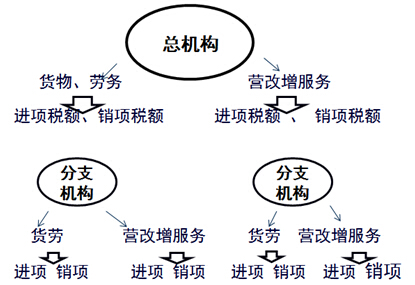

【基本規(guī)定】總機(jī)構(gòu)和分支機(jī)構(gòu)不在同一縣(市)的,,應(yīng)當(dāng)分別向各自所在地的主管稅務(wù)機(jī)關(guān)申報納稅;經(jīng)財政部和國家稅務(wù)總局或者其授權(quán)的財政和稅務(wù)機(jī)關(guān)批準(zhǔn),,可以由總機(jī)構(gòu)合并向總機(jī)構(gòu)所在地的主管稅務(wù)機(jī)關(guān)申報納稅。即:只有經(jīng)財政部和國家稅務(wù)總局批準(zhǔn)后,,其總分機(jī)構(gòu)試點納稅人才能按照《總分機(jī)構(gòu)試點納稅人增值稅計算繳納暫行辦法》計算繳納增值稅

根據(jù)用途確定可匯總的進(jìn)項稅

用于“營改增”項目的進(jìn)項稅參與匯總;用于非“營改增”項目的進(jìn)項稅不得匯總,。

分支機(jī)構(gòu)發(fā)生《應(yīng)稅服務(wù)范圍注釋》所列業(yè)務(wù),按照應(yīng)征增值稅銷售額和預(yù)征率計算繳納增值稅,。計算公式為:應(yīng)預(yù)繳的增值稅=應(yīng)征增值稅銷售額×預(yù)征率,。

總機(jī)構(gòu)匯總應(yīng)繳納的增值稅為匯總的銷項稅額-匯總的進(jìn)項稅額-分支機(jī)構(gòu)發(fā)生《應(yīng)稅服務(wù)范圍注釋》所列業(yè)務(wù)已繳納的增值稅稅款。

【特別提示】按照《總分支機(jī)

構(gòu)試點納稅人增值稅計算繳納暫行辦法》要求,,總分機(jī)構(gòu)試點納稅人除了需要將應(yīng)稅服務(wù)與銷售貨物,、提供加工修理修配勞務(wù)的銷售額、銷項稅額,、進(jìn)項稅額以及應(yīng)納稅額,、已納或預(yù)交(預(yù)征)稅額進(jìn)行分別核算外,還應(yīng)當(dāng)將應(yīng)稅服務(wù)按適用的不同適用稅率(17%,、11%,、6%和3%征收率)分別核算其銷售額、銷項稅額,、進(jìn)項稅額以及應(yīng)納稅額,、已納或預(yù)交(預(yù)征)稅額,然后,,再由總機(jī)構(gòu)匯總計算應(yīng)稅服務(wù)應(yīng)繳納的增值稅稅額,。

年度增值稅的清算

每年的第一個納稅申報期結(jié)束后,對上一年度總分機(jī)構(gòu)匯總納稅情況進(jìn)行清算�,?倷C(jī)構(gòu)和分支機(jī)構(gòu)年度清算應(yīng)交增值稅,,按照各自銷售收入占比和總機(jī)構(gòu)匯總的上一年度應(yīng)交增值稅稅額計算。分支機(jī)構(gòu)預(yù)繳的增值稅超過其年度清算應(yīng)交增值稅的,,通過暫停以后納稅申報期預(yù)繳增值稅的方式予以解決,。分支機(jī)構(gòu)預(yù)繳的增值稅小于其年度清算應(yīng)交增值稅的,差額部分在以后納稅申報期由分支機(jī)構(gòu)在預(yù)繳增值稅時一并就地補(bǔ)繳入庫,。

【提示】關(guān)于總分機(jī)構(gòu)納稅人增值稅的具體規(guī)定涉及航空運(yùn)輸企業(yè),、郵政企業(yè)、鐵路運(yùn)輸企業(yè),。

政策共性:

增值稅1各交各稅;增值稅2匯總納稅;

分支機(jī)構(gòu)按月預(yù)繳;

總機(jī)構(gòu)按季匯總(增值稅納稅期限是一個季度);

年終清算(第一個納稅申報期結(jié)束后),。

責(zé)任編輯:roroao

- 上一篇文章: 2015《稅法》綜合題易考點:進(jìn)口貨物應(yīng)納稅額的計算

- 下一篇文章: 沒有了

東奧首頁

東奧首頁

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號