注冊(cè)會(huì)計(jì)師

東奧會(huì)計(jì)在線 >> 注冊(cè)會(huì)計(jì)師 >> 稅法 >> 正文

2015《稅法》計(jì)算題易考點(diǎn):出口貨物和勞務(wù)及應(yīng)稅服務(wù)增值稅退(免)稅政策

2015《稅法》計(jì)算題易考點(diǎn):出口貨物和勞務(wù)及應(yīng)稅服務(wù)增值稅退(免)稅政策

【東奧小編】現(xiàn)階段進(jìn)入2015年注會(huì)強(qiáng)化提高沖刺備考期,,為幫助考生們?cè)谧詈箅A段提高備考效率,我們根據(jù)2015年注冊(cè)會(huì)計(jì)師考試大綱為考生們總結(jié)了《稅法》科目的選擇題,、計(jì)算題和綜合題易考點(diǎn),,下面我們一起來(lái)復(fù)習(xí)2015《稅法》計(jì)算題易考點(diǎn):出口貨物和勞務(wù)及應(yīng)稅服務(wù)增值稅退(免)稅政策。

本考點(diǎn)能力等級(jí):

能力等級(jí) 2—— 基本應(yīng)用能力

考生應(yīng)當(dāng)在理解基本理論,、基本原理和相關(guān)概念的基礎(chǔ)上,,在比較簡(jiǎn)單的職業(yè)環(huán)境上,堅(jiān)守職業(yè)價(jià)值觀,、遵循職業(yè)道德,、堅(jiān)持職業(yè)態(tài)度,運(yùn)用相關(guān)專(zhuān)業(yè)學(xué)科知識(shí)解決實(shí)務(wù)問(wèn)題,。

本知識(shí)點(diǎn)屬于《稅法》科目第二章增值稅法第九節(jié)出口貨物和服務(wù)的退(免)稅的內(nèi)容,。

![]()

計(jì)算題易考點(diǎn):出口貨物和勞務(wù)及應(yīng)稅服務(wù)增值稅退(免)稅政策

(一)適用增值稅退(免)稅政策的范圍

1.出口企業(yè)出口貨物

|

出口企業(yè)類(lèi)型 |

登記條件 |

出口貨物 的行為 | ||

|

工商登記 |

稅務(wù)登記 |

對(duì)外貿(mào)易經(jīng)營(yíng)者備案登記 | ||

|

單位或個(gè)體戶(hù) |

有 |

有 |

有 |

自營(yíng)或委托出口貨物 |

|

生產(chǎn)企業(yè) |

有 |

有 |

無(wú) |

委托出口貨物 |

界定出口企業(yè)與非出口企業(yè)的歸納:

(1)出口企業(yè):

“兩個(gè)登記一個(gè)權(quán)”的各類(lèi)企業(yè)(自營(yíng)或委托出口)

“兩個(gè)登記沒(méi)有權(quán)”的生產(chǎn)企業(yè)(委托出口)

【待遇】對(duì)出口企業(yè)自營(yíng)或委托出口的貨物實(shí)施退(免)稅

(2)非出口企業(yè):

兩個(gè)登記沒(méi)有權(quán)——非生產(chǎn)企業(yè)或個(gè)人委托出口

【待遇】對(duì)非出口企業(yè)委托出口的貨物實(shí)施免稅

出口企業(yè)或其他單位視同出口貨物

除財(cái)政部和國(guó)家稅務(wù)總局另有規(guī)定外,視同出口貨物適用出口貨物的各項(xiàng)規(guī)定,。

視同出口貨物:P85,,(1)~(8)。其中(8)新增:

對(duì)融資租賃出口貨物試行退稅政策,。對(duì)融資租賃企業(yè),、金融租賃公司及其設(shè)立的項(xiàng)目子公司(以下統(tǒng)稱(chēng)融資租賃出租方),以融資租賃方式租賃給境外承租人且租賃期限在5年(含)以上,,并向海關(guān)報(bào)關(guān)后實(shí)際離境的貨物,,試行增值稅、消費(fèi)稅出口退稅政策,。

融資租賃出口貨物的范圍,,包括飛機(jī)、飛機(jī)發(fā)動(dòng)機(jī),、鐵道機(jī)車(chē),、鐵道客車(chē)車(chē)廂、船舶及其他貨物,。

對(duì)融資租賃海洋工程結(jié)構(gòu)物試行退稅政策,。對(duì)融資租賃出租方購(gòu)買(mǎi)的,并以融資租賃方式租賃給境內(nèi)列名海上石油天然氣開(kāi)采企業(yè)且租賃期限在5年(含)以上的國(guó)內(nèi)生產(chǎn)企業(yè)生產(chǎn)的海洋工程結(jié)構(gòu)物,,視同出口,,試行增值稅、消費(fèi)稅出口退稅政策,。

2.視同出口自產(chǎn)貨物的范圍

(1)持續(xù)經(jīng)營(yíng)以來(lái)從未發(fā)生騙取出口退稅,、虛開(kāi)增值稅專(zhuān)用發(fā)票或農(nóng)產(chǎn)品收購(gòu)發(fā)票,、接受虛開(kāi)增值稅專(zhuān)用發(fā)票(善意取得虛開(kāi)增值稅專(zhuān)用發(fā)票除外)行為且同時(shí)符合下列條件的生產(chǎn)企業(yè)出口的外購(gòu)貨物可視同自產(chǎn)貨物適用增值稅退免稅政策:

①已取得增值稅一般納稅人資格,。

�,、谝殉掷m(xù)經(jīng)營(yíng)2年及2年以上。

�,、奂{稅信用等級(jí)A級(jí),。

④上一年度銷(xiāo)售額億元以上,。

�,、萃赓�(gòu)出口的貨物與本企業(yè)自產(chǎn)貨物同類(lèi)型或具有相關(guān)性。

(2)持續(xù)經(jīng)營(yíng)以來(lái)從未發(fā)生騙取出口退稅,、虛開(kāi)增值稅專(zhuān)用發(fā)票或農(nóng)產(chǎn)品收購(gòu)發(fā)票,、接受虛開(kāi)增值稅專(zhuān)用發(fā)票(善意取得虛開(kāi)增值稅專(zhuān)用發(fā)票除外行為)但不能同時(shí)符合第一條規(guī)定的條件的生產(chǎn)企業(yè)出口的外購(gòu)貨物符合下列條件之一的可視同自產(chǎn)貨物申報(bào)適用增值稅退免稅政策:9項(xiàng)(P86~87)可出多選。

3.出口企業(yè)對(duì)外提供加工修理修配勞務(wù),。P87

對(duì)外提供加工修理修配勞務(wù),,是指對(duì)進(jìn)境復(fù)出口貨物或從事國(guó)際運(yùn)輸?shù)倪\(yùn)輸工具進(jìn)行的加工修理修配。

【提示下一步的學(xué)習(xí)思路】出口貨物退(免)稅的方式

出口貨物退(免)稅的方式主要有免退稅,,免抵退稅,,免稅三種。出口貨物也有按照規(guī)定征稅不退稅的情形,。

|

增值稅處理 |

適用情況 |

|

免抵退稅 |

生產(chǎn)企業(yè) |

|

免退稅 |

不具有生產(chǎn)能力的外貿(mào)企業(yè)或其他企業(yè) |

|

免稅 |

規(guī)定免稅貨物的出口;增值稅小規(guī)模納稅人出口自產(chǎn)貨物,;來(lái)料加工復(fù)出口,;非出口企業(yè)委托出口貨物;旅游購(gòu)物貿(mào)易 |

|

征稅 |

取消出口退稅的貨物,、勞務(wù),;特殊銷(xiāo)售對(duì)象;違規(guī)企業(yè),;無(wú)實(shí)質(zhì)性出口 |

(二)增值稅退(免)稅辦法——享受退稅的兩大類(lèi)

|

退(免)稅辦法 |

適用企業(yè)和情況 |

基本政策規(guī)定 | |

|

企業(yè) |

具體情況 | ||

|

免抵 退稅 |

生產(chǎn) 企業(yè) |

(1)出口自產(chǎn)貨物和視同自產(chǎn)貨物及對(duì)外提供加工修理修配勞務(wù) (2)列名生產(chǎn)企業(yè)出口非自產(chǎn)貨物 |

免征增值稅,,相應(yīng)的進(jìn)項(xiàng)稅額抵減應(yīng)納增值稅額(不包括適用增值稅即征即退、先征后退政策的應(yīng)納增值稅額),,未抵減完的部分予以退還 |

|

免退稅 |

外貿(mào)企業(yè)或其他單位 |

不具有生產(chǎn)能力的出口企業(yè)(以下稱(chēng)外貿(mào)企業(yè))或其他單位出口貨物勞務(wù) |

免征增值稅,,相應(yīng)的進(jìn)項(xiàng)稅額予以退還 |

(三)增值稅出口退稅率

增值稅出口貨物退稅在具體計(jì)算時(shí)分別不同情況采用規(guī)定的退稅率、適用稅率,、征收率等三類(lèi)情況,。

適用不同退稅率的貨物勞務(wù),應(yīng)分開(kāi)報(bào)關(guān),、核算并申報(bào)退(免)稅,,未分開(kāi)報(bào)關(guān),、核算或劃分不清的,從低適用退稅率,。

【注意理解】

1.增值稅出口的退稅率為什么可能不等于適用稅率

2.征收率適用情況

【出口退稅率的一般規(guī)定】

1.除財(cái)政部和國(guó)家稅務(wù)總局根據(jù)國(guó)務(wù)院決定而明確的增值稅出口退稅率(以下稱(chēng)退稅率)外,,出口貨物的退稅率為其適用稅率。

2.“營(yíng)改增”應(yīng)稅服務(wù)的退稅率采用適用的增值稅稅率,。

【出口退稅率的特殊規(guī)定】

1.外貿(mào)企業(yè)購(gòu)進(jìn)按簡(jiǎn)易辦法征稅的出口貨物,、從小規(guī)模納稅人購(gòu)進(jìn)的出口貨物,退稅率分別為簡(jiǎn)易辦法實(shí)際執(zhí)行的征收率,、小規(guī)模納稅人征收率,。上述出口貨物取得增值稅專(zhuān)用發(fā)票的,退稅率按照增值稅專(zhuān)用發(fā)票上的稅率和出口貨物退稅率孰低的原則確定,。

2.出口企業(yè)委托加工修理修配貨物,,其加工修理修配費(fèi)用的退稅率,為出口貨物的退稅率,。

(四)增值稅退(免)稅的計(jì)稅依據(jù)

出口貨物勞務(wù)及應(yīng)稅服務(wù)的增值稅退(免)稅的計(jì)稅依據(jù),,按出口貨物勞務(wù)及應(yīng)稅服務(wù)的出口發(fā)票(外銷(xiāo)發(fā)票)、其他普通發(fā)票或購(gòu)進(jìn)出口貨物,、勞務(wù)及應(yīng)稅服務(wù)的增值稅專(zhuān)用發(fā)票,、海關(guān)進(jìn)口增值稅專(zhuān)用繳款書(shū)確定。

增值稅退(免)稅的計(jì)稅依據(jù)

|

出口行為 |

出口企業(yè) |

退免稅計(jì)稅依據(jù) |

|

出口貨物勞務(wù)(進(jìn)料加工復(fù)出口貨物除外) |

生產(chǎn)企業(yè) |

出口貨物勞務(wù)的實(shí)際離岸價(jià)(FOB),。 實(shí)際離岸價(jià)應(yīng)以出口發(fā)票上的離岸價(jià)為準(zhǔn),,但如果出口發(fā)票不能反映實(shí)際離岸價(jià),主管稅務(wù)機(jī)關(guān)有權(quán)予以核定,。 |

|

進(jìn)料加工復(fù)出口貨物 |

生產(chǎn)企業(yè) |

按出口貨物的離岸價(jià)(FOB)扣除出口貨物所含的海關(guān)保稅進(jìn)口料件(2013年7月1日以后為實(shí)耗數(shù))的金額后確定,。 |

|

國(guó)內(nèi)購(gòu)進(jìn)無(wú)進(jìn)項(xiàng)稅額且不計(jì)提進(jìn)項(xiàng)稅額的免稅原材料加工后出口的貨物 |

生產(chǎn)企業(yè) |

按出口貨物的離岸價(jià)(FOB)扣除出口貨物所含的國(guó)內(nèi)購(gòu)進(jìn)免稅原材料的金額后確定。 |

續(xù)表

|

出口行為 |

出口企業(yè) |

退免稅計(jì)稅依據(jù) |

|

出口貨物(委托加工修理修配貨物除外) |

外貿(mào)企業(yè) |

為購(gòu)進(jìn)出口貨物的增值稅專(zhuān)用發(fā)票注明的金額或海關(guān)進(jìn)口增值稅專(zhuān)用繳款書(shū)注明的完稅價(jià)格,。 |

|

出口委托加工修理修配貨物 |

外貿(mào)企業(yè) |

為加工修理修配費(fèi)用增值稅專(zhuān)用發(fā)票注明的金額,。外貿(mào)企業(yè)應(yīng)將加工修理修配使用的原材料(進(jìn)料加工海關(guān)保稅進(jìn)口料件除外)作價(jià)銷(xiāo)售給受托加工修理修配的生產(chǎn)企業(yè),受托加工修理修配的生產(chǎn)企業(yè)應(yīng)將原材料成本并入加工修理修配費(fèi)用開(kāi)具發(fā)票,。 |

續(xù)表

|

出口行為 |

出口企業(yè) |

退免稅計(jì)稅依據(jù) |

|

出口進(jìn)項(xiàng)稅額未計(jì)算抵扣的已使用過(guò)的設(shè)備 |

出口企業(yè) |

退(免)稅計(jì)稅依據(jù)=增值稅專(zhuān)用發(fā)票上的金額或海關(guān)進(jìn)口增值稅專(zhuān)用繳款書(shū)注明的完稅價(jià)格×已使用過(guò)的設(shè)備固定資產(chǎn)凈值÷已使用過(guò)的設(shè)備原值 已使用過(guò)的設(shè)備固定資產(chǎn)凈值=已使用過(guò)的設(shè)備原值-已使用過(guò)的設(shè)備已提累計(jì)折舊 |

|

銷(xiāo)售的貨物 |

免稅品經(jīng)營(yíng)企業(yè) |

為購(gòu)進(jìn)貨物的增值稅專(zhuān)用發(fā)票注明的金額或海關(guān)進(jìn)口增值稅專(zhuān)用繳款書(shū)注明的完稅價(jià)格 |

|

中標(biāo)機(jī)電產(chǎn)品 |

生產(chǎn)企業(yè) |

為銷(xiāo)售機(jī)電產(chǎn)品的普通發(fā)票注明的金額 |

|

外貿(mào)企業(yè) |

為購(gòu)進(jìn)貨物的增值稅專(zhuān)用發(fā)票注明的金額或海關(guān)進(jìn)口增值稅專(zhuān)用繳款書(shū)注明的完稅價(jià)格 |

續(xù)表

|

出口行為 |

出口企業(yè) |

退免稅計(jì)稅依據(jù) |

|

向海上石油天然氣開(kāi)采企業(yè)銷(xiāo)售自產(chǎn)海洋工程結(jié)構(gòu)物 |

生產(chǎn)企業(yè) |

銷(xiāo)售海洋工程結(jié)構(gòu)物的普通發(fā)票注明的金額,。 |

|

輸入特殊區(qū)域的水電氣 |

出口企業(yè) |

作為購(gòu)買(mǎi)方的特殊區(qū)域內(nèi)生產(chǎn)企業(yè)購(gòu)進(jìn)水(包括蒸汽)、電力,、燃?xì)獾脑鲋刀悓?zhuān)用發(fā)票注明的金額,。 |

|

國(guó)際運(yùn)輸服務(wù)、出口研發(fā)設(shè)計(jì)服務(wù) |

提供服務(wù) 企業(yè) |

實(shí)行免抵退稅辦法的,,為提供零稅率應(yīng)稅服務(wù)取得的全部?jī)r(jià)款,。 實(shí)行免退稅辦法的,為購(gòu)進(jìn)應(yīng)稅服務(wù)的增值稅專(zhuān)用發(fā)票或解繳稅款的稅收繳款憑證上注明的金額,。 |

【歸納】增值稅退(免)稅的計(jì)稅依據(jù)

1.對(duì)于生產(chǎn)企業(yè)出口貨物而言,,一般是扣減所含保稅和免稅金額之后的離岸價(jià);

2.對(duì)于外貿(mào)企業(yè)出口貨物而言,,一般是購(gòu)進(jìn)貨物增值稅專(zhuān)用發(fā)票注明的金額或海關(guān)進(jìn)口增值稅專(zhuān)用繳款書(shū)注明的完稅價(jià)格;

3.對(duì)于提供應(yīng)稅服務(wù)企業(yè)而言(P90,11):

(1)實(shí)行免抵退稅辦法的零稅率應(yīng)稅服務(wù)免抵退稅計(jì)稅依據(jù)為提供零稅率應(yīng)稅服務(wù)取得的全部?jī)r(jià)款,。

(2)實(shí)行免退稅辦法的退(免)稅計(jì)稅依據(jù)為購(gòu)進(jìn)應(yīng)稅服務(wù)的增值稅專(zhuān)用發(fā)票或解繳稅款的稅收繳款憑證上注明的金額,。

(五)增值稅免抵退稅和免退稅的計(jì)算

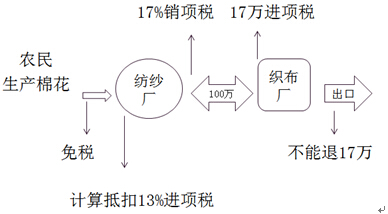

1.生產(chǎn)企業(yè)出口貨物勞務(wù)增值稅免抵退稅的計(jì)算方法

基本含義的公式體現(xiàn):

【政策歸納】

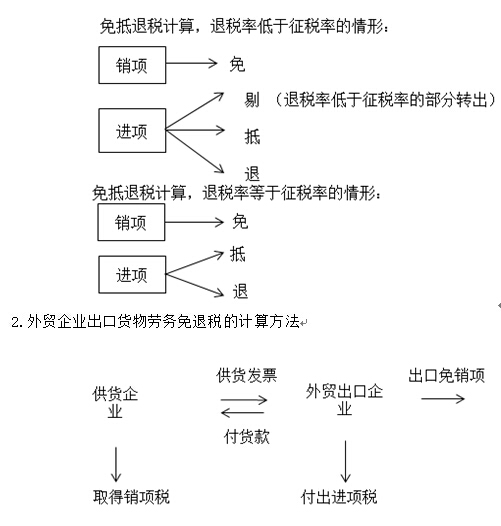

對(duì)于退稅率低于征稅率的出口貨物,免抵退稅計(jì)算實(shí)際上涉及免,、剔,、抵、退四個(gè)步驟,。

免——即出口貨物不計(jì)銷(xiāo)項(xiàng)稅,。

剔——就是作進(jìn)項(xiàng)稅額轉(zhuǎn)出的過(guò)程,把退稅率低于征稅率而需要剔除的增值稅轉(zhuǎn)入外銷(xiāo)的成本:

借:主營(yíng)業(yè)務(wù)成本(或營(yíng)業(yè)成本)——外銷(xiāo)成本

貸:應(yīng)交稅費(fèi)——應(yīng)交增值稅(進(jìn)項(xiàng)稅額轉(zhuǎn)出)

抵——用出口應(yīng)退稅額抵減內(nèi)銷(xiāo)應(yīng)納稅額,,讓企業(yè)用內(nèi)銷(xiāo)少繳稅的方式得到出口退稅的實(shí)惠,。

“抵”之后企業(yè)應(yīng)納稅額可能出現(xiàn)的結(jié)局——結(jié)果為正數(shù)或結(jié)果為負(fù)數(shù)。

退——在企業(yè)計(jì)算出當(dāng)期應(yīng)納稅額小于0時(shí),,才會(huì)涉及出口退稅,。在這個(gè)時(shí)候,內(nèi)銷(xiāo)的應(yīng)納稅已經(jīng)全部被出口應(yīng)退稅額沖抵掉了,,而出口應(yīng)退稅還存在沒(méi)有被抵完的金額,。

在計(jì)算免抵退稅時(shí),考慮退稅率低于征稅率,,需要計(jì)算不予免抵退稅的金額,,從進(jìn)項(xiàng)稅中剔除出去,轉(zhuǎn)入出口產(chǎn)品的銷(xiāo)售成本中(與所得稅一章銜接),,因此,,免抵退稅計(jì)算實(shí)際上涉及免、剔,、抵、退四個(gè)步驟,。

增值稅免抵退稅涉及三組公式:

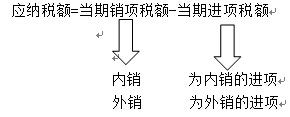

第一組是綜合考慮內(nèi),、外銷(xiāo)因素而計(jì)算應(yīng)納稅額的公式,體現(xiàn)免,、剔,、抵過(guò)程,包括P90(1)和91(4)

當(dāng)期應(yīng)納稅額=當(dāng)期銷(xiāo)項(xiàng)稅額-(當(dāng)期進(jìn)項(xiàng)稅額-當(dāng)期免抵退稅不得免征和抵扣的稅額)

關(guān)于“剔”的計(jì)算:

P90公式:

免抵退稅不得免征和抵扣稅額=當(dāng)期出口貨物離岸價(jià)格×外匯人民幣折合率×(出口貨物適用稅率-出口貨物退稅率)-當(dāng)期不得免征和抵扣稅額抵減額

當(dāng)期不得免征和抵扣稅額抵減額=當(dāng)期免稅購(gòu)進(jìn)原材料價(jià)格×(出口貨物適用稅率-出口貨物退稅率)

剔的簡(jiǎn)化計(jì)算公式:

剔出的金額=(外銷(xiāo)額FOB-免稅購(gòu)進(jìn)原材料價(jià)格)×(征稅率-退稅率)

公式中“免稅購(gòu)進(jìn)原材料價(jià)格”的范圍:包括當(dāng)期國(guó)內(nèi)購(gòu)進(jìn)的無(wú)進(jìn)項(xiàng)稅額且不計(jì)提進(jìn)項(xiàng)稅額的免稅原材料的價(jià)格和當(dāng)期進(jìn)料加工保稅進(jìn)口料件的價(jià)格,,其中當(dāng)期進(jìn)料加工保稅進(jìn)口料件的價(jià)格需要計(jì)算求得,。

公式中“免稅購(gòu)進(jìn)原材料價(jià)格”的核算分為按“購(gòu)進(jìn)法”核算的購(gòu)進(jìn)價(jià)格和按“實(shí)耗法”核算的實(shí)耗價(jià)格。

采用“購(gòu)進(jìn)法”的:

當(dāng)期進(jìn)料加工保稅進(jìn)口料件的組成計(jì)稅價(jià)格為當(dāng)期實(shí)際購(gòu)進(jìn)的進(jìn)料加工進(jìn)口料件的組成計(jì)稅價(jià)格,。

公式:

當(dāng)期進(jìn)料加工保稅進(jìn)口料件的組成計(jì)稅價(jià)格=當(dāng)期進(jìn)口料件到岸價(jià)格+海關(guān)實(shí)征關(guān)稅+海關(guān)實(shí)征消費(fèi)稅

2013年3月13日,,國(guó)家稅務(wù)總局發(fā)布2013年第12號(hào)公告——《關(guān)于〈出口貨物勞務(wù)增值稅和消費(fèi)稅管理辦法〉有關(guān)問(wèn)題的公告》,,公告規(guī)定,自2013年7月1日起,,把進(jìn)料加工生產(chǎn)企業(yè)免抵退稅的進(jìn)料計(jì)算方法由“購(gòu)進(jìn)法”改為“實(shí)耗法”:

對(duì)進(jìn)料加工出口貨物,,企業(yè)應(yīng)以出口貨物人民幣離岸價(jià)扣除出口貨物耗用的保稅進(jìn)口料件金額的余額為增值稅退(免)稅的計(jì)稅依據(jù)。

采用“實(shí)耗法”:

當(dāng)期進(jìn)料加工出口貨物耗用的保稅進(jìn)口料件金額=當(dāng)期進(jìn)料加工出口貨物人民幣離岸價(jià)×進(jìn)料加工計(jì)劃分配率

計(jì)劃分配率=計(jì)劃進(jìn)口總值÷計(jì)劃出口總值×

(6)零稅率應(yīng)稅服務(wù)增值稅退(免)稅的計(jì)算

零稅率應(yīng)稅服務(wù)增值稅免抵退稅,,依下列公式計(jì)算:

�,、佼�(dāng)期免抵退稅額的計(jì)算:

當(dāng)期零稅率應(yīng)稅服務(wù)免抵退稅額=當(dāng)期零稅率應(yīng)稅服務(wù)免抵退稅計(jì)稅依據(jù)×外匯人民幣折合率×零稅率應(yīng)稅服務(wù)增值稅退稅率

②當(dāng)期應(yīng)退稅額和當(dāng)期免抵稅額的計(jì)算:

當(dāng)期期末留抵稅額≤當(dāng)期免抵退稅額時(shí),,

當(dāng)期應(yīng)退稅額=當(dāng)期期末留抵稅額

當(dāng)期免抵稅額=當(dāng)期免抵退稅額-當(dāng)期應(yīng)退稅額

當(dāng)期期末留抵稅額>當(dāng)期免抵退稅額時(shí),,

當(dāng)期應(yīng)退稅額=當(dāng)期免抵退稅額

當(dāng)期免抵稅額=O

“當(dāng)期期末留抵稅額”為當(dāng)期《增值稅納稅申報(bào)表》的“期末留抵稅額”

P93

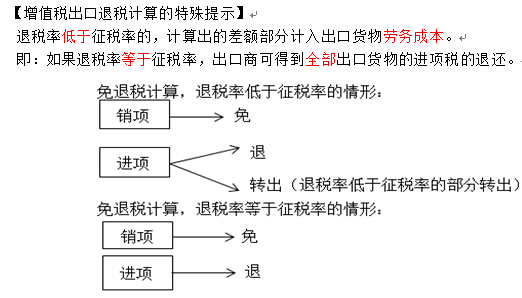

【增值稅出口退稅計(jì)算的特殊提示】

退稅率低于征稅率的,計(jì)算出的差額部分計(jì)入出口貨物勞務(wù)成本,。

即:如果退稅率等于征稅率,,出口商可得到全部出口貨物的進(jìn)項(xiàng)稅的退還。

【增值稅出口退稅計(jì)算的特殊提示】

出口企業(yè)既有適用增值稅免抵退項(xiàng)目,,也有增值稅即征即退,、先征后退項(xiàng)目的,應(yīng)分別計(jì)算享受不同的優(yōu)惠政策,。

要求:劃分不同優(yōu)惠項(xiàng)目的銷(xiāo)售額和不同項(xiàng)目的進(jìn)項(xiàng)稅,,分別計(jì)算享受優(yōu)惠和退稅。

3.融資租賃出口貨物退稅的計(jì)算(新增)

融資租賃出租方將融資租賃出口貨物租賃給境外承租方,、將融資租賃海洋工程結(jié)構(gòu)物租賃給海上石油天然氣開(kāi)采企業(yè),,向融資租賃出租方退還其購(gòu)進(jìn)租賃貨物所含增值稅。其計(jì)算公式如下:

增值稅應(yīng)退稅額=購(gòu)進(jìn)融資租賃貨物的增值稅專(zhuān)用發(fā)票注明的金額或海關(guān)(進(jìn)口增值稅)專(zhuān)用繳款書(shū)注明的完稅價(jià)格×融資租賃貨物適用的增值稅退稅率

融資租賃出口貨物適用的增值稅退稅率,,按照統(tǒng)一的出口貨物適用退稅率執(zhí)行,。

從增值稅一般納稅人購(gòu)進(jìn)的按簡(jiǎn)易辦法征稅的融資租賃貨物和從小規(guī)模納稅人購(gòu)進(jìn)的融資租賃貨物,其適用的增值稅退稅率,按照購(gòu)進(jìn)貨物適用的征收率和退稅率孰低的原則確定。

責(zé)任編輯:roroao

- 上一篇文章: 2015《稅法》計(jì)算題易考點(diǎn):出口貨物退(免)稅基本政策

- 下一篇文章: 沒(méi)有了

東奧首頁(yè)

東奧首頁(yè)

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)