ע�ԕ�Ӌ��

�|�W��Ӌ�ھ� >> ע�ԕ�Ӌ�� >> ���� >> ����

����2015���������A(y��)�����c���������ö�����������

������С�����ԡ��F(xi��n)�A���M��2015��ע���A(y��)���俼��,�����������c�Č��F�r��,���҂�һ����W��2015���������A(y��)�����c���������ö�����������,��

����![]() ����(n��i)��������

����(n��i)��������

����(һ)���Y��н������

����(��)���w���̑������a(ch��n),����(j��ng)�I����

����(��)�����I(y��)��λ�ijа�,�����⽛(j��ng)�I����

����(��)�ڄ�(w��)�������

����(��)�������

����(��)���S��(qu��n)ʹ���M����

����(��)��Ϣ,����Ϣ���tϢ����

����(��)ؔ�a(ch��n)���U����

����(��)ؔ�a(ch��n)�D(zhu��n)����

����(ʮ)żȻ����

����(ʮһ)��������

����![]() �������¹�(ji��)����

�������¹�(ji��)����

������֪�R�c���ڡ���������Ŀ��ʮһ�������ö�����һ��(ji��)�{���x��(w��)���c���������ă�(n��i)��,��

����![]() ��֪�R�c�����������ö�����������

��֪�R�c�����������ö�����������

����(һ)���Y,��н������

�������Y��н������,����ָ�������������ܹͶ�ȡ�õĹ��Y,��н�𡢪���,����K��н,���ڄӷּt�����N,���a�N�Լ��c�������ܹ����P(gu��n)����������,��

����������ָ���о��й��Y���|(zh��)�Ī����ⶐ����ķ����ڶ���������Ҏ(gu��)����

����(��)���w���̑������a(ch��n),����(j��ng)�I����

�������w���͂���ȡ�õ��c���a(ch��n)��(j��ng)�I���P(gu��n)�ĸ�헑�(y��ng)������,��

������ע�������ע��ɂ����}��

����1.��������܇�w���Ƿ�邀�ˣ��Դ��Д��{�T���¿��\���õ������Ŀ,��

��������܇�w�ٞ邀�˵ġ������ڡ����w���̑����a(ch��n)��(j��ng)�I���á�,�������������w����܇�\�I�ij���܇�{�Tȡ�õ�����;����܇�ق������У����쿿������܇��(j��ng)�I��λ�����I(y��)��λ,���{�T��쿿��λ�U�{�����M��;�������܇��(j��ng)�I��λ������܇���Й�(qu��n)�D(zhu��n)�ƽo�{�T��,������܇�{�T���¿�؛�\�Iȡ�õ����룬��(y��ng)�������w���̑������a(ch��n),����(j��ng)�I���á��Ŀ����,��

����������܇��(j��ng)�I��λ������܇�{�T��ȡ��܇�а�����ⷽʽ�\�I������܇�{�T���¿�؛�\�Iȡ�õ�����,���������Y,��н�����á�������

����2.�������w�����a(ch��n)��(j��ng)�I�����c�����a(ch��n)��(j��ng)�I����ʹ�ò�ͬ�������Ŀ,��

�������w���̑��͏������a(ch��n),����(j��ng)�I�Ă��ˣ�ȡ���c���a(ch��n),����(j��ng)�I��ӟo�P(gu��n)��������헑�(y��ng)������,����(y��ng)�քe����������(y��ng)���Ŀ�����P(gu��n)Ҏ(gu��)����Ӌ�����Ղ������ö�,��

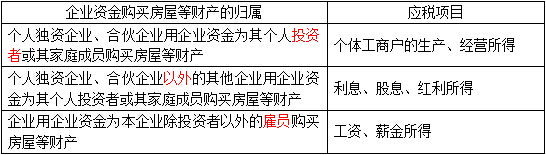

�������˪��Y,���ϻ���I(y��)�Ă���Ͷ�Y������I(y��)�Y��鱾�˻��ͥ�ɆT�����P(gu��n)�ˆT֧���c��I(y��)���a(ch��n)��(j��ng)�I�o�P(gu��n)�����M��֧����ُ�I܇����ؔ�a(ch��n)��֧�������Ղ��w�����a(ch��n)��(j��ng)�I�����Ŀ����,��

����(��)�����I(y��)��λ�ijа�,�����⽛(j��ng)�I����

������ע�������ע�ⰴ�յ�ӛ�ͷ���IJ�ͬ��r���^(q��)�ֳа����⽛(j��ng)�I���Ñ�(y��ng)�{�Ă������ö��c��I(y��)���ö�,��

|

���˳а���ӛ��r |

�Ƿ���I(y��)���ö� |

�Ƿ������ö� |

|

�а����̵�ӛ��׃?y��u)邀�w���̑��� |

������I(y��)���ö� |

���Ղ��w�����a(ch��n)��(j��ng)�I���ý��������ö� |

|

���ˌ����I(y��)��λ�а�,�����⽛(j��ng)�I���̵�ӛ�Ԟ���I(y��)�� |

�U�{��I(y��)���ö� |

�а�,�������ˌ���I(y��)��(j��ng)�I�ɹ����������Й�(qu��n),���H����ͬ���f(xi��)�h��Ҏ(gu��)��ȡ��һ�����õģ���(y��ng)�����Y,��н�������Ŀ���Ղ������ö�,�� |

|

�а��������˰���ͬ���f(xi��)�h��Ҏ(gu��)��ֻ��l(f��)����,���������U�{һ�����M��,���U�{�а�,�������M�����I(y��)�Ľ�(j��ng)�I�ɹ��w�а������������е�,����ȡ�õ�����,���������I(y��)��λ�а������⽛(j��ng)�I�����Ŀ���Ղ������ö� |

����(��)�ڄ�(w��)�������

�����ڄ�(w��)�������,����ָ���ˏ����O(sh��)Ӌ,���b�ꡢ���b,���ƈD,�����yԇ,���t(y��)��,�����ɡ���Ӌ,����ԃ,���v�W,����,���V�������g,������,�����������,��Ӱҕ,����������,���ݳ�,�����ݡ��V��,��չ�[,�����g(sh��)����(w��)����B����(w��),����(j��ng)�o����(w��),�����k����(w��)�Լ������ڄ�(w��)�������á�

����(��)�������

��������������Ʒ�ԈD��,������ʽ����,���l(f��)����ȡ�õ����á�

������ע����������Ƿ�l(f��)��,���Ƿ��ڱ���λ�l(f��)���Լ����ߌ��I(y��)��r��˜�,������������á��ڄ�(w��)������ú��Y��н����������֮�g�ą^(q��)�e,��

����(��)���S��(qu��n)ʹ���M����

�������S��(qu��n)ʹ���M����,����ָ�����ṩ������(qu��n)���̘˙�(qu��n),��������(qu��n),���nj������g(sh��)�Լ��������S��(qu��n)��ʹ�Ù�(qu��n)ȡ�õ����á�

����(��)��Ϣ,����Ϣ,���tϢ����

������Ϣ����Ϣ,���t������,����ָ���˓��Ђ���(qu��n)���ə�(qu��n)��ȡ�õ���Ϣ,����Ϣ,���t�����á�

����������ȡ�õ�2009��,��2010���2011��l(f��)�еĵط�������ȯ��Ϣ����,�������������ö���

����(��)ؔ�a(ch��n)���U����

�����������˳��⽨����,������ʹ�Ù�(qu��n),���C���O(sh��)�䡢܇���Լ�����ؔ�a(ch��n)ȡ�õ�����,��

��������ȡ�õ�ؔ�a(ch��n)�D(zhu��n)������,�����ڡ�ؔ�a(ch��n)���U���á��������������ڴ_���{���x��(w��)�˕r,����(y��ng)�Ԯa(ch��n)��(qu��n)�{�C������(j��),�����o�a(ch��n)��(qu��n)�{�C�ģ������ܶ���(w��)�C�P(gu��n)����(j��)���H��r�_��;

�����a(ch��n)��(qu��n)����������,����δ�k���a(ch��n)��(qu��n)�^�����m(x��)���g��ԓؔ�a(ch��n)���������������,�����I(l��ng)ȡ���Ă��˞�{���x��(w��)��,��

����(��)ؔ�a(ch��n)�D(zhu��n)����

����ؔ�a(ch��n)�D(zhu��n)���ã���ָ�����D(zhu��n)�Ѓr�Cȯ,���ə�(qu��n),�����������ʹ�Ù�(qu��n),���C���O(sh��)��,��܇���Լ�����ؔ�a(ch��n)ȡ�õ�����,��

����ؔ�a(ch��n)�D(zhu��n)�����ڽ̲�����Ҫ�漰�傀���棺��Ʊ�D(zhu��n)���á������Y�a(ch��n)�ɷ��D(zhu��n),������ס���D(zhu��n),��ُ�I��̎�Â���(qu��n)ȡ�õ����á��������u����ؔ�a(ch��n)����,��

����1.(����(n��i)���й�˾)��Ʊ�D(zhu��n)���Õ������Ղ������ö�;

������Ʊ�c�ə�(qu��n)���ǵ�ͬ����,��

����2.��I(y��)�ĽM�����^���Ђ���ȡ�������Y�a(ch��n)�������}

����(1)��������ʽ��ȡ����I(y��)�����Y�a(ch��n)(ȡ�õăH����ּt����(j��)�����������Й�(qu��n)����I(y��)�����Y�a(ch��n))���������������ö�;

����(2)�����ڌ��|(zh��)��ȡ����I(y��)�����Y�a(ch��n)(�Թɷ���ʽȡ�õē������Й�(qu��n)����I(y��)�����Y�a(ch��n))���������������ö�;

����(3)�����D(zhu��n)�����Y�a(ch��n)��������ؔ�a(ch��n)�D(zhu��n)���á��ĿӋ���������ö�;

����(4)����ȡ�������Y�a(ch��n)�ķּt(�Թɷ���ʽȡ����I(y��)�����Y�a(ch��n)���c��I(y��)������@�õĹ�Ϣ,���t��)����������Ϣ,����Ϣ���t�����Ŀ���Ղ������ö�,��

����3.����ס���D(zhu��n)���Ñ�(y��ng)�{���~��Ӌ��

��������ס���D(zhu��n)��(y��ng)�Ԍ��H�ɽ��r����D(zhu��n)����,���{��������ס���ɽ��r�����@�����Ј��r���ҟo�������ɵģ����ՙC�P(gu��n)�����Й�(qu��n)����(j��)���P(gu��n)��Ϣ�˶����D(zhu��n)����,������횱��C�����NӋ���r��һ��,��

�������D(zhu��n)ס������Ӌ�む�����ö���(y��ng)�{�������~�r���{���˿ɑ{ԭُ����ͬ,���l(f��)Ʊ����Ч�{�C,����(j��ng)����(w��)�C�P(gu��n)���˺����S�����D(zhu��n)�����Мp������ԭֵ,���D(zhu��n)ס���^�����U�{�Ķ������P(gu��n)�����M��,��

����(ʮ)żȻ����

����żȻ���ã���ָ���˵ê�,���Ъ����в��Լ�����żȻ���|(zh��)������,��

����żȻ���Ñ�(y��ng)�U�{�Ă������ö�����,��һ���ɰl(f��)����λ�͙C��(g��u)���۴��U��

����(ʮһ)��������

�������w�w�F(xi��n)�����˞��λ�������ṩ�����@�È��;��I(y��)�ژI(y��)��(w��)����,���V��Ȼ����,���S�C��λ����Ă���ٛ�ͶYƷ,�������ɴ�ȡ�õĶYƷ����;��I(y��)�����,����Մ�����c���Լ������������λ����Ă���ٛ�ͶYƷ,�������ɴ�ȡ�õĶYƷ����;������ٛס�����õ�,��

�����|�W�W(w��ng)վ�l(f��)����֪�R�c���ڃ�(n��i)�ݼ��r���µ���Ҫ�l(f��)����������̲ă�(n��i)��,����Ҫ��ԃ����֪�R�c��(n��i)�ݵĿ���Ո����2014���p���^�P(gu��n)��ϵ�Ѕ����������P(gu��n)�n��,��

؟�ξ�����؈�Ę䶴

- ��һƪ���£� 2015���������A(y��)�����c���������ö��ļ{���x��(w��)��

- ��һƪ���£� �]����

�|�W���

�|�W���

�W(w��ng)����12010202000755̖

�W(w��ng)����12010202000755̖