稀釋每股收益_2025年注冊會計師會計考點搶學

在注冊會計師考試科目中,“稀釋每股收益”是衡量公司每股收益潛力的重要財務指標,,它不僅直接影響投資者的投資決策,,也是考試中的重點和難點。備考時,,考生需深入理解稀釋每股收益的概念,,掌握潛在普通股(如股票期權、可轉換債券等)轉換為普通股后對每股收益的稀釋效應計算,。同時,,要注意區(qū)分不同情況下的計算方法,確保準確計算稀釋每股收益,,為財務報告分析和投資決策提供有力支持,。

? 25考季注會《會計》搶學考點匯總> ? 備考免費資料,注冊即可打開全科資料庫>

稀釋每股收益

一,、基本計算原則

稀釋每股收益是以基本每股收益為基礎,,假設企業(yè)所有發(fā)行在外的稀釋性潛在普通股均已轉換為普通股,從而分別調整歸屬于普通股股東的當期凈利潤以及發(fā)行在外普通股的加權平均數(shù)計算而得的每股收益,。

(一)稀釋性潛在普通股

目前,,我國企業(yè)發(fā)行的潛在普通股主要有可轉換公司債券、認股權證,、股份期權等,。

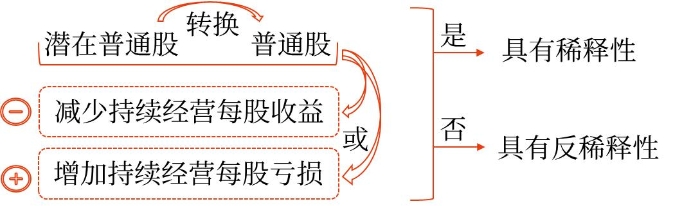

需要特別說明的是,潛在普通股是否具有稀釋性的判斷標準是看其對持續(xù)經營每股收益的影響,;也就是說,假定潛在普通股當期轉換為普通股,,如果會減少持續(xù)經營每股收益或增加持續(xù)經營每股虧損,,表明具有稀釋性,否則,,具有反稀釋性,。

(二)分子的調整

計算稀釋每股收益時,應當根據下列事項對歸屬于普通股股東的當期凈利潤進行調整:

(1)當期已確認為費用的稀釋性潛在普通股的利息,;

(2)稀釋性潛在普通股轉換時將產生的收益或費用,。

上述調整應當考慮相關的所得稅影響。

(三)分母的調整

計算稀釋每股收益時,,當期發(fā)行在外普通股的加權平均數(shù)應當為計算基本每股收益時普通股的加權平均數(shù)與假定稀釋性潛在普通股轉換為已發(fā)行普通股而增加的普通股股數(shù)的加權平均數(shù)之和,。

提示

假定稀釋性潛在普通股轉換為已發(fā)行普通股而增加的普通股股數(shù),應當按照其發(fā)行在外時間進行加權平均,。

(1)以前期間發(fā)行的稀釋性潛在普通股,,應當假設在當期期初轉換為普通股;

(2)當期發(fā)行的稀釋性潛在普通股,,應當假設在發(fā)行日轉換普通股,;

(3)當期被注銷或終止的稀釋性潛在普通股,應當按照當期發(fā)行在外的時間加權平均計入稀釋每股收益,;

(4)當期被轉換或行權的稀釋性潛在普通股,,應當從當期期初至轉換日(或行權日)計入稀釋每股收益中,從轉換日(或行權日)起所轉換的普通股則計入基本每股收益中,。

二,、可轉換公司債券【點撥】

點撥

用增加的凈利潤除以增加的普通股股數(shù)的加權平均數(shù),得出增量股每股收益,;然后將增量股每股收益與基本每股收益比較,,若增量股每股收益小于基本每股收益,則具有稀釋性。

稀釋每股收益=(凈利潤+假設轉換時增加的凈利潤)/(發(fā)行在外普通股加權平均數(shù)+假設轉換所增加的普通股股數(shù)加權平均數(shù))

三,、認股權證,、股份期權

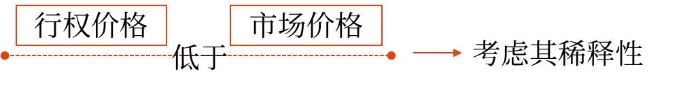

對于盈利企業(yè)認股權證和股份期權等的行權價格低于當期普通股平均市場價格時,應當考慮其稀釋性【點撥】,。

點撥

對于虧損企業(yè),,認股權證和股份期權等的行權價格低于當期普通股平均市場價格時,具有反稀釋性,。

增加的普通股股數(shù)=擬行權時轉換的普通股股數(shù)-行權價格×擬行權時轉換的普通股股數(shù)/當期普通股平均市場價格

四,、授予員工的限制性股票或股份期權

上市公司采取授予限制性股票方式進行股權激勵的,在其等待期內應當按照以下原則計算每股收益,。

(一)等待期內基本每股收益的計算

基本每股收益僅考慮發(fā)行在外的普通股,,按照歸屬于普通股東的當期凈利潤除以發(fā)行在外普通股的加權平均數(shù)計算。

限制性股票由于未來可能被回購,,性質上屬于或有可發(fā)行股票,,在計算基本每股收益時不應當包括在內。上市公司在等待期內基本每股收益的計算,,應視其發(fā)放的現(xiàn)金股利是否可撤銷采用不同的方法:

1.現(xiàn)金股利可撤銷,,即一旦未達到解鎖條件,被回購限制性股票的持有者將無法獲得(或需要退回)其在等待期內應收(或已收)的現(xiàn)金股利,。

等待期內計算基本每股收益時:

項目 | 內容 |

分子 | 應扣除當期分配給預計未來可解鎖限制性股票持有者的現(xiàn)金股利 |

分母 | 不應包含限制性股票的股數(shù) |

2.現(xiàn)金股利不可撤銷,,即不論是否達到解鎖條件,限制性股票持有者仍有權獲得(或不得被要求退回)其在等待期內應收(或已收)的現(xiàn)金股利,。

等待期內計算基本每股收益時:

項目 | 內容 |

分子 | 應扣除歸屬于預計未來可解鎖限制性股票的凈利潤 |

分母 | 不應包含限制性股票的股數(shù) |

(二)等待期內稀釋性每股收益的計算

是假定企業(yè)所有發(fā)行在外的稀釋性潛在普通股均已轉換為普通股而計算的每股收益,。等待期內計算稀釋每股收益時,應視解鎖條件不同采取不同的方法:

1.解鎖條件僅為服務期限條件

公司應假設資產負債表日尚未解鎖的限制性股票已于當期期初(或晚于期初的授予日)全部解鎖,,并參照每股收益準則中股份期權的有關規(guī)定考慮限制性股票的稀釋性,。行權價格低于公司當期普通股平價市場價格時,應當考慮其稀釋性,,計算稀釋每股收益,。其中,行權價格為限制性股票的發(fā)行價格加上資產負債表日尚未取得職工服務按《企業(yè)會計準則第11號——股份支付》有關規(guī)定計算確定的公允價值,。

鎖定期內計算稀釋每股收益時,,分子應加回計算基本每股收益分子時已扣除的當期分配給預計未來可解鎖限制性股票持有者的現(xiàn)金股利或歸屬于預計未來可解鎖限制性股票的凈利潤。

行權價格【點撥】=限制性股票的發(fā)行價格+資產負債表日尚未取得的職工服務的公允價值

點撥

年初發(fā)行限制性股票,,股票價格為12元/股,,發(fā)行價格為6元/股,則限制性股票的公允價值=12-6=6(元/股),,若等待期為3年,,第1年年末行權價格=6+6×2/3=10(元/股),。

稀釋每股收益=當期凈利潤÷(普通股加權平均數(shù)+調整增加的普通股加權平均數(shù))=當期凈利潤÷[普通股加權平均數(shù)+ (限制性股票股數(shù)-行權價格×限制性股票股數(shù)÷當期普通股平均市場價格)]

限制性股票若為當期發(fā)行的,則還需考慮時間權數(shù)計算加權平均數(shù)

2.解鎖條件包含業(yè)績條件

公司應假設資產負債表日即為解鎖日并據以判斷資產負債表日的實際業(yè)績情況是否滿足解鎖要求的業(yè)績條件,。若滿足業(yè)績條件的,,應當參照上述解鎖條件僅為服務期限條件的有關規(guī)定計算稀釋性每股收益;若不滿足業(yè)績條件的,,計算稀釋性每股收益時不必考慮此限制性股票的影響,。

企業(yè)授予員工股份期權的,也應區(qū)分行權條件僅為服務條件,,還是同時包含業(yè)績條件,,根據上述原則判斷是否需考慮其稀釋性,如果需要考慮稀釋性,,則計算原理與限制性股票一致,。對于股份期權而言,分子通常不涉及股利的調整,。分母計算稀釋性潛在普通股時使用的行權價格=期權的行權價+資產負債表日尚未取得的職工服務的公允價值,。

五、企業(yè)承諾將回購其股份的合同

對于盈利企業(yè),,企業(yè)承諾將回購其股份的合同中規(guī)定的回購價格高于當期普通股平均市場價格【點撥】時,應當考慮其稀釋性,。

點撥

對于虧損企業(yè),,回購價格高于當期普通股平均市場價格,則具有反稀釋作用,。

增加的普通股股數(shù)=回購價格×承諾回購的普通股股數(shù)/當期普通股平均市場價格-承諾回購的普通股股數(shù)

回購價格高于市場價格→考慮稀釋性

六,、多項潛在普通股

為了反映潛在普通股最大的稀釋作用,稀釋性潛在普通股應當按照其稀釋程度從大到小的順序計入稀釋每股收益,,直至稀釋每股收益達到最小值,。

七、子公司,、合營企業(yè)或聯(lián)營企業(yè)發(fā)行的潛在普通股

子公司,、合營企業(yè)、聯(lián)營企業(yè)發(fā)行能夠轉換成其普通股的稀釋性潛在普通股,,不僅應當包括在其稀釋每股收益的計算中,,而且還應當包括在合并稀釋每股收益以及投資者稀釋每股收益的計算中。因此,,當子公司,、合營企業(yè)、聯(lián)營企業(yè)存在稀釋性潛在普通股時,,合并層面或投資者層面即使為虧損,,也應當考慮計算稀釋性每股收益,,因為其應分享的子公司、合營企業(yè),、聯(lián)營企業(yè)的凈利潤可能由于子公司,、合營企業(yè)、聯(lián)營企業(yè)存在稀釋性潛在普通股而稀釋減少,,從而進一步擴大合并層面或投資者層面的虧損,。

知識點來源:第二十八章 每股收益

注:以上內容選自張志鳳老師24年《會計》基礎階段課程講義

(本文為東奧會計在線原創(chuàng)文章,僅供考生學習使用,,禁止任何形式的轉載)

津公網安備12010202000755號

津公網安備12010202000755號