特殊情形下個人所得稅的計稅方法(9)_2020年稅法二基礎(chǔ)考點

要想記住稅務(wù)師的考點,,就要不斷的整理總結(jié),,今天東奧為你整理了新鮮考點,,快點跟著東奧的步伐一起學(xué)習(xí),,一起進(jìn)步吧,。

![]() 相關(guān)閱讀:穩(wěn)扎穩(wěn)打,!2020年稅務(wù)師《稅法二》基礎(chǔ)考點匯總

相關(guān)閱讀:穩(wěn)扎穩(wěn)打,!2020年稅務(wù)師《稅法二》基礎(chǔ)考點匯總

【內(nèi)容導(dǎo)航】

特殊情形下個人所得稅的計稅方法

【所屬章節(jié)】

本知識點屬于《稅法二》第二章—個人所得稅

【知識點】特殊情形下個人所得稅的計稅方法

特殊情形下個人所得稅的計稅方法

創(chuàng)業(yè)投資企業(yè)和天使投資個人的稅收政策(2020新增)

1.公司制創(chuàng)業(yè)投資企業(yè)采取股權(quán)投資方式直接投資于種子期,、初創(chuàng)期科技型企業(yè)(以下簡稱初創(chuàng)科技型企業(yè))滿2年(24個月,,下同)的,,可以按照投資額的70%在股權(quán)持有滿2年的當(dāng)年抵扣該公司制創(chuàng)業(yè)投資企業(yè)的應(yīng)納稅所得額;當(dāng)年不足抵扣的,,可以在以后納稅年度結(jié)轉(zhuǎn)抵扣。

2.有限合伙制創(chuàng)業(yè)投資企業(yè)(以下簡稱合伙創(chuàng)投企業(yè))采取股權(quán)投資方式直接投資于初創(chuàng)科技型企業(yè)滿2年的,,該合伙創(chuàng)投企業(yè)的合伙人分別按以下方式處理:

(1)法人合伙人可以按照對初創(chuàng)科技型企業(yè)投資額的70%抵扣法人合伙人從合伙創(chuàng)投企業(yè)分得的所得;當(dāng)年不足抵扣的,,可以在以后納稅年度結(jié)轉(zhuǎn)抵扣。

(2)個人合伙人可以按照對初創(chuàng)科技型企業(yè)投資額的70%抵扣個人合伙人從合伙創(chuàng)投企業(yè)分得的經(jīng)營所得;當(dāng)年不足抵扣的,,可以在以后納稅年度結(jié)轉(zhuǎn)抵扣,。

(3)天使投資個人采取股權(quán)投資方式直接投資于初創(chuàng)科技型企業(yè)滿2年的,可以按照投資額的70%抵扣轉(zhuǎn)讓該初創(chuàng)科技型企業(yè)股權(quán)取得的應(yīng)納稅所得額;當(dāng)期不足抵扣的,,可以在以后取得轉(zhuǎn)讓該初創(chuàng)科技型企業(yè)股權(quán)的應(yīng)納稅所得額時結(jié)轉(zhuǎn)抵扣,。天使投資個人投資多個初創(chuàng)科技型企業(yè)的,對其中辦理注銷清算的初創(chuàng)科技型企業(yè),,天使投資個人對其投資額的70%尚未抵扣完的,,可自注銷清算之日起36個月內(nèi)抵扣天使投資個人轉(zhuǎn)讓其他初創(chuàng)科技型企業(yè)股權(quán)取得的應(yīng)納稅所得額,。

【提示】享受該政策的投資,僅限于通過向被投資初創(chuàng)科技型企業(yè)直接支付現(xiàn)金方式取得的股權(quán)投資,,不包括受讓其他股東的存量股權(quán),。

創(chuàng)業(yè)投資企業(yè)個人合伙人的所得稅政策

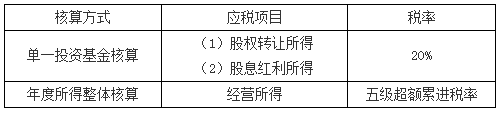

創(chuàng)投企業(yè)可以選擇按單一投資基金核算或者按創(chuàng)投企業(yè)年度所得整體核算兩種方式之一,對其個人合伙人來源于創(chuàng)投企業(yè)的所得計算個人所得稅應(yīng)納稅額,。

【解釋】創(chuàng)投企業(yè)年度所得整體核算,,是指將創(chuàng)投企業(yè)以每一納稅年度的收入總額減除成本、費用以及損失后,,計算應(yīng)分配給個人合伙人的所得,。

【注意】

(1)創(chuàng)投企業(yè)選擇按單一投資基金核算或按創(chuàng)投企業(yè)年度所得整體核算后,3年內(nèi)不能變更,。

(2)創(chuàng)投企業(yè)選擇按單一投資基金核算的,,應(yīng)當(dāng)在按照規(guī)定完成備案的30日內(nèi),向主管稅務(wù)機關(guān)進(jìn)行核算方式備案;未按規(guī)定備案的,,視同選擇按創(chuàng)投企業(yè)年度所得整體核算,。

(3)2019年1月1日前已經(jīng)完成備案的創(chuàng)投企業(yè),選擇按單一投資基金核算的,,應(yīng)當(dāng)在2019年3月1日前向主管稅務(wù)機關(guān)進(jìn)行核算方式備案,。創(chuàng)投企業(yè)選擇一種核算方式滿3年需要調(diào)整的,應(yīng)當(dāng)在滿3年的次年1月31日前,,重新向主管稅務(wù)機關(guān)備案。

股權(quán)激勵和技術(shù)入股的所得稅政策

非上市公司授予本公司員工的股票期權(quán),、股權(quán)期權(quán),、限制性股票和股權(quán)獎勵,符合規(guī)定條件的,,經(jīng)向主管稅務(wù)機關(guān)備案,,可實行遞延納稅政策,即員工在取得股權(quán)激勵時可暫不納稅,,遞延至轉(zhuǎn)讓該股權(quán)時納稅,。

當(dāng)日學(xué)過的考點,如果記憶的不是很牢固,,建議多加溫習(xí),,之后你會發(fā)現(xiàn),困難迎刃而解了,。掌握了足夠多的知識點,,才可以更好的通過稅務(wù)師考試。

(注:以上內(nèi)容選自文顏老師《稅法二》授課講義)

(本文為東奧會計在線原創(chuàng)文章,,僅供考生學(xué)習(xí)使用,,禁止任何形式的轉(zhuǎn)載)

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號