特殊情形下個(gè)人所得稅的計(jì)稅方法(6)_2020年《稅法二》基礎(chǔ)考點(diǎn)

在稅務(wù)師備考中,,大家都是公平的,,無論你是什么學(xué)歷,只要堅(jiān)持學(xué)習(xí),,在考試之前完成學(xué)習(xí)任務(wù),,你就有很大的機(jī)會(huì)通過考試。東奧為同學(xué)們整理了稅法二的考點(diǎn),,希望對(duì)你有一定的幫助,。

![]() 相關(guān)閱讀:穩(wěn)扎穩(wěn)打!2020年稅務(wù)師《稅法二》基礎(chǔ)考點(diǎn)匯總

相關(guān)閱讀:穩(wěn)扎穩(wěn)打!2020年稅務(wù)師《稅法二》基礎(chǔ)考點(diǎn)匯總

【內(nèi)容導(dǎo)航】

特殊情形下個(gè)人所得稅的計(jì)稅方法

【所屬章節(jié)】

本知識(shí)點(diǎn)屬于《稅法二》第二章—個(gè)人所得稅

【知識(shí)點(diǎn)】特殊情形下個(gè)人所得稅的計(jì)稅方法

特殊情形下個(gè)人所得稅的計(jì)稅方法

個(gè)人無償受贈(zèng)房屋產(chǎn)權(quán)的所得稅政策

1.以下情形的房屋產(chǎn)權(quán)無償贈(zèng)與,對(duì)當(dāng)事雙方不征收個(gè)人所得稅:

(1)房屋產(chǎn)權(quán)所有人將房屋產(chǎn)權(quán)無償贈(zèng)與配偶,、父母,、子女、祖父母,、外祖父母,、孫子女、外孫子女,、兄弟姐妹;

(2)房屋產(chǎn)權(quán)所有人將房屋產(chǎn)權(quán)無償贈(zèng)與對(duì)其承擔(dān)直接撫養(yǎng)或者贍養(yǎng)義務(wù)的撫養(yǎng)人或者贍養(yǎng)人;

(3)房屋產(chǎn)權(quán)所有人死亡,,依法取得房屋產(chǎn)權(quán)的法定繼承人、遺囑繼承人或者受遺贈(zèng)人,。

2.對(duì)受贈(zèng)人無償受贈(zèng)房屋計(jì)征個(gè)人所得稅時(shí),,應(yīng)納稅所得額=房地產(chǎn)贈(zèng)與合同上標(biāo)明的贈(zèng)與房屋價(jià)值-贈(zèng)與過程中受贈(zèng)人支付的相關(guān)稅費(fèi)。

贈(zèng)與合同標(biāo)明的房屋價(jià)值明顯低于市場(chǎng)價(jià)格或房地產(chǎn)贈(zèng)與合同未標(biāo)明贈(zèng)與房屋價(jià)值的,,稅務(wù)機(jī)關(guān)可依據(jù)受贈(zèng)房屋的市場(chǎng)評(píng)估價(jià)格或采取其他合理方式確定受贈(zèng)人的應(yīng)納稅所得額,。

3.受贈(zèng)人轉(zhuǎn)讓受贈(zèng)房屋的:應(yīng)納稅所得額=轉(zhuǎn)讓受贈(zèng)房屋的收入-原捐贈(zèng)人取得該房屋的實(shí)際購(gòu)置成本-贈(zèng)與和轉(zhuǎn)讓過程中受贈(zèng)人支付的相關(guān)稅費(fèi)

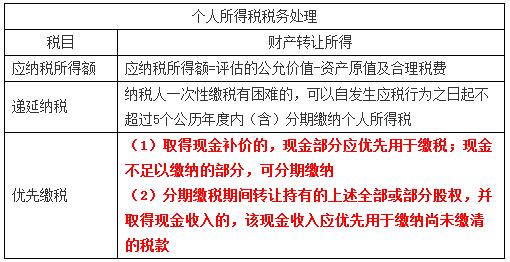

個(gè)人非貨幣性資產(chǎn)投資的所得稅政策

【解釋】非貨幣性資產(chǎn),是指現(xiàn)金,、銀行存款等貨幣性資產(chǎn)以外的資產(chǎn),包括股權(quán),、不動(dòng)產(chǎn),、技術(shù)發(fā)明成果以及其他形式的非貨幣性資產(chǎn)。

個(gè)人終止投資經(jīng)營(yíng)收回款項(xiàng)的稅收政策

1.取得股權(quán)轉(zhuǎn)讓收入,、違約金,、補(bǔ)償金、賠償金及以其他名目收回的款項(xiàng)等,,應(yīng)按“財(cái)產(chǎn)轉(zhuǎn)讓所得”計(jì)算繳納個(gè)人所得稅,。

2.應(yīng)納稅所得額=個(gè)人取得的股權(quán)轉(zhuǎn)讓收入、違約金,、補(bǔ)償金,、賠償金及以其他名目收回款項(xiàng)合計(jì)數(shù)-原實(shí)際出資額(投入額)及相關(guān)稅費(fèi)。

3.應(yīng)納稅額=應(yīng)納稅所得額×20%

成功是一點(diǎn)一滴積攢起來的,,要想通過稅務(wù)師考試,,就要靜下心堅(jiān)持著,無論多難,,都不要逃避,,你會(huì)得到你想要的。

(注:以上內(nèi)容選自文顏老師《稅法二》授課講義)

(本文為東奧會(huì)計(jì)在線原創(chuàng)文章,,僅供考生學(xué)習(xí)使用,,禁止任何形式的轉(zhuǎn)載)

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)