國際稅收概述_2020年《稅法二》預(yù)習(xí)考點

備考稅務(wù)師的考生朋友們,,在奮斗的路上,不能抱有僥幸的心理和不切實際的幻想,,因為只會幻想而沒有行動的人,,永遠體會不到勝利的喜悅,。人生苦短,抓緊時間努力加油,,才能實現(xiàn)自己的目標,。

【內(nèi)容導(dǎo)航】

概述

【所屬章節(jié)】

本知識點屬于《稅法二》第三章-國際稅收

【知識點】概述

概述

一、國際稅收的概念

1.國際稅收是指對在兩個或兩個以上國家之間開展跨境交易行為征稅的一系列稅收法律規(guī)范的總稱,。

2.國際重復(fù)征稅,、國際雙重不征稅、國際避稅與反避稅,、國際稅收合作是常見的國際稅收問題和稅收現(xiàn)象,。

3.國家間對商品服務(wù)、所得、財產(chǎn)課稅的制度差異是國際稅收產(chǎn)生的基礎(chǔ),。

4.國際稅收的實質(zhì)是國家之間的稅收分配關(guān)系和稅收協(xié)調(diào)關(guān)系,。

國家間的稅收分配關(guān)系是對同一課稅對象由誰征稅、征多少稅的稅收權(quán)益劃分問題,。

國家間稅收分配是國際稅收協(xié)調(diào)的結(jié)果,。

二、國際稅收原則

國際稅收規(guī)則需要解決對跨境交易的收入按什么標準征稅,,國家間如何分配征稅權(quán)的問題,。

國際稅收原則 | 內(nèi)容 |

單一課稅原則 | 跨境交易產(chǎn)生的收入只應(yīng)該被課征一道稅和至少應(yīng)該被課征一道稅 |

受益原則 | 納稅人以從政府公共支出中獲得的利益大小為稅收負擔分配的標準 國際稅收規(guī)則將跨境交易中的積極所得(主要通過生產(chǎn)經(jīng)營活動取得的收入)的征稅權(quán)主要給予來源國,將消極所得(主要通過投資活動取得的收入)的征稅權(quán)主要給予居住國 跨境交易中,,個人主要獲得的是投資所得,,企業(yè)主要獲得的是生產(chǎn)經(jīng)營所得,按照受益原則,,居住國更關(guān)心對個人的征稅權(quán),,將對個人的征稅權(quán)分配給居住國比較合理,應(yīng)將對企業(yè)的征稅權(quán)分配給來源國 |

按照單一原則和受益原則,,所有跨境交易的所得,,至少應(yīng)按照來源國的稅率征稅,且不應(yīng)超過居住國的稅率 單一課稅原則和受益原則是國際稅收問題談判的出發(fā)點,,是來源國和居民國稅收管轄權(quán)分配的國際慣例 | |

國際稅收中性原則 | 從來源國的角度看,,就是資本輸入中性:資本輸入中性要求位于同一國家內(nèi)的本國投資者和外國投資者在相同稅前所得情況下適用相同的稅率 |

從居住國的角度看,就是資本輸出中性:資本輸出中性要求稅法既不鼓勵也不阻礙資本的輸出,,使國內(nèi)投資者和海外投資者的相同稅前所得適用相同的稅率 | |

三,、國際稅法原則

國際稅法原則 | 含義 |

優(yōu)先征稅原則 | 在國際稅收關(guān)系中,,確定將某項課稅客體劃歸來源國,,由來源國優(yōu)先行使征稅權(quán)的一項原則 |

獨占征稅原則 | 在簽訂國際稅收協(xié)定時,,將某項稅收客體排他性地劃歸某一國,,由該國單獨行使征稅權(quán)力的一項原則 |

稅收分享原則 | 在簽訂國際稅收協(xié)定時,,將某些課稅客體劃歸締約國雙方,,由雙方共同征稅的一項原則 |

無差異原則 | 在外國納稅人和本國納稅人實行平等對待,,使兩者在征收范圍,、稅率和稅收負擔方面保持基本一致 |

四,、稅收管轄權(quán)

(一)稅收管轄權(quán)的概念和分類

概念 | 稅收管轄權(quán)是一國政府在征稅方面的主權(quán),,它表現(xiàn)在一國政府有權(quán)決定對哪些人征稅、征何種稅,、征多少稅及如何征稅等方面 |

分類 | 地域管轄權(quán)(又稱收入來源地管轄權(quán)) 居民管轄權(quán)(大多數(shù)國家采用) 公民管轄權(quán)(又稱國籍稅收管轄權(quán),,公民包括個人、團體,、企業(yè),、公司) |

(二)約束稅收管轄權(quán)的國際慣例

1.約束居民管轄權(quán)的國際慣例

居民身份 | 判定標準 |

自然人 | (1)住所標注;(2)居所標準,;(3)停留時間標準 |

法人 | (1)注冊地標準 (2)實際管理機構(gòu)與控制中心所在地標準 (3)總機構(gòu)所在地標準 (4)控股權(quán)標準(又稱資本控制標準) (5)主要營業(yè)活動所在地標準 |

2.約束來源地管轄權(quán)的國際慣例

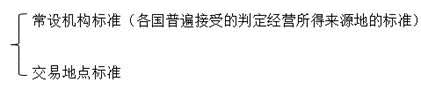

(1)經(jīng)營所得的判定標準:

①常設(shè)機構(gòu)的構(gòu)成條件:一是有營業(yè)場所,;二是場所必須是固定的,并且有一定的永久性,;三是必須是企業(yè)用于進行全部或部分營業(yè)活動的場所,,而不是為本企業(yè)從事非營業(yè)性質(zhì)的準備活動或輔助性活動的場所。

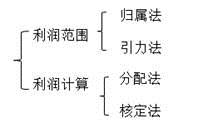

②常設(shè)機構(gòu)的利潤確定

歸屬法 | 常設(shè)機構(gòu)所在國行使收入來源地管轄權(quán)課稅,,只能以歸屬于該常設(shè)機構(gòu)的營業(yè)利潤為課稅范圍,,而不能擴大到對該常設(shè)機構(gòu)所依附的對方國家企業(yè)來源于其國內(nèi)的營業(yè)利潤 |

引力法 | 常設(shè)機構(gòu)所在國除了以歸屬于該常設(shè)機構(gòu)的營業(yè)利潤為課稅范圍以外,對并不通過該常設(shè)機構(gòu),,但經(jīng)營的業(yè)務(wù)與該常設(shè)機構(gòu)經(jīng)營相同或同類取得的所得,,也要歸屬該常設(shè)機構(gòu)中合并征稅 |

分配法 | 按照企業(yè)總利潤的一定比例確定其設(shè)在非居住國的常設(shè)機構(gòu)所得 |

核定法 | 常設(shè)機構(gòu)所在國按該常設(shè)機構(gòu)的營業(yè)收入額核定利潤或按經(jīng)費支出額推算利潤,并以此作為行使收入來源地管轄權(quán)的課稅范圍 |

(2)勞務(wù)所得的判定標準:

獨立個人勞務(wù)所得 | ①固定基地標準,;②停留期間標準,;③所得支付地標準 |

非獨立個人勞務(wù)所得 | ①停留期間標準,;②所得支付者標準 |

其他勞務(wù)所得 | 1.董事費:國際上通行的做法是按照所得支付地標準確認支付董事費的公司所在國有權(quán)征稅 |

2.跨國從事演出,、表演或參加比賽的演員、藝術(shù)家和運動員,,國際上通行的做法是:均由活動所在國行使收入來源地管轄權(quán)征稅 |

(3)投資所得

一般采用以下三種標準確定不同投資所得來源地:

①權(quán)利提供地標準:反映了居住國或國籍國的利益,;

②權(quán)利使用地標準:代表著非居住國的利益;

③雙方分享征稅權(quán)力:國際通常標準,。

(4)不動產(chǎn)所得

以不動產(chǎn)的所在地或坐落地為判定標準,。

(5)財產(chǎn)轉(zhuǎn)讓所得

銷售動產(chǎn)收益 | 轉(zhuǎn)讓者的居住國征稅 |

不動產(chǎn)轉(zhuǎn)讓所得 | 不動產(chǎn)的坐落地國家征稅 |

轉(zhuǎn)讓或出售常設(shè)機構(gòu)的營業(yè)財產(chǎn)或從事個人獨立勞務(wù)的固定基地財產(chǎn) | 其所屬常設(shè)機構(gòu)或固定基地所在國征稅 |

轉(zhuǎn)讓或出售從事國際運輸?shù)拇啊w機 | 船舶,、飛機企業(yè)的居住國征稅 |

轉(zhuǎn)讓或出售公司股票所取得的收益 | 在國際稅收實踐中分歧較大 |

(6)遺產(chǎn)繼承所得

以不動產(chǎn)或有形動產(chǎn)為代表的 | 以其物質(zhì)形態(tài)的存在國為遺產(chǎn)所在地,,由遺產(chǎn)所在國對遺產(chǎn)所得行使收入來源地管轄權(quán)征稅 |

以股票或債權(quán)為代表的 | 以其發(fā)行者或債務(wù)人的居住國為遺產(chǎn)所在地,由遺產(chǎn)所在國對遺產(chǎn)所得行使收入來源地管轄權(quán)征稅 |

【注意】稅收管轄權(quán)的重疊,,是國際重復(fù)征稅問題產(chǎn)生的主要原因,。

稅收管轄權(quán)重疊的形式有:

收入來源地管轄權(quán)與居民管轄權(quán)的重疊;

居民管轄權(quán)與居民管轄權(quán)的重疊,;

收入來源地管轄權(quán)與收入來源地管轄權(quán)的重疊,。

總結(jié):

高頻考點 | 要點 |

概念 | 國際稅收實質(zhì)(稅收分配和稅收協(xié)調(diào)關(guān)系) |

原則 | 國際稅收原則(3項:單一、受益,、中性)+國際稅法原則(4項:優(yōu)先,、獨占、分享,、無差異) |

稅收管轄權(quán) | 概念+分類(地域,、居民,、公民)+約束居民管轄權(quán)的國際慣例(自然人標準3項、法人標準5項)+約束來源地管轄權(quán)的國際慣例(經(jīng)營所得,、勞動所得等)+管轄權(quán)重疊方式(3種) |

相關(guān)閱讀:贏在起點!2020年稅務(wù)師《稅法二》預(yù)習(xí)考點匯總

相關(guān)閱讀:贏在起點!2020年稅務(wù)師《稅法二》預(yù)習(xí)考點匯總

備考稅務(wù)師考試的小伙伴們,,只要你在學(xué)習(xí)上勤奮用功,,你就會變得博學(xué)有才干,堅持勤奮學(xué)習(xí),,積累稅務(wù)師知識,,養(yǎng)成良好的學(xué)習(xí)習(xí)慣,為順利通過稅務(wù)師考試而努力吧,!

(注:以上內(nèi)容選自彭婷老師《稅法二》授課講義)

(本文為東奧會計在線原創(chuàng)文章,,僅供考生學(xué)習(xí)使用,禁止任何形式的轉(zhuǎn)載)

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號