特殊情形下個(gè)人所得稅的計(jì)稅方法_2020年《稅法二》預(yù)習(xí)考點(diǎn)

備考稅務(wù)師的小伙伴們,,理想的花骨朵要用勤奮的汗水澆灌,才能綻放出嬌艷的花朵,,稅務(wù)師考試的成功要用不懈的努力才能換取而來,,趕快來看今天的預(yù)習(xí)考點(diǎn)吧!

【內(nèi)容導(dǎo)航】

偶然所得的計(jì)稅方法

【所屬章節(jié)】

本知識(shí)點(diǎn)屬于《稅法二》第二章-個(gè)人所得稅

【知識(shí)點(diǎn)】偶然所得的計(jì)稅方法

特殊情形下個(gè)人所得稅的計(jì)稅方法

居民個(gè)人全年一次性獎(jiǎng)金應(yīng)納稅的計(jì)算

1.范圍:年終加薪,、實(shí)現(xiàn)年薪制和績(jī)效工資辦法單位根據(jù)考核情況兌現(xiàn)的年薪和績(jī)效工資。

2.稅務(wù)處理

2019.1.1-2021.12.31 | 可以選擇: (1)不并入當(dāng)年綜合所得,,單獨(dú)作為一個(gè)月工資計(jì)稅:原計(jì)稅方法(不考慮差額)+月度稅率表 (2)并入當(dāng)年綜合所得計(jì)算納稅 |

2022.1.1 | 居民個(gè)人取得全年一次性獎(jiǎng)金,,應(yīng)并入當(dāng)年綜合所得計(jì)算繳納個(gè)稅(沒有選擇) |

3.原計(jì)稅方法

(1)找稅率:將當(dāng)月取得的全年一次性獎(jiǎng)金,除以12個(gè)月,,按其商數(shù)依據(jù)月度稅率表確定適用稅率和速算扣除數(shù),。

(2)算稅額:應(yīng)納稅額=全年一次獎(jiǎng)金×適用稅率-速算扣除數(shù)

【注意】單位按低于購(gòu)置或建造成本價(jià)格出售住房給職工,職工因此而少支出的差價(jià)部分,,符合規(guī)定的,,不并入當(dāng)年綜合所得,以差價(jià)收入除以12個(gè)月得到的數(shù)額,,按照月度稅率表確定適用稅率和速算扣除數(shù),,單獨(dú)計(jì)算納稅。(沒法選擇)

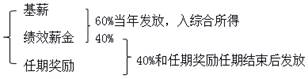

4.中央企業(yè)負(fù)責(zé)人取得年度績(jī)效薪金延期兌現(xiàn)收入和任期獎(jiǎng)勵(lì)符合規(guī)定的在2021年12月31日前,,參照上述居民個(gè)人取得全年一次性獎(jiǎng)金的計(jì)稅規(guī)定執(zhí)行,。

中央企業(yè)負(fù)責(zé)人薪酬管理及稅務(wù)處理:

【注意1】一個(gè)納稅年度內(nèi),對(duì)每一個(gè)納稅人,,該計(jì)稅辦法只允許采用一次,,其他各種名目的獎(jiǎng)金一律與當(dāng)月工資、薪金收入合并,,按稅法規(guī)定繳納個(gè)人所得稅,。

【注意2】雙薪屬于全年一次性獎(jiǎng)金,按全年一次性獎(jiǎng)金計(jì)征個(gè)人所得稅,。當(dāng)月如果既有雙薪也有全年一次性獎(jiǎng)金,,合并為全年一次性獎(jiǎng)金,否則并入當(dāng)月工資,。

按月?lián)Q算后的綜合所得稅率表

級(jí)數(shù) | 全月應(yīng)納稅所得額 | 稅率(%) | 速算扣除數(shù) |

1 | 不超過3000元的部分 | 3 | 0 |

2 | 超過3000元至12000元的部分 | 10 | 210 |

3 | 超過12000元至25000元的部分 | 20 | 1410 |

4 | 超過25000元至35000元的部分 | 25 | 2660 |

5 | 超過35000元至55000元的部分 | 30 | 4410 |

6 | 超過55000元至80000元的部分 | 35 | 7160 |

7 | 超過80000元的部分 | 45 | 15160 |

關(guān)于保險(xiǎn)營(yíng)銷員,、證券經(jīng)紀(jì)人傭金收入的政策

1.保險(xiǎn)營(yíng)銷員、證券經(jīng)紀(jì)人取得的傭金收入,,屬于勞務(wù)報(bào)酬所得,。

2.計(jì)入當(dāng)年綜合所得的金額=不含增值稅的收入×(1-20%)-展業(yè)成本-附加稅費(fèi)

3.保險(xiǎn)營(yíng)銷員、證券經(jīng)紀(jì)人展業(yè)成本按照收入額的25%計(jì)算,。

計(jì)入當(dāng)年綜合所得的金額=不含增值稅的收入×(1-20%)×(1-25%)-附加稅費(fèi)

4.扣繳義務(wù)人支付傭金收入時(shí),按規(guī)定的累計(jì)預(yù)扣法計(jì)算預(yù)扣稅款。

關(guān)于個(gè)人領(lǐng)取企業(yè)年金,、職業(yè)年金的政策

1.個(gè)人達(dá)到國(guó)家規(guī)定的退休年齡,領(lǐng)取的企業(yè)年金,、職業(yè)年金,,符合規(guī)定的,不并入綜合所得,,全額單獨(dú)計(jì)算應(yīng)納稅款,。

領(lǐng)取方式 | 稅務(wù)處理 |

按月領(lǐng)取 | 適用月度稅率表計(jì)算納稅 |

按季領(lǐng)取 | 平均分?jǐn)傆?jì)入各月,按每月領(lǐng)取額適用月度稅率表計(jì)算納稅 |

按年領(lǐng)取 | 適用綜合所得稅率表計(jì)算納稅 |

2.一次性領(lǐng)取年金

個(gè)人因出境定居而一次性領(lǐng)取年金個(gè)人賬戶資金 | 適用綜合所得的稅率表計(jì)稅 |

個(gè)人死亡后其指定的受益人或法定繼承人一次性領(lǐng)取年金個(gè)人賬戶余額 | |

其他情形 | 適用月度稅率表計(jì)稅 |

綜合所得的稅率表

級(jí)數(shù) | 應(yīng)納稅所得額 | 稅率(%) | 速算扣除數(shù) |

1 | 不超過36000元的 | 3 | 0 |

2 | 超過36000元至144000元的部分 | 10 | 2520 |

3 | 超過144000元至300000元的部分 | 20 | 16920 |

4 | 超過300000元至420000元的部分 | 25 | 31920 |

5 | 超過420000元至660000元的部分 | 30 | 52920 |

6 | 超過660000元至960000元的部分 | 35 | 85920 |

7 | 超過960000元的部分 | 45 | 181920 |

月度稅率表

級(jí)數(shù) | 應(yīng)納稅所得額 | 稅率(%) | 速算扣除數(shù) |

1 | 不超過3000元 | 3 | 0 |

2 | 超過3000元至12000元的部分 | 10 | 210 |

3 | 超過12000元至25000元的部分 | 20 | 1410 |

4 | 超過25000元至35000元的部分 | 25 | 2660 |

5 | 超過35000元至55000元的部分 | 30 | 4410 |

6 | 超過55000元至80000元的部分 | 35 | 7160 |

7 | 超過80000元的部分 | 45 | 15160 |

總結(jié):

高頻考點(diǎn) | 要點(diǎn) |

全年一次性獎(jiǎng)金 | 階段性可選擇:除以12按月度稅率表算/入綜合所得+一人一年一次+央企負(fù)責(zé)人延期兌換收入任期獎(jiǎng)勵(lì)同+個(gè)人低價(jià)購(gòu)房款(除以12按月度稅率表算,,無(wú)選擇) |

保險(xiǎn)營(yíng)銷員,、證券經(jīng)紀(jì)人傭金 | 勞務(wù)報(bào)酬+累計(jì)預(yù)扣法+展業(yè)成本25% |

企業(yè)/職業(yè)年金 | 不入綜合所得+稅率表運(yùn)用(按月/季/年取/一次性取) |

關(guān)于解除勞動(dòng)關(guān)系,、提前退休,、內(nèi)部退養(yǎng)的一次性補(bǔ)償收入的政策

1.個(gè)人與用人單位解除勞動(dòng)關(guān)系取得一次性補(bǔ)償收入(包括用人單位發(fā)放的經(jīng)濟(jì)補(bǔ)償金、生活補(bǔ)助費(fèi)和其他補(bǔ)助費(fèi))

在當(dāng)?shù)厣夏曷毠て骄べY3倍數(shù)額以內(nèi)的部分 | 免征個(gè)人所得稅 |

超過3倍數(shù)額的部分 | 不并入當(dāng)年綜合所得,,單獨(dú)適用綜合所得稅率表,,計(jì)算納稅 |

2.個(gè)人辦理提前退休手續(xù)而取得的一次性補(bǔ)貼收入

個(gè)人辦理提前退休手續(xù)而取得的一次性補(bǔ)貼收入,應(yīng)按照辦理提前退休手續(xù)至法定離退休年齡之間實(shí)際年度數(shù)平均分?jǐn)?,確定適用稅率和速算扣除數(shù),,單獨(dú)適用綜合所得稅率表,計(jì)算納稅,。

計(jì)稅公式:

應(yīng)納稅額={〔(一次性補(bǔ)貼收入÷辦理提前退休手續(xù)至法定退休年齡的實(shí)際年度數(shù))-費(fèi)用扣除標(biāo)準(zhǔn)〕×適用稅率-速算扣除數(shù)}×辦理提前退休手續(xù)至法定退休年齡的實(shí)際年度數(shù)

3.個(gè)人辦理內(nèi)部退養(yǎng)手續(xù)而取得的一次性補(bǔ)貼收入,,按照按“工資、薪金所得”項(xiàng)目計(jì)征個(gè)人所得稅,。

境外繳納稅額抵免的計(jì)稅方法:分國(guó)限額抵免法

1.分國(guó),、分項(xiàng)計(jì)算抵免限額。(“分國(guó)又分項(xiàng)”計(jì)算)

2.計(jì)算境外實(shí)際已納稅額,。

3.比較確定:多不退少要補(bǔ),。(“分國(guó)不分項(xiàng)”抵免)

境外已納稅款超過抵免限額的部分可在以后5年中,該國(guó)家(地區(qū))扣除限額的余額中補(bǔ)扣,。

對(duì)從事建筑安裝業(yè)個(gè)人取得所得的征稅辦法

1.納稅人

從事建筑安裝業(yè)并取得個(gè)人所得的工程承包人,、個(gè)體工商戶及其他個(gè)人為納稅義務(wù)人。

2.應(yīng)稅項(xiàng)目的適用

(1)凡建筑安裝業(yè)各項(xiàng)工程作業(yè)實(shí)行承包經(jīng)營(yíng),,對(duì)承包人取得的所得,,分兩種情況處理:對(duì)經(jīng)營(yíng)成果歸承包人個(gè)人所有的所得,,或按合同(協(xié)議)規(guī)定,將一部分經(jīng)營(yíng)成果留歸承包人個(gè)人的所得,,按“對(duì)企事業(yè)單位的承包經(jīng)營(yíng),、承租經(jīng)營(yíng)所得”項(xiàng)目征稅;對(duì)承包人以其他方式取得的所得,,按“工資,、薪金所得”項(xiàng)目征稅。

(2)從事建筑安裝業(yè)的個(gè)體工商戶和未領(lǐng)取營(yíng)業(yè)執(zhí)照承攬建筑安裝業(yè)工程作業(yè)的建筑安裝隊(duì)和個(gè)人,,以及建筑安裝企業(yè)實(shí)行個(gè)人承包后,,工商登記改變?yōu)?strong>個(gè)體經(jīng)濟(jì)性質(zhì)的,其從事建筑安裝業(yè)取得的收入,,應(yīng)依照“個(gè)體工商戶的生產(chǎn)、經(jīng)營(yíng)所得”項(xiàng)目計(jì)征個(gè)人所得稅,。

(3)對(duì)從事建筑安裝業(yè)工程作業(yè)的其他人員取得的所得,分別按照“工資,、薪金所得”項(xiàng)目和“勞務(wù)報(bào)酬所得”項(xiàng)目計(jì)征個(gè)人所得稅,。

(4)在異地從事建筑安裝業(yè)工程作業(yè)的單位,應(yīng)在工程作業(yè)所在地扣繳個(gè)人所得稅,。

【總結(jié)】

實(shí)行承包經(jīng)營(yíng) | 全部或者部分經(jīng)營(yíng)成果留歸承包人個(gè)人的所得:按“經(jīng)營(yíng)所得(對(duì)企事業(yè)單位的承包經(jīng)營(yíng)、承租經(jīng)營(yíng)所得)”項(xiàng)目征稅 |

承包人以其他方式取得的所得,,按“工資,、薪金所得”項(xiàng)目征稅 | |

個(gè)體戶,、個(gè)人,、個(gè)體性質(zhì) | 按“經(jīng)營(yíng)所得(個(gè)體工商戶的生產(chǎn)、經(jīng)營(yíng)所得)”項(xiàng)目征稅 |

其他 | 按“工資,、薪金所得”和“勞務(wù)報(bào)酬所得”項(xiàng)目 |

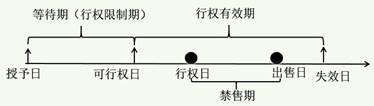

個(gè)人股票期權(quán)所得征收個(gè)人所得稅的方法

1.居民個(gè)人取得股票期權(quán),、股票增值權(quán)、限制性股票,、股權(quán)獎(jiǎng)勵(lì)等股權(quán)激勵(lì)(以下簡(jiǎn)稱股權(quán)激勵(lì)),符合相關(guān)條件的,,在2021年12月31日前,,不并入當(dāng)年綜合所得,,全額單獨(dú)適用綜合所得稅率表,,計(jì)算納稅。計(jì)算公式為:

股票期權(quán)形式的工資、薪金應(yīng)納稅所得額=(行權(quán)股票的每股市場(chǎng)價(jià)-員工取得該股票期權(quán)支付的每股施權(quán)價(jià))×股票數(shù)量

應(yīng)納稅額=股票期權(quán)形式的工資,、薪金應(yīng)納稅所得額×適用稅率-速算扣除數(shù)

綜合所得的稅率表

級(jí)數(shù) | 應(yīng)納稅所得額 | 稅率(%) | 速算扣除數(shù) |

1 | 不超過36000元的 | 3 | 0 |

2 | 超過36000元至144000元的部分 | 10 | 2520 |

3 | 超過144000元至300000元的部分 | 20 | 16920 |

4 | 超過300000元至420000元的部分 | 25 | 31920 |

5 | 超過420000元至660000元的部分 | 30 | 52920 |

6 | 超過660000元至960000元的部分 | 35 | 85920 |

7 | 超過960000元的部分 | 45 | 181920 |

補(bǔ)充:股份支付知識(shí)梳理

股份支付工具 | 類型 |

以權(quán)益結(jié)算的股份支付 | 限制性股票和股票期權(quán) |

以現(xiàn)金結(jié)算的股份支付 | 模擬股票和現(xiàn)金股票增值權(quán) |

2.居民個(gè)人一個(gè)納稅年度內(nèi)取得兩次以上(含兩次)股權(quán)激勵(lì)的,,應(yīng)合并按規(guī)定計(jì)算納稅,。

3.2022年1月1日之后的股權(quán)激勵(lì)政策另行明確。

4.個(gè)人股票期權(quán)(不可公開交易)所得征收個(gè)人所得稅的方法

行為 | 計(jì)稅方法 |

授權(quán)日 | 一般不征稅 |

行權(quán)前轉(zhuǎn)讓 | 股票期權(quán)的轉(zhuǎn)讓凈收入,,按工資,、薪金所得繳納個(gè)稅 |

行權(quán)日 | 從企業(yè)取得股票的實(shí)際購(gòu)買價(jià)(施權(quán)價(jià))低于購(gòu)買日公平市場(chǎng)價(jià)(指該股票當(dāng)日的收盤價(jià))的差額:2021年前不并入綜合所得,全額單獨(dú)適用綜合所得稅率表 |

行權(quán)后轉(zhuǎn)讓 | 按“財(cái)產(chǎn)轉(zhuǎn)讓所得”的征免規(guī)定計(jì)算繳納個(gè)人所得稅:轉(zhuǎn)讓境內(nèi)上市公司股票所得,,暫免個(gè)稅;轉(zhuǎn)讓境外上市公司的股票所得,,依法征稅 |

分配日 | 按“利息,、股息、紅利所得”計(jì)稅 適用股息,、紅利差別化政策 |

總結(jié):

高頻考點(diǎn) | 要點(diǎn) |

解除勞動(dòng)關(guān)系補(bǔ)償 | 超3倍:不入綜合所得+單獨(dú)用綜合所得稅率表(無(wú)費(fèi)用扣除) |

提前退休補(bǔ)貼 | 不入綜合所得+按提前年度分?jǐn)?單獨(dú)用綜合所得稅率表(有費(fèi)用扣除) |

內(nèi)退 | 入工薪所得 |

境外抵免 | 分國(guó)分項(xiàng)算限額,分國(guó)不分項(xiàng)抵免+多不退少補(bǔ) |

建筑安裝 | 稅目適用 |

股票期權(quán) | 不入綜合所得+單獨(dú)用綜合所得稅率表(無(wú)費(fèi)用扣除) |

【總結(jié)】不并入當(dāng)年綜合所得,單獨(dú)計(jì)算納稅的工資,、薪金所得項(xiàng)目:

1.全年一次性獎(jiǎng)金(2021年12月31日前可選擇),;

2.單位向員工低價(jià)售房,員工因此少支付的部分,;

3.企業(yè)年金,、職業(yè)年金;

4.解除勞動(dòng)關(guān)系取得的一次性補(bǔ)償收入,;

5.提前退休取得的一次性補(bǔ)貼收入;

6.上市公司股權(quán)激勵(lì),。

股權(quán)轉(zhuǎn)讓所得個(gè)人所得稅管理辦法

1.股權(quán)是指自然人股東(簡(jiǎn)稱個(gè)人)投資于在中國(guó)境內(nèi)成立的企業(yè)或組織(不包括個(gè)人獨(dú)資企業(yè)和合伙企業(yè))的股權(quán)或股份,。

個(gè)人在上海證券交易所、深圳證券交易所轉(zhuǎn)讓從上市公司公開發(fā)行和轉(zhuǎn)讓市場(chǎng)取得的上市公司股票,,轉(zhuǎn)讓限售股,,以及其他有特別規(guī)定的股權(quán)轉(zhuǎn)讓,不適用,。

【注意】對(duì)境內(nèi)股票轉(zhuǎn)讓所得暫不征收個(gè)人所得稅,。

2.按“財(cái)產(chǎn)轉(zhuǎn)讓所得”繳納個(gè)人所得稅。

3.應(yīng)納稅所得額=股權(quán)轉(zhuǎn)讓收入-股權(quán)原值和合理費(fèi)用

轉(zhuǎn)讓方取得與股權(quán)轉(zhuǎn)讓相關(guān)的各種款項(xiàng),,包括違約金,、補(bǔ)償金以及其他名目的款項(xiàng)、資產(chǎn),、權(quán)益等,,均應(yīng)當(dāng)并入股權(quán)轉(zhuǎn)讓收入。

4.符合下列情形之一的,,主管稅務(wù)機(jī)關(guān)可以核定股權(quán)轉(zhuǎn)讓收入:

(1)未按照規(guī)定期限辦理納稅申報(bào),,經(jīng)稅務(wù)機(jī)關(guān)責(zé)令限期申報(bào),逾期仍不申報(bào)的,;

(2)轉(zhuǎn)讓方無(wú)法提供或拒不提供股權(quán)轉(zhuǎn)讓收入的有關(guān)資料,;

(3)申報(bào)的股權(quán)轉(zhuǎn)讓收入明顯偏低且無(wú)正當(dāng)理由的。

【注意】符合下列情形之一,,視為股權(quán)轉(zhuǎn)讓收入明顯偏低:

①申報(bào)的股權(quán)轉(zhuǎn)讓收入低于股權(quán)對(duì)應(yīng)的凈資產(chǎn)份額的,;

②申報(bào)的股權(quán)轉(zhuǎn)讓收入低于初始投資成本或低于取得該股權(quán)所支付的價(jià)款及相關(guān)稅費(fèi)的;

③申報(bào)的股權(quán)轉(zhuǎn)讓收入低于相同或類似條件下同一企業(yè)同一股東或其他股東股權(quán)轉(zhuǎn)讓收入的,;

④申報(bào)的股權(quán)轉(zhuǎn)讓收入低于相同或類似條件下同類行業(yè)的企業(yè)股權(quán)轉(zhuǎn)讓收入的,;

⑤不具合理性的無(wú)償讓渡股權(quán)或股份。

5.股權(quán)轉(zhuǎn)讓收入雖明顯偏低,,但視為有正當(dāng)理由的情形:

(1)能出具有效文件,,證明被投資企業(yè)因國(guó)家政策調(diào)整,生產(chǎn)經(jīng)營(yíng)受到重大影響,,導(dǎo)致低價(jià)轉(zhuǎn)讓股權(quán),;

(2)繼承或?qū)⒐蓹?quán)轉(zhuǎn)讓給其能提供具有法律效力身份關(guān)系證明的配偶、父母,、子女,、祖父母、外祖父母,、孫子女,、外孫子女、兄弟姐妹以及對(duì)轉(zhuǎn)讓人承擔(dān)直接撫養(yǎng)或者贍養(yǎng)義務(wù)的撫養(yǎng)人或者贍養(yǎng)人,;(特殊群體)

(3)相關(guān)法律,、政府文件或企業(yè)章程規(guī)定,并有相關(guān)資料充分證明轉(zhuǎn)讓價(jià)格合理且真實(shí)的本企業(yè)員工持有的不能對(duì)外轉(zhuǎn)讓股權(quán)的內(nèi)部轉(zhuǎn)讓,;

(4)股權(quán)轉(zhuǎn)讓雙方能夠提供有效證據(jù)證明其合理性的其他合理情形,。

【注意】稅務(wù)機(jī)關(guān)應(yīng)依次按照凈資產(chǎn)核定法,、類比法、其他合理方法核定股權(quán)轉(zhuǎn)讓收入,。

納稅人收回轉(zhuǎn)讓的股權(quán)征收個(gè)人所得稅的方法

1.股權(quán)轉(zhuǎn)讓合同履行完畢,、股權(quán)已作變更登記,且所得已經(jīng)實(shí)現(xiàn)的,,轉(zhuǎn)讓人取得的股權(quán)轉(zhuǎn)讓收入應(yīng)當(dāng)依法繳納個(gè)人所得稅,。轉(zhuǎn)讓行為結(jié)束后,當(dāng)事人雙方簽訂并執(zhí)行解除原股權(quán)轉(zhuǎn)讓合同,、退回股權(quán)的協(xié)議,,是另一次股權(quán)轉(zhuǎn)讓行為,對(duì)前次轉(zhuǎn)讓行為征收的個(gè)人所得稅款不予退回,。

2.股權(quán)轉(zhuǎn)讓合同未履行完畢,,因執(zhí)行仲裁委員會(huì)作出的解除股權(quán)轉(zhuǎn)讓合同及補(bǔ)充協(xié)議的裁決、停止執(zhí)行原股權(quán)轉(zhuǎn)讓合同,,并原價(jià)收回已轉(zhuǎn)讓股權(quán)的,,納稅人不應(yīng)繳納個(gè)人所得稅。

個(gè)人轉(zhuǎn)讓限售股征收個(gè)人所得稅規(guī)定

1.按照“財(cái)產(chǎn)轉(zhuǎn)讓所得”征收個(gè)人所得稅,。

應(yīng)納稅所得額=限售股轉(zhuǎn)讓收入-(限售股原值+合理稅費(fèi))

應(yīng)納稅額=應(yīng)納稅所得額×20%

2.如果納稅人未能提供完整,、真實(shí)的限售股原值憑證的,不能準(zhǔn)確計(jì)算限售股原值的,,主管稅務(wù)機(jī)關(guān)一律按限售股轉(zhuǎn)讓收入的15%核定限售股原值及合理稅費(fèi),。(小計(jì)算)

3.納稅人同時(shí)持有限售股及該股流通股的,其股票轉(zhuǎn)讓所得,,按照限售股優(yōu)先原則,,即:轉(zhuǎn)讓股票視同為先轉(zhuǎn)讓限售股。

4.征收管理

(1)證券機(jī)構(gòu)預(yù)扣預(yù)繳,、納稅人自行申報(bào)清算和證券機(jī)構(gòu)直接扣繳相結(jié)合的方式征收:

①個(gè)人通過證券交易所集中交易系統(tǒng)或大宗交易系統(tǒng)轉(zhuǎn)讓限售股,。

②個(gè)人用限售股認(rèn)購(gòu)或申購(gòu)交易型開放式指數(shù)基金(ETF)份額。

③個(gè)人用限售股接受要約收購(gòu),。

④個(gè)人行使現(xiàn)金選擇權(quán)將限售股轉(zhuǎn)讓給提供現(xiàn)金選擇權(quán)的第三方,。

(2)納稅人自行申報(bào)納稅的方式征收:

①個(gè)人協(xié)議轉(zhuǎn)讓限售股。

②個(gè)人持有的限售股被司法扣劃,。

③個(gè)人因依法繼承或家庭財(cái)產(chǎn)分割讓渡限售股所有權(quán),。

④個(gè)人用限售股償還上市公司股權(quán)分置改革中由大股東代其向流通股股東支付的對(duì)價(jià)。

記憶提示:大指要現(xiàn),,攜(協(xié))廝(司)還家,。

個(gè)人取得拍賣收入征收個(gè)人所得稅的計(jì)算方法

拍賣物品 | 適用稅目 | 應(yīng)納稅所得額 | 稅率 |

1.作者將自己的文字作品手稿原件或復(fù)印件拍賣 | 特許權(quán)使用費(fèi)所得 | 轉(zhuǎn)讓收入額減除800元或者20%后的余額 | 20% |

預(yù)扣預(yù)繳 | |||

2.個(gè)人將他人的文字作品手稿原件或復(fù)印件拍賣 | 財(cái)產(chǎn)轉(zhuǎn)讓所得 | 轉(zhuǎn)讓收入-財(cái)產(chǎn)原值-合理稅費(fèi) | 20% |

3.個(gè)人拍賣除文字作品原稿及復(fù)印件外的其他財(cái)產(chǎn) | |||

【解釋1】財(cái)產(chǎn)原值的確定

取得途徑 | 財(cái)產(chǎn)原值確定 |

商店、畫廊等途徑購(gòu)買 | 購(gòu)買該拍賣品時(shí)實(shí)際支付的價(jià)款 |

拍賣行拍得 | 拍得該拍賣品實(shí)際支付的價(jià)款及繳納的相關(guān)稅費(fèi) |

祖?zhèn)魇詹氐?/p> | 收藏該拍賣品而發(fā)生的費(fèi)用 |

贈(zèng)送取得 | 受贈(zèng)該拍賣品時(shí)發(fā)生的相關(guān)稅費(fèi) |

其他形式取得 | 參照以上原則確定 |

【解釋2】納稅人如不能提供合法,、完整,、準(zhǔn)確的財(cái)產(chǎn)原值憑證,,不能正確計(jì)算財(cái)產(chǎn)原值的,按轉(zhuǎn)讓收入額的3%征收率計(jì)算繳納個(gè)人所得稅,;拍賣品為經(jīng)文物部門認(rèn)定是海外回流文物的,,按轉(zhuǎn)讓收入額的2%征收率計(jì)算繳納個(gè)人所得稅。

【解釋3】合理費(fèi)用,,是指拍賣財(cái)產(chǎn)時(shí)納稅人按照規(guī)定實(shí)際支付的拍賣費(fèi)(傭金)、鑒定費(fèi),、評(píng)估費(fèi),、圖錄費(fèi)、證書費(fèi)等費(fèi)用,。

總結(jié):

高頻考點(diǎn) | 要點(diǎn) |

股權(quán)轉(zhuǎn)讓所得 | 財(cái)產(chǎn)轉(zhuǎn)讓所得+可以核定股權(quán)轉(zhuǎn)讓收入(3種)+收入明顯偏低(5項(xiàng),、有正當(dāng)理由4項(xiàng)) |

收回轉(zhuǎn)讓的股權(quán) | 合同履行完畢,股權(quán)已變更登記,;不可撤銷 合同履行完畢,;可撤銷,不繳個(gè)稅 |

限售股 | 財(cái)產(chǎn)轉(zhuǎn)讓所得+無(wú)原值憑證15%+限售股優(yōu)先 |

拍賣收入 | 特許權(quán)使用費(fèi)所得,、財(cái)產(chǎn)轉(zhuǎn)讓所得,,無(wú)原值憑證:3% 2%(海外回流文物) |

個(gè)人無(wú)償受贈(zèng)房屋產(chǎn)權(quán)的個(gè)人所得稅處理

1.以下情形的房屋產(chǎn)權(quán)無(wú)償贈(zèng)與,對(duì)當(dāng)事雙方不征收個(gè)人所得稅:

(1)房屋產(chǎn)權(quán)所有人將房屋產(chǎn)權(quán)無(wú)償贈(zèng)與配偶,、父母,、子女、祖父母,、外祖父母,、孫子女、外孫子女,、兄弟姐妹,;

(2)房屋產(chǎn)權(quán)所有人將房屋產(chǎn)權(quán)無(wú)償贈(zèng)與對(duì)其承擔(dān)直接撫養(yǎng)或者贍養(yǎng)義務(wù)的撫養(yǎng)人或者贍養(yǎng)人;

(3)房屋產(chǎn)權(quán)所有人死亡,,依法取得房屋產(chǎn)權(quán)的法定繼承人,、遺囑繼承人或者受遺贈(zèng)人。

2.除上述規(guī)定情形以外,,受贈(zèng)人按照“偶然所得”項(xiàng)目繳納個(gè)人所得稅,,稅率為20%。

3.對(duì)受贈(zèng)人無(wú)償受贈(zèng)房屋計(jì)征個(gè)人所得稅時(shí):

應(yīng)納稅所得額=房地產(chǎn)贈(zèng)與合同上標(biāo)明的贈(zèng)與房屋價(jià)值-受贈(zèng)人支付的相關(guān)稅費(fèi)

4.受贈(zèng)人轉(zhuǎn)讓受贈(zèng)房屋的:

應(yīng)納稅所得額=轉(zhuǎn)讓受贈(zèng)房屋的收入-原捐贈(zèng)人取得該房屋的實(shí)際購(gòu)置成本-贈(zèng)與和轉(zhuǎn)讓過程中受贈(zèng)人支付的相關(guān)稅費(fèi)

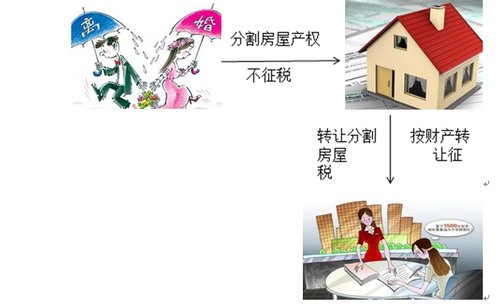

個(gè)人轉(zhuǎn)讓離婚析產(chǎn)房屋的征稅問題

1.通過離婚析產(chǎn)的方式分割房屋產(chǎn)權(quán)是夫妻雙方對(duì)共同共有財(cái)產(chǎn)的處置,,個(gè)人因離婚辦理房屋產(chǎn)權(quán)過戶手續(xù),,不征收個(gè)人所得稅。

2.個(gè)人轉(zhuǎn)讓離婚析產(chǎn)房屋所取得的收入,,允許扣除其相應(yīng)的財(cái)產(chǎn)原值和合理費(fèi)用后,,余額按照規(guī)定的稅率繳納個(gè)人所得稅,;其相應(yīng)的財(cái)產(chǎn)原值,為房屋初次購(gòu)置全部原值和相關(guān)稅費(fèi)之和乘以轉(zhuǎn)讓者占房屋所有權(quán)的比例,。

3.個(gè)人轉(zhuǎn)讓離婚析產(chǎn)房屋所取得的收入,,符合家庭生活自用5年以上唯一住房的,可以申請(qǐng)免征個(gè)人所得稅,。

律師事務(wù)所從業(yè)人員個(gè)人所得稅的計(jì)算方法

1.律師個(gè)人出資興辦的獨(dú)資和合伙性質(zhì)的律師事務(wù)所,,按照“經(jīng)營(yíng)所得”應(yīng)稅項(xiàng)目征收個(gè)人所得稅。計(jì)算其經(jīng)營(yíng)所得時(shí),,出資律師本人的工資薪金不得扣除,。

2.合伙制律師事務(wù)所應(yīng)將年度經(jīng)營(yíng)所得全額作為基數(shù),按出資比例或者事先約定的比例計(jì)算各合伙人應(yīng)分配的所得征稅,。

3.律師事務(wù)所支付給雇員(不包括律師事務(wù)所的投資者)所得,,按“工資、薪金所得”繳納個(gè)人所得稅,。

4.作為律師事務(wù)所雇員的律師與律師事務(wù)所按規(guī)定的比例對(duì)收入分成,,律師事務(wù)所不負(fù)擔(dān)律師辦理案件支出的費(fèi)用(如交通費(fèi)、資料費(fèi),、通信費(fèi)及聘請(qǐng)人員等費(fèi)用),,律師當(dāng)月的分成收入按規(guī)定扣除辦案支出的費(fèi)用(35%比例內(nèi)確定)后,余額與律師事務(wù)所發(fā)給的工資合并,,按“工資,、薪金所得”征稅。

【注意】律師從其分成收入中扣除辦理案件支出費(fèi)用的標(biāo)準(zhǔn),,由各省級(jí)稅務(wù)局根據(jù)相關(guān)參考因素,,在律師當(dāng)月分成收入的35%比例內(nèi)確定。

5.律師兼職獲得工資,、薪金性質(zhì)所得的稅務(wù)處理

兼職律師從律師事務(wù)所取得工資,、薪金性質(zhì)的所得,律師事務(wù)所在代扣代繳其個(gè)人所得稅時(shí),,不再減除規(guī)定的費(fèi)用扣除標(biāo)準(zhǔn),,以收入全額直接確定適用的稅率,計(jì)算扣稅,。兼職律師應(yīng)于次月7日內(nèi)自行向主管稅務(wù)機(jī)關(guān)申報(bào)兩處或兩處以上取得的工資,、薪金所得,合并計(jì)算繳納個(gè)人所得稅,。

6.律師以個(gè)人名義聘用其他人員的個(gè)稅處理

其支付的報(bào)酬按勞務(wù)報(bào)酬所得扣繳個(gè)稅,。

7.律師從接受法律事務(wù)服務(wù)的當(dāng)事人處取得法律顧問費(fèi)或其他酬金等收入的個(gè)稅處理

上述收入應(yīng)并入其從律師事務(wù)所取得的其他收入,按照規(guī)定計(jì)算繳納個(gè)人所得稅。

個(gè)人投資者收購(gòu)企業(yè)股權(quán)后將原盈余積累轉(zhuǎn)增股本個(gè)人所得稅問題

1.新股東以不低于凈資產(chǎn)價(jià)格收購(gòu)股權(quán)的,,企業(yè)原盈余積累已全部計(jì)入股權(quán)交易價(jià)格,,新股東取得盈余積累轉(zhuǎn)增股本的部分,不征收個(gè)人所得稅,;

2.新股東以低于凈資產(chǎn)價(jià)格收購(gòu)股權(quán)的,,企業(yè)原盈余積累中,對(duì)于股權(quán)收購(gòu)價(jià)格減去原股本的差額部分已經(jīng)計(jì)入股權(quán)交易價(jià)格,,新股東取得盈余積累轉(zhuǎn)增股本的部分,,不征收個(gè)人所得稅;

對(duì)于股權(quán)收購(gòu)價(jià)格低于原所有者權(quán)益的差額部分未計(jì)入股權(quán)交易價(jià)格,,新股東取得盈余積累轉(zhuǎn)增股本的部分,,應(yīng)按照“利息、股息,、紅利所得”項(xiàng)目征收個(gè)人所得稅,。

【注意】新股東以低于凈資產(chǎn)價(jià)格收購(gòu)企業(yè)股權(quán)后轉(zhuǎn)增股本,,應(yīng)按照下列順序進(jìn)行,,即:先轉(zhuǎn)增應(yīng)稅的盈余積累部分,然后再轉(zhuǎn)增免稅的盈余積累部分,。

轉(zhuǎn)增資本 | 新股東以不低于凈資產(chǎn)價(jià)格收購(gòu)股權(quán)的 | 新股東取得盈余積累轉(zhuǎn)增股本的部分 | 不征個(gè)稅 |

新股東以低于凈資產(chǎn)價(jià)格收購(gòu)股權(quán)的 | 股權(quán)收購(gòu)價(jià)格減去原股本的差額——轉(zhuǎn)增股本 | ||

股權(quán)收購(gòu)價(jià)格低于原所有者權(quán)益的差額——轉(zhuǎn)增股本 | 利息,、股息、紅利所得 |

股權(quán)獎(jiǎng)勵(lì)和轉(zhuǎn)增股本個(gè)人所得稅的征收辦法

1.股權(quán)獎(jiǎng)勵(lì)

是指企業(yè)無(wú)償授予相關(guān)技術(shù)人員一定份額的股權(quán)或一定數(shù)量的股份,。

應(yīng)納稅所得額=全部股票或股權(quán)的公平市場(chǎng)價(jià)格

(1)上市公司股票的公平市場(chǎng)價(jià)格,,按照取得股票當(dāng)日的收盤價(jià)確定。

取得股票當(dāng)日為非交易時(shí)間的,,按照上一個(gè)交易日收盤價(jià)確定,。

(2)非上市公司股權(quán)的公平市場(chǎng)價(jià)格,依次按照凈資產(chǎn)法,、類比法和其他合理方法確定,。

2.關(guān)于轉(zhuǎn)增股本

(1)非上市及未在全國(guó)中小企業(yè)股份轉(zhuǎn)讓系統(tǒng)掛牌的中小高新技術(shù)企業(yè)以未分配利潤(rùn)、盈余公積,、資本公積向個(gè)人股東轉(zhuǎn)增股本,,符合規(guī)定的可分期繳納個(gè)人所得稅;非上市及未在全國(guó)中小企業(yè)股份轉(zhuǎn)讓系統(tǒng)掛牌的其他企業(yè)轉(zhuǎn)增股本,,應(yīng)及時(shí)代扣代繳個(gè)人所得稅,。

(2)上市公司或在全國(guó)中小企業(yè)股份轉(zhuǎn)讓系統(tǒng)掛牌的企業(yè)轉(zhuǎn)增股本(不含以股票發(fā)行溢價(jià)形成的資本公積轉(zhuǎn)增股本),按現(xiàn)行有關(guān)股息紅利差別化政策執(zhí)行,。

計(jì)算公式如下:

計(jì)稅金額=(未分配利潤(rùn)轉(zhuǎn)增金額+盈余公積轉(zhuǎn)增金額+資本公積轉(zhuǎn)增金額)×持股比例

應(yīng)繳個(gè)人所得稅=計(jì)稅金額×20%

個(gè)人非貨幣性資產(chǎn)投資的所得稅政策

1.非貨幣性資產(chǎn)投資=資產(chǎn)轉(zhuǎn)讓+投資

對(duì)上述投資的所得按“財(cái)產(chǎn)轉(zhuǎn)讓所得”項(xiàng)目征稅,。

2.應(yīng)納稅所得額=非貨幣性資產(chǎn)轉(zhuǎn)讓收入-資產(chǎn)原值-合理稅費(fèi)

其中:非貨幣性資產(chǎn)轉(zhuǎn)讓收入以評(píng)估后的公允價(jià)值確認(rèn)。

收入的確認(rèn)時(shí)間:應(yīng)于非貨幣性資產(chǎn)轉(zhuǎn)讓、取得被投資企業(yè)股權(quán)時(shí)確認(rèn),。

3.納稅人一次性繳稅有困難的,,可合理確定分期繳納計(jì)劃并報(bào)主管稅務(wù)機(jī)關(guān)備案后,自發(fā)生上述應(yīng)稅行為之日起不超過5個(gè)公歷年度內(nèi)(含)分期繳納個(gè)人所得稅,。

4.個(gè)人以非貨幣性資產(chǎn)投資交易過程中取得現(xiàn)金補(bǔ)價(jià)的,,現(xiàn)金部分應(yīng)優(yōu)先用于繳稅;現(xiàn)金不足以繳納的部分,,可分期繳納,。

5.個(gè)人在分期繳稅期間轉(zhuǎn)讓其持有的上述全部或部分股權(quán),并取得現(xiàn)金收入的,,該現(xiàn)金收入應(yīng)優(yōu)先用于繳納尚未繳清的稅款,。

完善股權(quán)激勵(lì)和技術(shù)入股有關(guān)所得稅政策

1.對(duì)符合條件的非上市公司股票期權(quán)、股權(quán)期權(quán),、限制性股票和股權(quán)獎(jiǎng)勵(lì)實(shí)行遞延納稅政策:?jiǎn)T工在取得股權(quán)激勵(lì)時(shí)可暫不納稅,,遞延至轉(zhuǎn)讓該股權(quán)按“財(cái)產(chǎn)轉(zhuǎn)讓所得”項(xiàng)目納稅。

股權(quán)取得成本:(1)股票(權(quán))期權(quán)按行權(quán)價(jià)確定,;(2)限制性股票按實(shí)際出資額確定,;(3)股權(quán)獎(jiǎng)勵(lì)為零。

2.上市公司授予個(gè)人的股票期權(quán),、限制性股票和股權(quán)獎(jiǎng)勵(lì),,經(jīng)向主管稅務(wù)機(jī)關(guān)備案,個(gè)人可自股票期權(quán)行權(quán),、限制性股票解禁或取得股權(quán)獎(jiǎng)勵(lì)之日起,,在不超過12個(gè)月的期限內(nèi)繳納個(gè)人所得稅。

3.對(duì)技術(shù)成果投資入股實(shí)施選擇性稅收優(yōu)惠政策

企業(yè)或個(gè)人以技術(shù)成果投資入股到境內(nèi)居民企業(yè),,被投資企業(yè)支付的對(duì)價(jià)全部為股票(權(quán))的,,企業(yè)或個(gè)人可選擇繼續(xù)按現(xiàn)行有關(guān)稅收政策執(zhí)行,也可選擇適用遞延納稅優(yōu)惠政策,。

選擇技術(shù)成果投資入股遞延納稅政策的,,經(jīng)向主管稅務(wù)機(jī)關(guān)備案,投資入股當(dāng)期可暫不納稅,,允許遞延至轉(zhuǎn)讓股權(quán)時(shí),,按股權(quán)轉(zhuǎn)讓收入減去技術(shù)成果原值和合理稅費(fèi)后的差額計(jì)算繳納所得稅。

相關(guān)閱讀:贏在起點(diǎn),!2020年稅務(wù)師《稅法二》預(yù)習(xí)考點(diǎn)匯總

相關(guān)閱讀:贏在起點(diǎn),!2020年稅務(wù)師《稅法二》預(yù)習(xí)考點(diǎn)匯總

積極樂觀的人總是愿意堅(jiān)持努力的,因?yàn)樗麄兿嘈胖灰细冻雠?,成功早晚?huì)是屬于自己的,。備考稅務(wù)師考試的考生朋友們,做一個(gè)心態(tài)積極、樂觀向上的人,,為順利通過稅務(wù)師考試而努力吧,!

(注:以上內(nèi)容選自彭婷老師《稅法二》授課講義)

(本文為東奧會(huì)計(jì)在線原創(chuàng)文章,僅供考生學(xué)習(xí)使用,,禁止任何形式的轉(zhuǎn)載)

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)