稅務(wù)師《稅法二》第一章企業(yè)所得稅-企業(yè)重組的所得稅處理

備考稅務(wù)師考試的考生朋友們,,愛(ài)迪生說(shuō):“當(dāng)你希望成功時(shí),,當(dāng)以恒心為良友,?!睂W(xué)習(xí)知識(shí)的旅途中,,少不了恒心的陪伴,,有恒心才能一直堅(jiān)持努力,,一起來(lái)學(xué)習(xí)下面的知識(shí)點(diǎn)吧,!

【重要考點(diǎn)詳解】企業(yè)重組的所得稅處理

一、企業(yè)重組的概念

企業(yè)重組,,是指企業(yè)在日常經(jīng)營(yíng)活動(dòng)以外發(fā)生的法律結(jié)構(gòu)或經(jīng)濟(jì)結(jié)構(gòu)重大改變的交易,,包括企業(yè)法律形式改變、債務(wù)重組,、股權(quán)收購(gòu),、資產(chǎn)收購(gòu)、合并,、分立等,。

【解釋1】

股權(quán)支付 | 企業(yè)重組中購(gòu)買、換取資產(chǎn)的一方支付的對(duì)價(jià)中,,以本企業(yè)或其控股企業(yè)的股權(quán),、股份作為支付的形式 |

非股權(quán)支付 | 以本企業(yè)的現(xiàn)金、銀行存款,、應(yīng)收賬款,、存貨、固定資產(chǎn),、其他資產(chǎn)以及承擔(dān)債務(wù)等作為支付的形式 |

【解釋2】企業(yè)重組分為一般性稅務(wù)處理和特殊性稅務(wù)處理,。

二、企業(yè)重組的一般性稅務(wù)處理

1.企業(yè)法律形式的改變:

企業(yè)由法人轉(zhuǎn)變?yōu)閭€(gè)人獨(dú)資企業(yè),、合伙企業(yè)等非法人組織 | 視同清算,、分配,股東重新投資成立新企業(yè),。全部資產(chǎn)及股東投資的計(jì)稅基礎(chǔ)均應(yīng)以公允價(jià)值為基礎(chǔ)確定 |

登記注冊(cè)地轉(zhuǎn)移至境外 | |

其他法律形式簡(jiǎn)單改變 | 直接變更稅務(wù)登記 |

2.企業(yè)債務(wù)重組:

(1)以非貨幣資產(chǎn)清償債務(wù),,應(yīng)當(dāng)分解為轉(zhuǎn)讓相關(guān)非貨幣性資產(chǎn)、按非貨幣性資產(chǎn)公允價(jià)值清償債務(wù)兩項(xiàng)業(yè)務(wù),,確認(rèn)相關(guān)資產(chǎn)的所得或損失,。(掌握)

(2)發(fā)生債權(quán)轉(zhuǎn)股權(quán)的,應(yīng)當(dāng)分解為債務(wù)清償和股權(quán)投資兩項(xiàng)業(yè)務(wù),,確認(rèn)有關(guān)債務(wù)清償所得或損失,。

(3)確認(rèn)債務(wù)人債務(wù)重組所得;確認(rèn)債權(quán)人債務(wù)重組損失,。

(4)債務(wù)人的相關(guān)所得稅納稅事項(xiàng)原則上保持不變,。

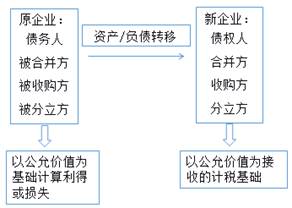

3.企業(yè)股權(quán)收購(gòu)、資產(chǎn)收購(gòu)重組交易,,相關(guān)交易應(yīng)按以下規(guī)定處理:

(1)被收購(gòu)方應(yīng)確認(rèn)股權(quán),、資產(chǎn)轉(zhuǎn)讓所得或損失。

(2)被收購(gòu)企業(yè)的相關(guān)所得稅事項(xiàng)原則上保持不變,。

(3)收購(gòu)方取得股權(quán)或資產(chǎn)的計(jì)稅基礎(chǔ)應(yīng)以公允價(jià)值為基礎(chǔ)確定,。

4.企業(yè)合并,,當(dāng)事各方應(yīng)按下列規(guī)定處理:

(1)被合并企業(yè)及其股東都應(yīng)按清算進(jìn)行所得稅處理。

(2)合并企業(yè)應(yīng)按公允價(jià)值確定接受被合并企業(yè)各項(xiàng)資產(chǎn)和負(fù)債的計(jì)稅基礎(chǔ),。

(3)被合并企業(yè)的虧損不得在合并企業(yè)結(jié)轉(zhuǎn)彌補(bǔ),。

5.企業(yè)分立,當(dāng)事各方應(yīng)按下列規(guī)定處理:

(1)被分立企業(yè)對(duì)分立出去資產(chǎn)應(yīng)按公允價(jià)值確認(rèn)資產(chǎn)轉(zhuǎn)讓所得或損失,。

(2)被分立企業(yè)繼續(xù)存在時(shí),,其股東取得的對(duì)價(jià)應(yīng)視同被分立企業(yè)分配進(jìn)行處理。

(3)被分立企業(yè)不再繼續(xù)存在時(shí),,被分立企業(yè)及其股東都應(yīng)按清算進(jìn)行所得稅處理,。

(4)分立企業(yè)應(yīng)按公允價(jià)值確認(rèn)接受資產(chǎn)的計(jì)稅基礎(chǔ)。

(5)企業(yè)分立相關(guān)企業(yè)的虧損不得相互結(jié)轉(zhuǎn)彌補(bǔ),。

企業(yè)重組的一般性稅務(wù)處理:

三,、企業(yè)重組的特殊性稅務(wù)處理

1.企業(yè)重組適用特殊性稅務(wù)處理?xiàng)l件:(選擇題)

(1)具有合理的商業(yè)目的,且不以減少,、免除或者推遲繳納稅款為主要目的,;

(2)被收購(gòu)、合并或分立部分資產(chǎn)或股權(quán)比例符合規(guī)定的比例,;

(3)企業(yè)重組后的連續(xù)12個(gè)月內(nèi)不改變重組資產(chǎn)原來(lái)的實(shí)質(zhì)性經(jīng)營(yíng)活動(dòng);

(4)重組交易對(duì)價(jià)中涉及股權(quán)支付金額符合規(guī)定的比例,;

(5)企業(yè)重組中取得股權(quán)支付的原主要股東,,在重組后連續(xù)12個(gè)月內(nèi),不得轉(zhuǎn)讓所取得的股權(quán),。

【記憶提示】1個(gè)目的+2個(gè)比例+2個(gè)12個(gè)月,。

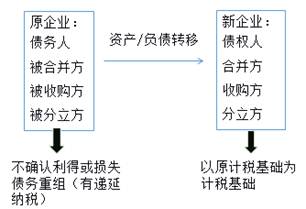

2.企業(yè)重組符合上述條件的,交易各方對(duì)其交易中的股權(quán)支付部分,,可以按以下規(guī)定進(jìn)行特殊性稅務(wù)處理:

(1)企業(yè)債務(wù)重組確認(rèn)的應(yīng)納稅所得額占該企業(yè)當(dāng)年應(yīng)納稅所得額50%以上,,可以在5個(gè)納稅年度的期間內(nèi),均勻計(jì)入各年度的應(yīng)納稅所得額,。

企業(yè)發(fā)生債權(quán)轉(zhuǎn)股權(quán)業(yè)務(wù),,對(duì)債務(wù)清償和股權(quán)投資兩項(xiàng)業(yè)務(wù)暫不確認(rèn)有關(guān)債務(wù)清償所得或損失,股權(quán)投資的計(jì)稅基礎(chǔ)以原債權(quán)的計(jì)稅基礎(chǔ)確定,。

(2)股權(quán)收購(gòu),、資產(chǎn)收購(gòu)的特殊稅務(wù)處理。

股權(quán)收購(gòu)和資產(chǎn)收購(gòu)享受特殊性稅務(wù)處理的比例要求為:

①收購(gòu)企業(yè)購(gòu)買的股權(quán)或資產(chǎn)不低于被收購(gòu)企業(yè)全部股權(quán)或全部資產(chǎn)的50%,;

②收購(gòu)企業(yè)收購(gòu)發(fā)生時(shí)的股權(quán)支付金額不低于其交易支付總額的85%,。

股權(quán)收購(gòu)的特殊性稅務(wù)處理

股權(quán)收購(gòu) | 1.被收購(gòu)企業(yè)的股東取得收購(gòu)企業(yè)股權(quán)的計(jì)稅基礎(chǔ),以被收購(gòu)股權(quán)的原有計(jì)稅基礎(chǔ)確定 |

2.收購(gòu)企業(yè)取得被收購(gòu)企業(yè)股權(quán)的計(jì)稅基礎(chǔ),,以被收購(gòu)股權(quán)的原有計(jì)稅基礎(chǔ)確定 | |

3.收購(gòu)企業(yè),、被收購(gòu)企業(yè)的原有各項(xiàng)資產(chǎn)和負(fù)債的計(jì)稅基礎(chǔ)和其他相關(guān)所得稅事項(xiàng)保持不變 |

資產(chǎn)收購(gòu)的特殊性稅務(wù)處理

資產(chǎn)收購(gòu) | 1.轉(zhuǎn)讓企業(yè)取得受讓企業(yè)股權(quán)的計(jì)稅基礎(chǔ),,以被轉(zhuǎn)讓資產(chǎn)的原有計(jì)稅基礎(chǔ)確定 |

2.受讓企業(yè)取得轉(zhuǎn)讓企業(yè)資產(chǎn)的計(jì)稅基礎(chǔ),以被轉(zhuǎn)讓資產(chǎn)的原有計(jì)稅基礎(chǔ)確定 |

(3)企業(yè)合并的特殊性稅務(wù)處理:

①企業(yè)股東在該企業(yè)合并發(fā)生時(shí)取得的股權(quán)支付金額不低于其交易支付總額的85%,。

②同一控制下且不需要支付對(duì)價(jià)的企業(yè)合并,。

企業(yè)合并的特殊性稅務(wù)處理

合并 | 1.合并企業(yè)接受被合并企業(yè)資產(chǎn)和負(fù)債的計(jì)稅基礎(chǔ),以被合并企業(yè)的原有計(jì)稅基礎(chǔ)確定 |

2.被合并企業(yè)合并前的相關(guān)所得稅事項(xiàng)由合并企業(yè)承繼 | |

3.被合并企業(yè)股東取得合并企業(yè)股權(quán)的計(jì)稅基礎(chǔ),,以其原持有的被合并企業(yè)股權(quán)的計(jì)稅基礎(chǔ)確定 | |

4.可由合并企業(yè)彌補(bǔ)的被合并企業(yè)虧損的限額=被合并企業(yè)凈資產(chǎn)公允價(jià)值×截至合并業(yè)務(wù)發(fā)生當(dāng)年年末國(guó)家發(fā)行的最長(zhǎng)期限的國(guó)債利率 |

【解釋】假定社會(huì)平均利潤(rùn)率為最長(zhǎng)期限的國(guó)債利率,,被合并企業(yè)的凈資產(chǎn)公允價(jià)值同利率的乘積,就是未來(lái)被合并凈資產(chǎn)至少能產(chǎn)生的理論利潤(rùn),,用這個(gè)利潤(rùn)來(lái)彌補(bǔ)被合并企業(yè)的虧損,。

(4)企業(yè)分立的特殊性稅務(wù)處理:

滿足條件:

①被分立企業(yè)所有股東按原持股比例取得分立企業(yè)的股權(quán),分立企業(yè)和被分立企業(yè)均不改變?cè)瓉?lái)的實(shí)質(zhì)經(jīng)營(yíng)活動(dòng),;

②被分立企業(yè)股東在該企業(yè)分立發(fā)生時(shí)取得的股權(quán)支付金額不低于其交易支付總額的85%,。

可以選擇按以下規(guī)定處理:

分立 | 1.分立企業(yè)接受被分立企業(yè)資產(chǎn)和負(fù)債的計(jì)稅基礎(chǔ),以被分立企業(yè)的原有計(jì)稅基礎(chǔ)確定 |

2.被分立企業(yè)已分立出去資產(chǎn)相應(yīng)的所得稅事項(xiàng)由分立企業(yè)承繼 | |

3.被分立企業(yè)未超過(guò)法定彌補(bǔ)期限的虧損額可按分立資產(chǎn)占全部資產(chǎn)的比例進(jìn)行分配,,由分立企業(yè)繼續(xù)彌補(bǔ) | |

4.被分立企業(yè)的股東取得分立企業(yè)的股權(quán)(新股)計(jì)稅基礎(chǔ)的確定(如下表) |

放棄舊股的 | 以放棄舊股的計(jì)稅基礎(chǔ)確定 |

不放棄舊股的 | 新股的計(jì)稅基礎(chǔ)=零 |

以被分立企業(yè)分立出去的凈資產(chǎn)占被分立企業(yè)全部?jī)糍Y產(chǎn)的比例先調(diào)減原持有的“舊股”的計(jì)稅基礎(chǔ),,再將調(diào)減的計(jì)稅基礎(chǔ)平均分配到“新股”上 |

【解釋】新股計(jì)稅基礎(chǔ)的確定(新股指取得的分立企業(yè)的股權(quán),舊股指被分立企業(yè)的股權(quán))

(5)股權(quán)收購(gòu),、資產(chǎn)收購(gòu),、企業(yè)合并、企業(yè)分立的特殊性稅務(wù)處理:

對(duì)價(jià) | 轉(zhuǎn)讓方 | 受讓方 |

股權(quán)支付 (特殊) | 不確認(rèn)所得和損失 | 原有計(jì)稅基礎(chǔ)確定 |

非股權(quán)支付 (一般) | 確認(rèn)所得和損失 | 公允價(jià)值作為計(jì)稅基礎(chǔ) |

非股權(quán)支付對(duì)應(yīng)的資產(chǎn)轉(zhuǎn)讓所得或損失=(被轉(zhuǎn)讓資產(chǎn)的公允價(jià)值-被轉(zhuǎn)讓資產(chǎn)的計(jì)稅基礎(chǔ))×(非股權(quán)支付金額÷被轉(zhuǎn)讓資產(chǎn)的公允價(jià)值)

企業(yè)重組的特殊性稅務(wù)處理:

四,、股權(quán)和資產(chǎn)劃轉(zhuǎn)

(一)確認(rèn)條件

對(duì)100%直接控制的居民企業(yè)之間,,以及受同一或相同多家居民企業(yè)100%直接控制的居民企業(yè)之間按賬面凈值劃轉(zhuǎn)股權(quán)或資產(chǎn),同時(shí)符合以下條件,,可以選擇特殊性稅務(wù)處理:

1.具有合理商業(yè)目的,,不以減少、免除或推遲繳納稅款為主要目的,;

2.股權(quán)或資產(chǎn)劃轉(zhuǎn)后連續(xù)12個(gè)月內(nèi)不改變被劃轉(zhuǎn)股權(quán)或資產(chǎn)原來(lái)實(shí)質(zhì)性經(jīng)營(yíng)活動(dòng),,且劃出方企業(yè)和劃入方企業(yè)均未在會(huì)計(jì)上確認(rèn)損益的。

(二)稅務(wù)處理

1.劃出方企業(yè)和劃入方企業(yè)均不確認(rèn)所得,。

2.劃入方企業(yè)取得被劃轉(zhuǎn)股權(quán)或資產(chǎn)的計(jì)稅基礎(chǔ),,以被劃轉(zhuǎn)股權(quán)或資產(chǎn)的原賬面凈值確定。

3.劃入方企業(yè)取得的被劃轉(zhuǎn)資產(chǎn),,應(yīng)按其原賬面凈值計(jì)算折舊扣除,。

備考稅務(wù)師考試的小伙伴們,成功有一個(gè)小訣竅,,這個(gè)訣竅就是永不改變自己的既定目標(biāo),,一直堅(jiān)持自己的目標(biāo),并不斷地努力,你就會(huì)離成功越來(lái)越近,。

注:以上內(nèi)容是由東奧名師講義以及東奧教研專家團(tuán)隊(duì)提供

(本文為東奧會(huì)計(jì)在線原創(chuàng)文章,,僅供考生學(xué)習(xí)使用,禁止任何形式的轉(zhuǎn)載)

精選推薦

報(bào)考咨詢中心 資深財(cái)會(huì)老師為考生解決報(bào)名備考相關(guān)問(wèn)題 立即提問(wèn)

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)