有價證券投資管理_2019年稅務(wù)師《財務(wù)與會計》每日一考點(diǎn)

備考稅務(wù)師的考生朋友們,,如果你是一株稚嫩的幼苗,,只要堅(jiān)持不懈,終能成為參天大樹,;如果你是一條涓涓細(xì)流,,只要鍥而不舍,終會擁抱浩瀚的大海,;如果你是一只弱小的雛鷹,,只要心存高遠(yuǎn),終將沖上廣闊的藍(lán)天,。

【考點(diǎn):有價證券投資管理】

考情分析 | 2018年 | 2017年 | 2016年 | 2015年 | 2014年 |

1.股票投資 | -- | -- | -- | -- | -- |

2.債券投資 | -- | -- | -- | -- | -- |

1.股票投資

(1)股票投資的優(yōu)缺點(diǎn)

優(yōu)點(diǎn) | ①投資收益高(只要投資決策正確) ②能降低購買力的損失(在通貨膨脹初期,,股份公司的收益增長率一般仍大于通貨膨脹率,股東獲得的股利可全部或部分抵消通貨膨脹帶來的購買力損失) 【鏈接】教材P8”通貨膨脹水平” ③流動性很強(qiáng)(上市公司股票) ④能達(dá)到控制股份公司的目的(投資達(dá)到一定比例) |

缺點(diǎn) | 投資風(fēng)險較大 |

(2)股票的估價模型

股票的價值指投資于股票預(yù)期獲得的未來現(xiàn)金流量的現(xiàn)值,?;蚪袃?nèi)在價值、理論價格,。

①基本模型

普通股票的價值P=預(yù)計各期股利現(xiàn)值合計=

式中:P—普通股票的價值

dt—預(yù)計第t期的股利

k—投資者要求的報酬率

②零增長模型

式中:P—普通股票的價值;

d0—上一期支付的固定股利;

k—投資者要求的報酬率,。

【提示】零增長說明每期股利相等,此時普通股票的價值相當(dāng)于計算永續(xù)年金的現(xiàn)值,。

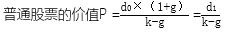

③固定增長模型

式中:P—普通股票的價值

d0—上一期支付的股利(已發(fā)放)

d1—下一期預(yù)計支付的股利(預(yù)計發(fā)放)

g—股利的增長率

k—投資者要求的報酬率,,并且k大于g

【注意】考試時,根據(jù)資料中所給出的是上一期支付的股利還是下一期預(yù)計支付的股利,,進(jìn)而選擇不同的計算方法,。

④階段性增長模型

掌握教材【例5-16】

【提示1】普通股票的價值等于預(yù)期股利所形成的現(xiàn)金流入量的現(xiàn)值之和。

【提示2】決策原則:普通股票的價值≥普通股票的價格,,可以投資,。

2.債券投資

(1)債券投資的優(yōu)缺點(diǎn)

優(yōu)點(diǎn) | ①投資收益比較穩(wěn)定(未來利息、轉(zhuǎn)讓價格及買賣差價穩(wěn)定) ②投資安全性好(相比較股票) |

缺點(diǎn) | 購買債券不能達(dá)到參與和控制發(fā)行企業(yè)經(jīng)營管理活動的目的 |

(2)債券估價模型

債券的價值也稱為內(nèi)在價值,、理論價格,,是指在債券投資上未來收取的利息和收回本金的現(xiàn)值。

影響債券價值的因素主要有:①債券的面值;②期限;③票面利率;④所采用的貼現(xiàn)率(一般選用市場利率),。

【提示】決策原則:債券價值>債券價格,,才值得投資。

債券估值模型有以下三種:見下頁

種類 | 估價模型(計算公式) |

一年付息一次債券 | 債券價值P= 式中:F—債券面值,;I—債券票面利息(面值×票面利率) k—市場利率,;n—付息期數(shù),。 【提示】當(dāng)市場利率發(fā)生變化時,債券的價值也會發(fā)生變化,。一般來講: 當(dāng)市場利率高于票面利率時,,市場利率越高,債券價值越低,; 當(dāng)市場利率低于票面利率時,,市場利率越低,債券價值越高,; 當(dāng)市場利率等于票面利率時,,債券實(shí)際價值等于債券票面價格,。 |

到期一次還本付息債券 | 債券的價值P 式中:F—債券面值,;i—債券票面利率 k—市場利率;n—付息期數(shù) |

貼現(xiàn)發(fā)行債券 | 貼現(xiàn)發(fā)行的債券是指在債券上沒有票面利率,,只有票面值的債券,。在債券發(fā)行時,以低于票面值的價格發(fā)行,,到期時按面值償還,。 債券的價值P= 式中:F—債券面值;k—市場利率,;n—付息期數(shù) |

備考稅務(wù)師考試的同學(xué)們,,理想之所以美妙,是因?yàn)樗哂诂F(xiàn)實(shí),,并吸引著我們堅(jiān)持不懈地努力追求,,只有通過不斷的努力才能實(shí)現(xiàn)我們的理想,加油吧,!

說明:因考試政策、內(nèi)容不斷變化與調(diào)整,,東奧會計在線提供的以上信息僅供參考,如有異議,,請考生以權(quán)威部門公布的內(nèi)容為準(zhǔn),。

(注:以上內(nèi)容選自丁奎山老師《財務(wù)與會計》授課講義)

(本文為東奧會計在線原創(chuàng)文章,僅供考生學(xué)習(xí)使用,,禁止任何形式的轉(zhuǎn)載)

+

+

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號