固定資產(chǎn)投資管理_2019年稅務(wù)師《財(cái)務(wù)與會(huì)計(jì)》每日一考點(diǎn)

備考稅務(wù)師的考生朋友們,有一句話這樣說(shuō):“再冷的石頭,,坐上三年也會(huì)變暖,。”再難的知識(shí)點(diǎn),多復(fù)習(xí)幾遍也可以記住,,下面是《財(cái)務(wù)與會(huì)計(jì)》科目的每日攻克一考點(diǎn),,快來(lái)看看吧!

【考點(diǎn):固定資產(chǎn)投資管理】

考情分析 | 2018年 | 2017年 | 2016年 | 2015年 | 2014年 |

1.投資項(xiàng)目現(xiàn)金流量估計(jì) | -- | -- | 單選題 | 計(jì)算題(部分) | 計(jì)算題(部分) |

2.固定資產(chǎn)投資決策方法 | 多選題 計(jì)算題(部分) | 單選題 計(jì)算題(部分) | 單選題 多選題 | 單選題 計(jì)算題(部分) | 多選題 |

3.固定資產(chǎn)投資決策方法的應(yīng)用 | -- | -- | -- | 單選題 | 單選題 |

項(xiàng)目 | 要點(diǎn) | 歷年考點(diǎn) |

1.投資項(xiàng)目現(xiàn)金流量估計(jì) | 掌握各期間(時(shí))現(xiàn)金流量的計(jì)算要點(diǎn)(至關(guān)重要) | 固定資產(chǎn)變現(xiàn)凈損益對(duì)現(xiàn)金凈流量的影響金額的計(jì)算 |

2.固定資產(chǎn)投資決策方法 | 各投資決策指標(biāo)的計(jì)算/特點(diǎn)/決策原則 | 凈現(xiàn)值的計(jì)算(??键c(diǎn)) 投資回收期的計(jì)算 內(nèi)含報(bào)酬率的計(jì)算 |

3.固定資產(chǎn)投資決策方法的應(yīng)用 | (1)投資決策指標(biāo)的選?。?/span> (2)決策原則,; (3)掌握教材【例5-14】 | 年金成本的計(jì)算 |

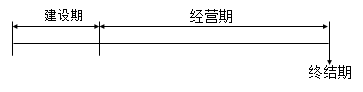

1.投資項(xiàng)目現(xiàn)金流量估計(jì)

(1)建設(shè)期現(xiàn)金流量

主要為現(xiàn)金流出量(即在該投資項(xiàng)目上的原始投資),,一般包括:

①固定資產(chǎn)投資(如機(jī)器設(shè)備等的購(gòu)入);

②流動(dòng)資產(chǎn)投資(由于新增固定資產(chǎn)而增加的營(yíng)運(yùn)資金),;

③其他投資費(fèi)用(如籌建費(fèi),、職工培訓(xùn)費(fèi)等);

④原有固定資產(chǎn)的變現(xiàn)收入(變現(xiàn)為現(xiàn)金流入,,常見于固定資產(chǎn)更新投資),。

【提示1】流動(dòng)資金投資額估算方法(2018年/計(jì)算題部分)

流動(dòng)資產(chǎn)投資,即由于新增固定資產(chǎn)而增加的營(yíng)運(yùn)資金,。

某年流動(dòng)資金投資額(墊支數(shù))=本年流動(dòng)資金需用額-截至上年的流動(dòng)資金投資額

=本年流動(dòng)資金需用額-上年流動(dòng)資金需用額

其中:

本年流動(dòng)資金需用額=本年流動(dòng)資產(chǎn)需用額-本年流動(dòng)負(fù)債需用額

【提示2】對(duì)于原始投資,,如果沒有特別指明,均假設(shè)現(xiàn)金流量發(fā)生在期初,。

【提示3】在營(yíng)業(yè)期內(nèi),,可能發(fā)生投資實(shí)施后導(dǎo)致固定資產(chǎn)性能改進(jìn)的改良支出,屬于固定資產(chǎn)的后期投資,。

【提示4】營(yíng)運(yùn)資金一般在經(jīng)營(yíng)期的期初投入,,并假定在項(xiàng)目結(jié)束時(shí)收回。

(2)經(jīng)營(yíng)期現(xiàn)金流量

經(jīng)營(yíng)期是指項(xiàng)目投產(chǎn)至項(xiàng)目終結(jié)的時(shí)間段,。經(jīng)營(yíng)期現(xiàn)金流量表現(xiàn)為凈現(xiàn)金流量(NCF),,等于現(xiàn)金流入量減去現(xiàn)金流出量。

計(jì)算公式(2018年/計(jì)算題部分)(2015年/計(jì)算題部分)(2013年/多選題):

方法一:經(jīng)營(yíng)期現(xiàn)金凈流量=銷售收入-付現(xiàn)成本-所得稅

方法二:經(jīng)營(yíng)期現(xiàn)金凈流量=凈利潤(rùn) + 折舊等非付現(xiàn)成本

方法三:經(jīng)營(yíng)期現(xiàn)金凈流量=(銷售收入-付現(xiàn)成本)×(1-所得稅稅率)+折舊等非付現(xiàn)成本×所得稅稅率

【提示1】折舊等非付現(xiàn)成本對(duì)投資項(xiàng)目現(xiàn)金流量的影響

①固定資產(chǎn)的投資額屬于資本性支出,,在支付現(xiàn)金的當(dāng)期不能全額在稅前扣除,,需要在項(xiàng)目的預(yù)計(jì)壽命期內(nèi),,分期在稅前扣除。

②折舊必須按照稅法規(guī)定計(jì)算,,包括:折舊方法,、折舊年限、殘值率等,。

③折舊抵稅作用產(chǎn)生的前提:企業(yè)承擔(dān)納稅義務(wù),;若企業(yè)不承擔(dān)納稅義務(wù),則無(wú)需在資本預(yù)算中考慮折舊因素,。

④折舊本身為非付現(xiàn)成本(不產(chǎn)生現(xiàn)金流出),,折舊對(duì)現(xiàn)金流量的影響,是通過(guò)所得稅引起的—折舊抵稅額(視為現(xiàn)金流入量):折舊抵稅額=折舊額×稅率

⑤在固定資產(chǎn)處置時(shí),,尚未折舊完畢的折余價(jià)值(原值-按稅法規(guī)定計(jì)算的累計(jì)折舊),,在處置當(dāng)期的應(yīng)納稅所得額中扣除。

【提示2】營(yíng)業(yè)期內(nèi)大修理支出的處理

①在本年內(nèi)一次性作為收益性支出:直接作為該年的付現(xiàn)成本,,在稅前扣除,,需計(jì)算稅后支出額;

②跨年攤銷處理:在發(fā)生當(dāng)年作為投資性的現(xiàn)金流出量,,在隨后的攤銷年份以非付現(xiàn)成本形式處理(獲得非付現(xiàn)成本的抵稅利益),。

【提示3】營(yíng)業(yè)期內(nèi)某年的改良支出

屬于投資,應(yīng)作為當(dāng)年的現(xiàn)金流出量,,以后年份通過(guò)折舊收回(獲得折舊抵稅利益),。

(3)終結(jié)期現(xiàn)金流量(2018年/計(jì)算題部分)(2015年/計(jì)算題部分)(2016年/單選題)

終結(jié)階段的現(xiàn)金流量主要是現(xiàn)金流入量,包括固定資產(chǎn)變價(jià)凈收入,、固定資產(chǎn)變現(xiàn)凈損益對(duì)現(xiàn)金凈流量的影響和墊支營(yíng)運(yùn)資金的收回,。

①固定資產(chǎn)變價(jià)凈收入

固定資產(chǎn)變價(jià)凈收入,是指固定資產(chǎn)出售或報(bào)廢的出售價(jià)款或殘值收入扣除清理費(fèi)用后的凈額,。

②固定資產(chǎn)變現(xiàn)凈損益對(duì)現(xiàn)金凈流量的影響

固定資產(chǎn)變現(xiàn)凈損益對(duì)現(xiàn)金凈流量的影響=(賬面價(jià)值-變價(jià)凈收入)×所得稅稅率

其中,,固定資產(chǎn)的賬面價(jià)值=固定資產(chǎn)原值-按照稅法規(guī)定計(jì)提的累計(jì)折舊

如果(賬面價(jià)值-變價(jià)凈收入)>0,則意味著發(fā)生了變現(xiàn)凈損失,,可以抵稅,,減少現(xiàn)金流出,增加現(xiàn)金凈流量,;

如果(賬面價(jià)值-變價(jià)凈收入)<0,,則意味著實(shí)現(xiàn)了變現(xiàn)凈收益,應(yīng)該納稅,,增加現(xiàn)金流出,,減少現(xiàn)金凈流量。

③墊支營(yíng)運(yùn)資金的收回

項(xiàng)目開始?jí)|支的營(yíng)運(yùn)資金在項(xiàng)目結(jié)束時(shí)得到回收。

現(xiàn)金流量估計(jì)需要注意的問(wèn)題

遵循的基本原則 | 只有增量現(xiàn)金流量才是與項(xiàng)目相關(guān)的現(xiàn)金流量 |

需要注意的問(wèn)題 | (1)區(qū)分相關(guān)成本(如差額成本,、未來(lái)成本、重置成本,、機(jī)會(huì)成本等)和非相關(guān)成本(如沉沒成本,、過(guò)去成本、賬面成本等) (2)不要忽視機(jī)會(huì)成本 (3)要考慮投資方案對(duì)公司其他項(xiàng)目的影響 (4)考慮投資方案對(duì)營(yíng)運(yùn)資本的影響 |

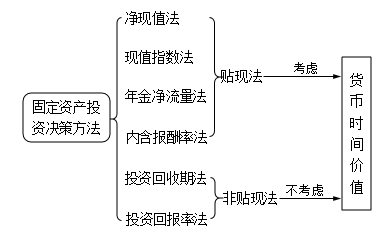

2.固定資產(chǎn)投資決策方法

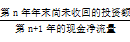

(1)投資回收期法

計(jì)算 | ①若各年的現(xiàn)金凈流量相等(2017年/計(jì)算題部分) 投資回收期(年)=投資總額÷年現(xiàn)金凈流量 ②若各年的現(xiàn)金凈流量不相等(2015年/計(jì)算題部分) 投資回收期=n+ |

決策原則 | 投資回收期一般不能超過(guò)固定資產(chǎn)使用期限的一半,,多個(gè)方案中則以投資回收期最短者為優(yōu) |

優(yōu)點(diǎn) | ①能夠直觀地反映原始投資的返本期限,,便于理解; ②可以直接利用回收期之前的凈現(xiàn)金流量信息,,計(jì)算簡(jiǎn)單,。 |

缺點(diǎn) | ①?zèng)]有考慮資金時(shí)間價(jià)值因素和回收期滿后繼續(xù)發(fā)生的凈現(xiàn)金流量; ②不能正確反映投資方式不同對(duì)項(xiàng)目的影響,。 |

(2)投資回報(bào)率法

計(jì)算公式 | 投資回報(bào)率=年均現(xiàn)金凈流量÷投資總額 |

決策原則 | 投資回報(bào)率越高,,則方案越好。通過(guò)比較各方案的投資回報(bào)率,,選擇投資回報(bào)率最高的方案 |

優(yōu)點(diǎn) | 計(jì)算公式簡(jiǎn)單 |

缺點(diǎn) | 沒有考慮資金時(shí)間價(jià)值因素,,不能正確反映建設(shè)期長(zhǎng)短及投資方式等條件對(duì)項(xiàng)目的影響 |

(3)凈現(xiàn)值法(2018年/計(jì)算題部分)(2015年/計(jì)算題部分)(2016年/單選題)(2015年/單選題)

計(jì)算公式 | NPV= 式中:NCFt—第t年的現(xiàn)金凈流量 n—項(xiàng)目預(yù)計(jì)使用年限 r—折現(xiàn)率 |

【提示】折現(xiàn)率的確定

預(yù)定折現(xiàn)率是投資者所期望的最低投資報(bào)酬率,財(cái)務(wù)可行性評(píng)價(jià)中的折現(xiàn)率可以按以下方法確定:

①以擬投資項(xiàng)目所在行業(yè)的平均收益率作為折現(xiàn)率,;

②如果項(xiàng)目風(fēng)險(xiǎn)與企業(yè)風(fēng)險(xiǎn)不一致,,則采用項(xiàng)目本身的加權(quán)資本成本作為折現(xiàn)率;

③如果項(xiàng)目風(fēng)險(xiǎn)與企業(yè)風(fēng)險(xiǎn)一致,,則可采用企業(yè)的加權(quán)資本成本作為折現(xiàn)率,。

【鏈接】企業(yè)價(jià)值評(píng)估折現(xiàn)率的確定:教材P26

決策原則 | 對(duì)于單一方案: ①凈現(xiàn)值>0,說(shuō)明方案的實(shí)際報(bào)酬率高于所要求的的報(bào)酬率,,項(xiàng)目具有財(cái)務(wù)可行性,; ②凈現(xiàn)值<0,說(shuō)明方案的實(shí)際報(bào)酬率低于所要求的的報(bào)酬率,,項(xiàng)目不可行,; ③凈現(xiàn)值=0,說(shuō)明方案的實(shí)際報(bào)酬率等于所要求的的報(bào)酬率,,不改變股東財(cái)富,,沒必要采納。 對(duì)于多個(gè)方案: 應(yīng)選擇凈現(xiàn)值最大且大于0的方案,。 |

優(yōu)點(diǎn) | ①適用性強(qiáng),。能基本滿足項(xiàng)目年限相同的互斥投資方案的決策; ②能靈活地考慮投資風(fēng)險(xiǎn),。凈現(xiàn)值法在所設(shè)定的貼現(xiàn)率中包含投資風(fēng)險(xiǎn)報(bào)酬率要求,,就能有效地考慮投資風(fēng)險(xiǎn)。 |

缺點(diǎn) | ①所采用的貼現(xiàn)率不易確定,; ②不適宜于對(duì)投資額差別較大的獨(dú)立投資方案的比較決策,; ③凈現(xiàn)值法有時(shí)也不能對(duì)壽命期不同的互斥投資方案進(jìn)行直接決策,。 |

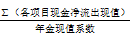

(4)年金凈流量

計(jì)算公式 | 年金凈流量=現(xiàn)金凈流量總現(xiàn)值/年金現(xiàn)值系數(shù) =現(xiàn)金凈流量總終值/年金終值系數(shù) |

決策原則 | ①年金凈流量指標(biāo)的結(jié)果大于0,說(shuō)明每年平均的現(xiàn)金流入能抵補(bǔ)現(xiàn)金流出,,投資項(xiàng)目的凈現(xiàn)值(或凈終值)大于0,,方案的報(bào)酬率大于所要求的報(bào)酬率,方案可行,。 ②在兩個(gè)以上壽命期不同的投資方案比較時(shí),,年金凈流量越大,方案越好,。 |

優(yōu)點(diǎn) | 年金凈流量法是凈現(xiàn)值法的輔助方法,,在各方案壽命期相同時(shí),實(shí)質(zhì)上就是凈現(xiàn)值法,。因此它適用于期限不同的投資方案決策 |

缺點(diǎn) | 不便于對(duì)原始投資額不相等的獨(dú)立投資方案進(jìn)行決策 |

(5)內(nèi)含報(bào)酬率法(2017年/計(jì)算題部分)

含義 | 內(nèi)含報(bào)酬率又稱內(nèi)部收益率,,是指項(xiàng)目投資實(shí)際可望達(dá)到的收益率。從計(jì)算角度分析,,內(nèi)含報(bào)酬率是使投資方案凈現(xiàn)值為0時(shí)的貼現(xiàn)率,。 |

計(jì)算公式 | 令,NPV= 求出公式中使等式成立時(shí)的r值,,就是內(nèi)含報(bào)酬率,。 式中: NCFt—第t年的現(xiàn)金凈流量;n—項(xiàng)目預(yù)計(jì)使用年限,。 【提示】計(jì)算內(nèi)含報(bào)酬率,,需用到插值法,見本書第二章 |

決策原則 | ①對(duì)于單一方案,,內(nèi)含報(bào)酬率大于基準(zhǔn)收益率時(shí),,投資項(xiàng)目具有財(cái)務(wù)可行性;內(nèi)含報(bào)酬率小于基準(zhǔn)收益率時(shí),,投資項(xiàng)目則不可行,; ②多方案比較中,選擇內(nèi)含報(bào)酬率最大且大于基準(zhǔn)收益率的投資方案,。 |

優(yōu)點(diǎn) | ①內(nèi)含報(bào)酬率反映了投資項(xiàng)目可能達(dá)到的報(bào)酬率,,易于被高層決策人員所理解; ②對(duì)于獨(dú)立投資方案的比較決策,,如果各方案原始投資額現(xiàn)值不同,,可以通過(guò)計(jì)算各方案的內(nèi)含報(bào)酬率,反映各獨(dú)立投資方案的獲利水平,。 |

缺點(diǎn) | ①計(jì)算復(fù)雜,,不易直接考慮投資風(fēng)險(xiǎn)大小; ②在互斥投資方案決策時(shí),,如果各方案的原始投資額現(xiàn)值不相等,,有時(shí)無(wú)法作出正確的決策。 |

(6)現(xiàn)值指數(shù)法

計(jì)算公式 | 現(xiàn)值指數(shù)=未來(lái)現(xiàn)金凈流量現(xiàn)值/原始投資額現(xiàn)值 |

決策原則 | ①對(duì)于單一方案,,現(xiàn)值指數(shù)大于1的方案是可取的,;否則不可取,; ②多個(gè)投資方案中,,現(xiàn)值指數(shù)大于1且最大的方案為最優(yōu)方案,。 |

優(yōu)點(diǎn) | 現(xiàn)值指數(shù)是一個(gè)相對(duì)數(shù)指標(biāo),,反映了投資效率,所以用現(xiàn)值指數(shù)指標(biāo)來(lái)評(píng)價(jià)獨(dú)立投資方案,,可以克服凈現(xiàn)值指標(biāo)不便于對(duì)原始投資額現(xiàn)值不同的獨(dú)立投資方案進(jìn)行比較和評(píng)價(jià)的缺點(diǎn),,對(duì)方案的分析評(píng)價(jià)更加合理、客觀,。 |

【小結(jié)】貼現(xiàn)法(考慮貨幣時(shí)間價(jià)值)下各指標(biāo)的比較(2016年/多選題)(2014年/多選題)(2013年/多選題)

(1)相同點(diǎn)

第一,,都考慮了資金時(shí)間的價(jià)值

第二,都考慮了項(xiàng)目計(jì)算期全部的現(xiàn)金流量

第三,,在評(píng)價(jià)單一方案可行與否的時(shí)候,,結(jié)論一致

當(dāng)凈現(xiàn)值>0時(shí),現(xiàn)值指數(shù)>1,,內(nèi)含報(bào)酬率>資金成本率

當(dāng)凈現(xiàn)值=0時(shí),,現(xiàn)值指數(shù)=1,內(nèi)含報(bào)酬率=資金成本率

當(dāng)凈現(xiàn)值<0時(shí),,現(xiàn)值指數(shù)<1,,內(nèi)含報(bào)酬率<資金成本率

(2)區(qū)別

指標(biāo) | 凈現(xiàn)值 | 年金凈流量 | 現(xiàn)值指數(shù) | 內(nèi)含報(bào)酬率 |

是否受設(shè)定貼現(xiàn)率的影響 | ? | ? | ? | ? |

能否反映項(xiàng)目投資方案本身報(bào)酬率 | ? | ? | ? | ? |

是否能對(duì)原始投資額不相等的獨(dú)立投資方案進(jìn)行決策 | ? | ? | ? | ? |

是否適合互斥投資方案投資決策 | 壽命期相同的互斥方案選優(yōu) | 互斥方案選優(yōu) | 如果各方案的原始投資額現(xiàn)值不相等,有時(shí)無(wú)法作出正確的決策 | 是否適合互斥投資方案投資決策 |

3.固定資產(chǎn)投資決策方法的應(yīng)用

項(xiàng)目 | 要點(diǎn) |

獨(dú)立投資方案的決策 | (1)獨(dú)立投資方案之間比較時(shí),,以各獨(dú)立方案的獲利程度作為評(píng)價(jià)標(biāo)準(zhǔn),,一般采用內(nèi)含報(bào)酬率法進(jìn)行比較決策。內(nèi)含報(bào)酬率指標(biāo)綜合反映了各方案的獲利程度,,在各種情況下的決策結(jié)論都是正確的,。 (2)現(xiàn)值指數(shù)指標(biāo)也反映了方案的獲利程度,除了期限不同的情況外,,其結(jié)論也是正確的,。 (3)凈現(xiàn)值指標(biāo)和年金凈流量指標(biāo),它們反映的是各方案的獲利數(shù)額,,要結(jié)合內(nèi)含報(bào)酬率指標(biāo)進(jìn)行決策,。 見教材【例5-11】P85~P86 |

互斥投資方案的決策 | 互斥決策以方案的獲利數(shù)額作為評(píng)價(jià)標(biāo)準(zhǔn),一般采用凈現(xiàn)值法和年金凈流量法進(jìn)行選優(yōu)決策。但由于凈現(xiàn)值指標(biāo)受投資項(xiàng)目壽命期的影響,,因而年金凈流量法是互斥方案最恰當(dāng)?shù)臎Q策方法,。 (1)項(xiàng)目的壽命期相等:選擇凈現(xiàn)值作為決策指標(biāo)。 (2)項(xiàng)目的壽命期不相等:采用最小公倍數(shù)法或年金凈流量法,。 【提示】互斥投資方案的選優(yōu)決策中年金凈流量全面反映了各方案的獲利數(shù)額,,是最佳的決策指標(biāo)。凈現(xiàn)值指標(biāo)在期限不同的情況下,,需按各方案最小公倍數(shù)調(diào)整計(jì)算,,在其余情形下的決策結(jié)論也是正確的。 |

固定資產(chǎn)更新決策 | 從決策性質(zhì)看,,固定資產(chǎn)更新決策屬于互斥投資方案的決策類型,。因此,固定資產(chǎn)更新決策所采用的決策方法是凈現(xiàn)值法和年金凈流量法,,一般不采用內(nèi)含報(bào)酬率法,。 |

【提示1】壽命期相同的設(shè)備重置決策

特點(diǎn) | 一般來(lái)說(shuō),用新設(shè)備來(lái)替換舊設(shè)備如果不改變企業(yè)的生產(chǎn)能力,,就不會(huì)增加企業(yè)的營(yíng)業(yè)收入,,即使有少量的殘值變價(jià)收入,也不是實(shí)質(zhì)性收入增加,。因此,,大部分以舊換新進(jìn)行的設(shè)備重置都屬于替換重置。 【提示】如果購(gòu)入的新設(shè)備性能提高,,擴(kuò)大了企業(yè)的生產(chǎn)能力,,這種設(shè)備屬于擴(kuò)建重置。 |

決策方法 | 凈現(xiàn)值法 |

決策原則 | 選擇現(xiàn)金流出總現(xiàn)值小的方案 |

【提示2】壽命期不同的設(shè)備重置決策

壽命期不同的設(shè)備重置方案,,用凈現(xiàn)值指標(biāo)可能無(wú)法得出正確決策結(jié)果,。壽命期不同的設(shè)備重置方案,在決策時(shí)有以下特點(diǎn):

(1)擴(kuò)建重置的設(shè)備更新后會(huì)引起營(yíng)業(yè)現(xiàn)金流入與流出的變動(dòng),,應(yīng)考慮年金凈流量最大的方案,。替換重置的設(shè)備更新一般不改變生產(chǎn)能力,營(yíng)業(yè)現(xiàn)金流入不會(huì)增加,,只需比較各方案的年金流出量即可,,年金流出量最小的方案最優(yōu)。

(2)替換重置方案的決策標(biāo)準(zhǔn),,是要求年金成本最低,。擴(kuò)建重置方案所增加或減少的營(yíng)業(yè)新舊流入也可以作為現(xiàn)金流出量的抵減,并據(jù)此比較各方案的年金成本,。

【提示】如果不考慮各方案的營(yíng)業(yè)現(xiàn)金流入量變動(dòng),,只比較各方案的現(xiàn)金流出量,,則把按年金凈流量原理計(jì)算的等額年金流出量稱為年金成本。

(3)設(shè)備重置方案運(yùn)用年金成本方式?jīng)Q策時(shí),,應(yīng)考慮的現(xiàn)金流量主要有:

①新舊設(shè)備目前市場(chǎng)價(jià)值,。對(duì)于新設(shè)備而言,目前市場(chǎng)價(jià)格就是新設(shè)備的購(gòu)價(jià),,即原始投資額,;對(duì)于舊設(shè)備而言,目前市場(chǎng)價(jià)值就是舊設(shè)備的重置成本或變現(xiàn)價(jià)值,。

②新舊設(shè)備殘值變價(jià)收入,。殘值變價(jià)收入應(yīng)作為現(xiàn)金流出的抵減。殘值變價(jià)收入現(xiàn)值與原始投資額的差額,,稱為投資凈額,。

③新舊設(shè)備的年?duì)I運(yùn)成本,即年付現(xiàn)成本,。如果考慮每年的營(yíng)業(yè)現(xiàn)金流入,,應(yīng)作為每年?duì)I運(yùn)成本的抵減,。

(4)年金成本在特定條件下(無(wú)所得稅因素,、每年?duì)I運(yùn)成本相等),按如下公式計(jì)算(2015年/單選題):

年金成本=

備考稅務(wù)師考試的同學(xué)們,,許多人的失敗都是因?yàn)樵谧鍪碌臅r(shí)候不徹底,,往往做到離成功只差一步的時(shí)候就終止不做了,因此與成功失之交臂,,甚是可惜,。

說(shuō)明:因考試政策、內(nèi)容不斷變化與調(diào)整,,東奧會(huì)計(jì)在線提供的以上信息僅供參考,,如有異議,請(qǐng)考生以權(quán)威部門公布的內(nèi)容為準(zhǔn),。

(注:以上內(nèi)容選自丁奎山老師《財(cái)務(wù)與會(huì)計(jì)》授課講義)

(本文為東奧會(huì)計(jì)在線原創(chuàng)文章,,僅供考生學(xué)習(xí)使用,禁止任何形式的轉(zhuǎn)載)

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)