2021年初級(jí)會(huì)計(jì)經(jīng)濟(jì)法基礎(chǔ)每日一考點(diǎn)-居民個(gè)人綜合所得的預(yù)扣預(yù)繳

一聲不響的日子換來(lái)的是一個(gè)好的轉(zhuǎn)彎。小伙伴們快和小編一起來(lái)學(xué)習(xí)初級(jí)會(huì)計(jì)考試《經(jīng)濟(jì)法基礎(chǔ)》的重點(diǎn)章節(jié)知識(shí)點(diǎn)吧,!東奧小編根據(jù)老師的講義都給大家進(jìn)行了整理,快來(lái)看看吧,!

![]() 相關(guān)推薦:初級(jí)會(huì)計(jì)考試每日攻克一考點(diǎn)匯總

相關(guān)推薦:初級(jí)會(huì)計(jì)考試每日攻克一考點(diǎn)匯總

所屬章節(jié):《經(jīng)濟(jì)法基礎(chǔ)》第五章 企業(yè)所得稅、個(gè)人所得稅法律制度

內(nèi)容來(lái)源:東奧黃潔洵老師基礎(chǔ)精講班的講義

居民個(gè)人綜合所得的預(yù)扣預(yù)繳

考點(diǎn)1.工資,、薪金所得的界定

(一)基本規(guī)定

1.工資,、薪金所得,,是指?jìng)€(gè)人因任職或者受雇取得的工資,、薪金,、獎(jiǎng)金,、年終加薪、勞動(dòng)分紅,、津貼、補(bǔ)貼以及與任職或者受雇有關(guān)的其他所得。

2.補(bǔ)貼、津貼

(1)下列項(xiàng)目不屬于工資,、薪金性質(zhì)的補(bǔ)貼,、津貼,不予征收個(gè)人所得稅:

①獨(dú)生子女補(bǔ)貼,;

②執(zhí)行公務(wù)員工資制度未納入基本工資總額的補(bǔ)貼、津貼差額和家屬成員的副食補(bǔ)貼,;

③托兒補(bǔ)助費(fèi),;

④差旅費(fèi)津貼,、誤餐補(bǔ)助。

【小口訣】“獨(dú)有公務(wù)員的兒子,,出差就餐不交個(gè)稅”,。

(2)免稅補(bǔ)貼,、津貼

按照國(guó)務(wù)院規(guī)定發(fā)給的政府特殊津貼,、院士津貼,以及國(guó)務(wù)院規(guī)定免納個(gè)人所得稅的其他補(bǔ)貼,、津貼,,免征個(gè)人所得稅。

3.免稅獎(jiǎng)金

省級(jí)人民政府,、國(guó)務(wù)院部委和中國(guó)人民解放軍軍以上單位,,以及外國(guó)組織,、國(guó)際組織頒發(fā)的科學(xué),、教育,、技術(shù)、文化,、衛(wèi)生,、體育、環(huán)境保護(hù)等方面的獎(jiǎng)金,,免征個(gè)人所得稅。

(二)特殊規(guī)定

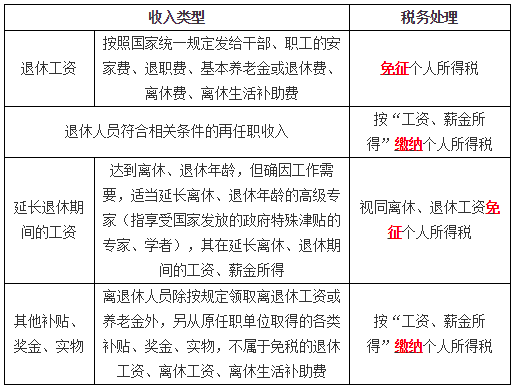

1.退休人員

2.公務(wù)交通,、通訊補(bǔ)貼收入

個(gè)人因公務(wù)用車和通訊制度改革而取得的公務(wù)用車,、通訊補(bǔ)貼收入,,扣除一定標(biāo)準(zhǔn)的公務(wù)費(fèi)用后,按照“工資,、薪金所得”計(jì)征個(gè)人所得稅。

3.保險(xiǎn)金

(1)企事業(yè)單位和個(gè)人超過(guò)規(guī)定的比例和標(biāo)準(zhǔn)繳付的基本養(yǎng)老保險(xiǎn)費(fèi),、基本醫(yī)療保險(xiǎn)費(fèi)和失業(yè)保險(xiǎn)費(fèi),,應(yīng)將超過(guò)部分并入個(gè)人當(dāng)期的工資、薪金收入,計(jì)征個(gè)人所得稅,。

(2)單位和個(gè)人分別在不超過(guò)職工本人上一年度月平均工資12%的幅度內(nèi),其實(shí)際繳存的住房公積金,,允許在個(gè)人應(yīng)納稅所得額中扣除,。單位和職工個(gè)人繳存住房公積金的月平均工資不得超過(guò)職工工作地所在設(shè)區(qū)城市上一年度職工月平均工資的3倍,,具體標(biāo)準(zhǔn)按照各地有關(guān)規(guī)定執(zhí)行,。單位和個(gè)人超過(guò)規(guī)定比例和標(biāo)準(zhǔn)繳付的住房公積金,應(yīng)將超過(guò)部分并入個(gè)人當(dāng)期的工資,、薪金收入,,計(jì)征個(gè)人所得稅。

(3)企業(yè)為員工支付各項(xiàng)免稅之外的保險(xiǎn)金,,應(yīng)在企業(yè)向保險(xiǎn)公司繳付時(shí)并入員工當(dāng)期的工資收入,,按“工資、薪金所得”計(jì)征個(gè)人所得稅,,稅款由企業(yè)負(fù)責(zé)扣繳,。

4.兼職律師

兼職律師從律師事務(wù)所取得工資、薪金性質(zhì)的所得,,律師事務(wù)所應(yīng)預(yù)扣預(yù)繳其個(gè)人所得稅,,不再減除個(gè)人所得稅法規(guī)定的費(fèi)用扣除標(biāo)準(zhǔn),以收入全額(取得分成收入的為扣除辦理案件支出費(fèi)用后的余額)直接確定適用預(yù)扣率,,計(jì)算扣繳個(gè)人所得稅,。

5.科技人員的現(xiàn)金獎(jiǎng)勵(lì)

依法批準(zhǔn)設(shè)立的非營(yíng)利性研究開(kāi)發(fā)機(jī)構(gòu)和高等學(xué)校根據(jù)《中華人民共和國(guó)促進(jìn)科技成果轉(zhuǎn)化法》規(guī)定,從職務(wù)科技成果轉(zhuǎn)化收入中給予科技人員的現(xiàn)金獎(jiǎng)勵(lì),,可減按50%計(jì)入科技人員當(dāng)月“工資,、薪金所得”,依法繳納個(gè)人所得稅,。

考點(diǎn)2.勞動(dòng)報(bào)酬所得的界定

1.勞務(wù)報(bào)酬所得,,是指?jìng)€(gè)人獨(dú)立從事非雇傭的各種勞務(wù)取得的所得,包括從事設(shè)計(jì),、裝潢,、安裝、制圖,、化驗(yàn),、測(cè)試、醫(yī)療,、法律,、會(huì)計(jì)、咨詢,、講學(xué),、翻譯、審稿,、書畫,、雕刻、影視,、錄音,、錄像,、演出、表演,、廣告,、展覽,、技術(shù)服務(wù),、介紹服務(wù)、經(jīng)紀(jì)服務(wù),、代辦服務(wù)以及其他勞務(wù)取得的所得,。

2.個(gè)人兼職取得的收入,應(yīng)按照“勞務(wù)報(bào)酬所得”繳納個(gè)人所得稅,。

3.律師以個(gè)人名義再聘請(qǐng)其他人員為其工作而支付的報(bào)酬,,應(yīng)由該律師按“勞務(wù)報(bào)酬所得”負(fù)責(zé)預(yù)扣預(yù)繳個(gè)人所得稅。

4.保險(xiǎn)營(yíng)銷員,、證券經(jīng)紀(jì)人取得的傭金收入,,屬于“勞務(wù)報(bào)酬所得”。

考點(diǎn)3.稿酬所得的界定

1.稿酬所得,,是指?jìng)€(gè)人因其作品(包括文學(xué)作品,、書畫作品、攝影作品等)以圖書,、報(bào)刊等形式出版,、發(fā)表而取得的所得。

2.遺作稿酬,,作者去世后,,財(cái)產(chǎn)繼承人取得的遺作稿酬,應(yīng)當(dāng)按照“稿酬所得”征收個(gè)人所得稅,。

考點(diǎn)4.特許權(quán)使用費(fèi)用所得的界定

1.特許權(quán)使用費(fèi)所得,,是指?jìng)€(gè)人提供專利權(quán)、商標(biāo)權(quán),、著作權(quán),、非專利技術(shù)以及其他特許權(quán)的使用權(quán)取得的所得。

2.著作權(quán)使用權(quán)的特殊規(guī)定

(1)提供著作權(quán)的使用權(quán)取得的所得,,不包括稿酬所得,。

(2)作者將自己的文字作品手稿原件或復(fù)印件公開(kāi)拍賣(競(jìng)價(jià))取得的所得,屬于提供著作權(quán)的使用權(quán)所得,,按“特許權(quán)使用費(fèi)所得”征收個(gè)人所得稅,。

(3)對(duì)于劇本作者從電影、電視劇的制作單位取得的劇本使用費(fèi),,不再區(qū)分劇本的使用方是否為其任職單位,,統(tǒng)一按“特許權(quán)使用費(fèi)所得”項(xiàng)目計(jì)征個(gè)人所得稅,。

3.個(gè)人取得專利賠償所得,應(yīng)按“特許權(quán)使用費(fèi)所得”繳納個(gè)人所得稅,。

考點(diǎn)5.居民個(gè)人工資,、薪金所得的預(yù)扣預(yù)繳

1.扣繳義務(wù)人向居民個(gè)人支付工資、薪金所得時(shí),,應(yīng)當(dāng)按照累計(jì)預(yù)扣法計(jì)算預(yù)扣稅款,,并按月辦理扣繳申報(bào)。

2.計(jì)算公式

(1)累計(jì)預(yù)扣預(yù)繳應(yīng)納稅所得額=累計(jì)收入-累計(jì)免稅收入-累計(jì)減除費(fèi)用-累計(jì)專項(xiàng)扣除-累計(jì)專項(xiàng)附加扣除-累計(jì)依法確定的其他扣除

(2)本期應(yīng)預(yù)扣預(yù)繳稅額=(累計(jì)預(yù)扣預(yù)繳應(yīng)納稅所得額×預(yù)扣率-速算扣除數(shù))-累計(jì)減免稅額-累計(jì)已預(yù)扣預(yù)繳稅額

【提示1】余額為負(fù)值時(shí),,暫不退稅,。納稅年度終了后余額仍為負(fù)值時(shí),由納稅人通過(guò)辦理綜合所得年度匯算清繳,,稅款多退少補(bǔ),。

【提示2】累計(jì)減除費(fèi)用,按照5000元/月乘以納稅人當(dāng)年截至本月在本單位的任職受雇月份數(shù)計(jì)算,。

【提示3】對(duì)一個(gè)納稅年度內(nèi)首次取得工資,、薪金所得的居民個(gè)人,扣繳義務(wù)人在預(yù)扣預(yù)繳個(gè)人所得稅時(shí),,可按照5000元/月乘以納稅人當(dāng)年截至本月月份數(shù)計(jì)算累計(jì)減除費(fèi)用,。(2021年新增)

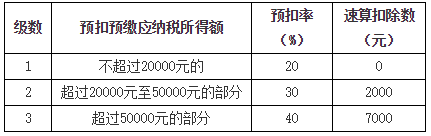

3.預(yù)扣率、速算扣除數(shù)

個(gè)人所得稅預(yù)扣率表

(居民個(gè)人工資,、薪金所得預(yù)扣預(yù)繳適用)

【案例】中國(guó)公民張某在國(guó)內(nèi)某公司任職,,每月取得工資,、薪金所得23500元,由任職單位扣繳“三險(xiǎn)一金”5280元,;張某夫婦有1個(gè)女兒正在上小學(xué),,夫妻雙方約定子女教育專項(xiàng)附加扣除由張某按扣除標(biāo)準(zhǔn)的100%扣除。已知:納稅人的子女接受全日制學(xué)歷教育的相關(guān)支出,,按照每個(gè)子女每月1000元的標(biāo)準(zhǔn)定額扣除,。已知,個(gè)人所得稅預(yù)扣率表,。

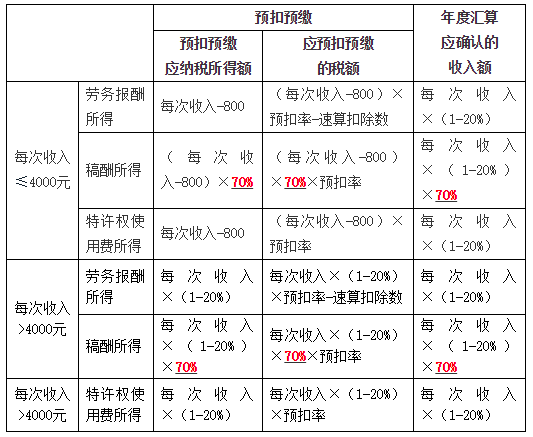

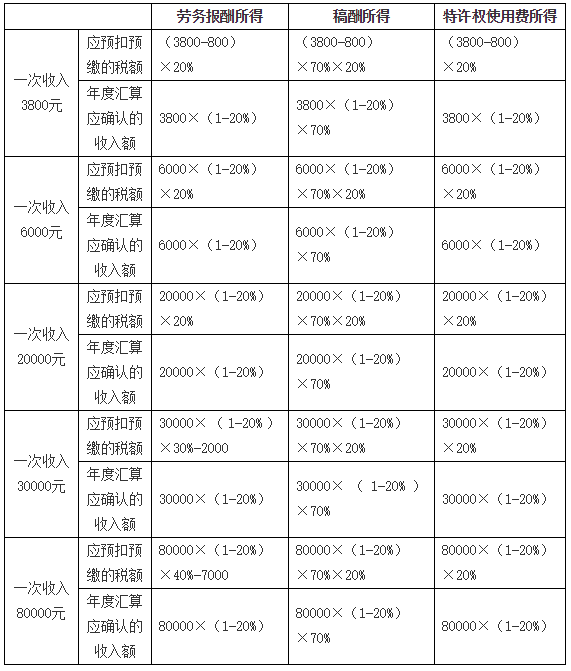

考點(diǎn)6.居民個(gè)人勞務(wù)報(bào)酬所得,、稿酬所得、特許權(quán)使用費(fèi)所得的預(yù)扣預(yù)繳

計(jì)算公式

【提示】在計(jì)算上述3個(gè)征稅項(xiàng)目的預(yù)扣預(yù)繳應(yīng)納稅所得額時(shí),,只能依照稅法規(guī)定減除800或20%的費(fèi)用,,不能減除其他支出。

2.預(yù)扣率,、速算扣除數(shù)

(1)勞務(wù)報(bào)酬所得

個(gè)人所得稅預(yù)扣率表

(居民個(gè)人勞務(wù)報(bào)酬所得預(yù)扣預(yù)繳適用)

(2)稿酬所得、特許權(quán)使用費(fèi)所得適用20%的比例預(yù)扣率,。

3.“每次”的界定

勞務(wù)報(bào)酬所得,、稿酬所得,、特許權(quán)使用費(fèi)所得,,屬于一次性收入的,以取得該項(xiàng)收入為一次,;屬于同一項(xiàng)目連續(xù)性收入的,,以一個(gè)月內(nèi)取得的收入為一次。

【案例1】(1)某大學(xué)教授受邀為甲公司職工講授國(guó)學(xué)課一次,,取得報(bào)酬15000元,,由于講授單獨(dú)的一次課程,屬于一次性收入,,以該15000元為一次按勞務(wù)報(bào)酬所得計(jì)稅,;

(2)該大學(xué)教授受邀為乙公司長(zhǎng)期講授國(guó)學(xué)課,每月2次,,合同期限3年,,每次課報(bào)酬10000元,則由于同一課程連續(xù)講授,,以1個(gè)月內(nèi)取得的課酬(10000×2)為一次按勞務(wù)報(bào)酬所得計(jì)稅,。

【案例2】

相關(guān)習(xí)題練習(xí)

【例題1?單選題】根據(jù)個(gè)人所得稅法律制度的規(guī)定,,下列各項(xiàng)中,,不屬于工資、薪金性質(zhì)的補(bǔ)貼,、津貼的是( ),。

A.工齡補(bǔ)貼

B.加班補(bǔ)貼

C.差旅費(fèi)津貼

D.崗位津貼

【答案】C

【例題2?多選題】根據(jù)個(gè)人所得稅法律制度的規(guī)定,個(gè)人取得的下列收入中,,應(yīng)按照“勞務(wù)報(bào)酬所得”計(jì)繳個(gè)人所得稅的有( ),。

A.某職員取得的本單位優(yōu)秀員工獎(jiǎng)金

B.某高校教師從任職學(xué)校領(lǐng)取的工資

C.某工程師從非雇傭企業(yè)取得的咨詢收入

D.某經(jīng)濟(jì)學(xué)家從非雇傭企業(yè)取得的講學(xué)收入

【答案】CD

【解析】對(duì)于工資薪金所得和勞務(wù)報(bào)酬所得的區(qū)分,,屬于雇傭關(guān)系的為工資薪金所得(選項(xiàng)A和選項(xiàng)B),屬于非雇傭關(guān)系的為勞務(wù)報(bào)酬所得(選項(xiàng)C和選項(xiàng)D),。

【例題3?單選題】大學(xué)教授張某取得的下列收入中,,應(yīng)按“稿酬所得”計(jì)繳個(gè)人所得稅的是( )。

A.作品參展收入

B.出版書畫作品收入

C.學(xué)術(shù)報(bào)告收入

D.審稿收入

【答案】B

【解析】選項(xiàng)ACD均與“出版,、發(fā)表”無(wú)關(guān),,應(yīng)按“勞務(wù)報(bào)酬所得”計(jì)征個(gè)人所得稅。

【例題4?單選題】根據(jù)個(gè)人所得稅法律制度的規(guī)定,,下列各項(xiàng)中,,不屬于特許權(quán)使用費(fèi)所得的是( )。

A.提供著作權(quán)的使用權(quán)取得的所得

B.提供專利權(quán)的使用權(quán)取得的所得

C.提供房屋使用權(quán)取得的所得

D.提供商標(biāo)權(quán)的使用權(quán)取得的所得

【答案】C

【解析】選項(xiàng)C:屬于財(cái)產(chǎn)租賃所得,。

【例題5?單選題】中國(guó)公民張某2020年1月取得工資12000元,,繳納基本養(yǎng)老保險(xiǎn)費(fèi)、基本醫(yī)療保險(xiǎn)費(fèi),、失業(yè)保險(xiǎn)費(fèi),、住房公積金2000元,支付首套住房貸款本息2800元,。已知,,工資、薪金所得個(gè)人所得稅預(yù)扣率為3%,,減除費(fèi)用為5000元/月,,住房貸款利息專項(xiàng)附加扣除標(biāo)準(zhǔn)為1000元/月,由張某按扣除標(biāo)準(zhǔn)的100%扣除,。計(jì)算張某當(dāng)月工資應(yīng)預(yù)扣預(yù)繳個(gè)人所得稅稅額的下列算式中,,正確的是( )。

A.(12000-5000-2000-1000)×3%

B.(12000-5000-2000-2800)×3%

C.(12000-5000-2000)×3%

D.(12000-2800)×3%

【答案】A

【解析】(1)住房貸款利息專項(xiàng)附加扣除按法定標(biāo)準(zhǔn)(1000元/月)扣除,,而非按實(shí)際發(fā)生額(2800元)扣除,,排除選項(xiàng)BD;(2)選項(xiàng)C沒(méi)有考慮住房貸款利息專項(xiàng)附加扣除,,排除,。

【例題6?單選題】中國(guó)公民李某2020年10月提供咨詢服務(wù),取得勞務(wù)報(bào)酬8200元,,支付交通費(fèi)200元,。已知,勞務(wù)報(bào)酬所得個(gè)人所得稅預(yù)扣率為20%,;每次收入4000元以上的,,減除費(fèi)用按20%計(jì)算。計(jì)算李某當(dāng)月該筆勞務(wù)報(bào)酬應(yīng)預(yù)扣預(yù)繳個(gè)人所得稅稅額的下列算式中,正確的是( ),。

A.(8200-200)×20%

B.8200×20%

C.8200×(1-20%)×20%

D.(8200-200)×(1-20%)×20%

【答案】C

【解析】(1)勞務(wù)報(bào)酬所得在預(yù)扣預(yù)繳時(shí),,減除費(fèi)用實(shí)行定額和定率相結(jié)合的模式,每次收入4000元以下的定額減除800元,,每次收入4000元以上的定率減除20%,,其他支出(例如交通費(fèi)200元)不得減除,排除選項(xiàng)AD,;(2)選項(xiàng)B沒(méi)有考慮定率減除20%,,錯(cuò)誤。

說(shuō)明:本文為東奧會(huì)計(jì)在線原創(chuàng)文章,,以上專業(yè)知識(shí)內(nèi)容來(lái)自東奧名師講義,,僅供考生學(xué)習(xí)使用,禁止任何形式的轉(zhuǎn)載,。

以上就是初級(jí)會(huì)計(jì)考試《經(jīng)濟(jì)法基礎(chǔ)》科目第五章企業(yè)所得稅,、個(gè)人所得稅法律制度中居民個(gè)人綜合所得的預(yù)扣預(yù)繳的考點(diǎn)解析,小伙伴們都清楚了嗎,?船到橋頭自然直,,你只管努力。

精選推薦

報(bào)考咨詢中心 資深財(cái)會(huì)老師為考生解決報(bào)名備考相關(guān)問(wèn)題 立即提問(wèn)

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)