所得稅費用_2025年《初級會計實務》預習考點搶先學

2025年初級會計備考已開始,還沒有開始預習的小伙伴們要抓緊時間嘍,!以下是《初級會計實務》所得稅費用預習考點,,快來學習吧,!

所得稅費用

考頻|★★ 歷年|單選,、判斷

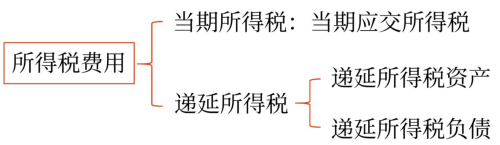

企業(yè)的所得稅費用包括當期所得稅和遞延所得稅兩部分,。

(一)應交所得稅

應交所得稅是指企業(yè)按照企業(yè)所得稅法規(guī)定計算確定的針對當期發(fā)生的交易和事項,應交納給稅務部門的所得稅金額,,即當期應交所得稅,。

應交所得稅額=應納稅所得額×適用稅率

應納稅所得額=稅前會計利潤+納稅調(diào)整增加額-納稅調(diào)整減少額

點撥

應納稅所得額是在企業(yè)稅前會計利潤(即利潤總額)的基礎上調(diào)整確定的。

| 項目 | 范圍 | 舉例 |

納稅調(diào)整 增加額 | 企業(yè)所得稅法規(guī)定允許扣除項目中,,企業(yè)已計入當期費用但超過稅法規(guī)定扣除標準的金額 | 如超過企業(yè)所得稅法規(guī)定標準的職工福利費,、工會經(jīng)費、職工教育經(jīng)費,、業(yè)務招待費,、公益性捐贈支出、廣告費和業(yè)務宣傳費等 |

| 企業(yè)已計入當期損失但企業(yè)所得稅法規(guī)定不允許扣除項目的金額 | 如稅收滯納金,、罰金,、罰款等(不包括合同違約金) | |

納稅調(diào)整 減少額 | 企業(yè)所得稅法規(guī)定允許彌補的虧損和準予免稅的項目 | 如前5年內(nèi)未彌補虧損,國債利息收入,,符合條件的居民企業(yè)之間的股息,、紅利等權(quán)益性投資收益等 |

(二)暫時性差異及遞延所得稅(2024年新增)

1.暫時性差異

暫時性差異是指資產(chǎn)、負債的賬面價值與其計稅基礎不同產(chǎn)生的差異,,該差異的存在將影響未來期間的應納稅所得額。

| 項目 | 具體內(nèi)容 |

| 資產(chǎn)的計稅基礎 | 是指企業(yè)收回資產(chǎn)賬面價值的過程中,,計算應納稅所得額時按照稅法規(guī)定可以自應稅經(jīng)濟利益中抵扣的金額,,即某一項資產(chǎn)在未來期間計稅時可以稅前扣除的金額 |

| 負債的計稅基礎 | 是指負債的賬面價值減去未來期間計算應納稅所得額時按照稅法規(guī)定可予抵扣的金額(賬面價值-未來可抵扣金額) |

按照暫時性差異對未來期間應納稅所得額的不同影響,,分為應納稅暫時性差異和可抵扣暫時性差異。

小新點

資產(chǎn):賬面大,,應納稅;計稅大,,可抵扣。負債相反,。

| 類型 | 情形 | 會計處理 |

應納稅暫時 性差異 | ①資產(chǎn):賬面價值>計稅基礎 ②負債:賬面價值<計稅基礎 | 應納稅暫時性差異在未來期間轉(zhuǎn)回時,,會增加轉(zhuǎn)回期間的應納稅所得額和相應的應交所得稅,從而導致經(jīng)濟利益流出企業(yè),,因而在其發(fā)生當期,,一般情況下應確認相關(guān)的遞延所得稅負債 |

可抵扣暫時 性差異 | ①資產(chǎn):賬面價值<計稅基礎 ②負債:賬面價值>計稅基礎 | 可抵扣暫時性差異在未來期間轉(zhuǎn)回時,會減少轉(zhuǎn)回期間的應納稅所得額和相應的應交所得稅,,因而在其產(chǎn)生當期,,符合確認條件時,應確認相關(guān)的遞延所得稅資產(chǎn) |

2.遞延所得稅

遞延所得稅是指按照會計準則規(guī)定應予確認的遞延所得稅資產(chǎn)和遞延所得稅負債在會計期末應有的金額相對于原已確認金額之間的差額,,即遞延所得稅資產(chǎn)和遞延所得稅負債的當期發(fā)生額,,但不包括計入所有者權(quán)益的交易或事項的所得稅影響。

遞延所得稅=(遞延所得稅負債的期末余額-遞延所得稅負債的期初余額)-(遞延所得稅資產(chǎn)的期末余額-遞延所得稅資產(chǎn)的期初余額)

(三)所得稅費用

1.計算

根據(jù)企業(yè)會計準則的規(guī)定,,企業(yè)計算確定的當期所得稅和遞延所得稅之和,,即為應從當期利潤總額中扣除的所得稅費用。

所得稅費用=當期所得稅+遞延所得稅

2.科目設置

“所得稅費用”科目:借方登記確認的所得稅費用,,貸方登記所得稅費用的結(jié)轉(zhuǎn)情況,。期末,應將“所得稅費用”科目的余額轉(zhuǎn)入“本年利潤”科目,,結(jié)轉(zhuǎn)后,,“所得稅費用”科目應無余額。

3.賬務處理

| 情形 | 賬務處理 | |

確認所得稅 費用 | 當期所得稅 | 借:所得稅費用 貸:應交稅費——應交所得稅 |

| 遞延所得稅 | 借:所得稅費用 貸:遞延所得稅負債[或相反] 借:遞延所得稅資產(chǎn)[或相反] 貸:所得稅費用 | |

| 期末結(jié)轉(zhuǎn) | 借:本年利潤 貸:所得稅費用 | |

點撥

遞延所得稅負債是負債類科目,,借減貸加,。

遞延所得稅資產(chǎn)是資產(chǎn)類科目,借加貸減,。

以上內(nèi)容選自馬小新老師24年《初級會計實務》精講基礎班授課講義

(本文為東奧會計在線原創(chuàng)文章,,僅供考生學習使用,禁止任何形式的轉(zhuǎn)載)

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號