2018年注會《稅法》預(yù)習(xí)考點:非正常損失所對應(yīng)的進項稅

2017注冊會計師考試已經(jīng)結(jié)束,,這也說明了2018年預(yù)習(xí)階段備考已經(jīng)開始,,目前報名時間尚未公布,,但是為了以后的學(xué)習(xí)更加輕松,大家也應(yīng)該在預(yù)習(xí)階段抓緊時間備考,,東奧小編為大家整理CPA稅法考點,,一起來學(xué)2018注會《稅法》預(yù)習(xí)考點:非正常損失所對應(yīng)的進項稅。

【內(nèi)容導(dǎo)航】

一,、非正常損失所對應(yīng)的進項稅

二,、特殊政策規(guī)定不得抵扣的進項稅

【所屬章節(jié)】

本知識點屬于《稅法》科目第二章增值稅法的內(nèi)容

【知識點】非正常損失所對應(yīng)的進項稅、特殊政策規(guī)定不得抵扣的進項稅

一,、非正常損失所對應(yīng)的進項稅,,具體包括:

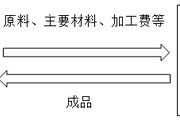

(1)非正常損失的購進貨物,以及相關(guān)的加工修理修配勞務(wù)和交通運輸服務(wù),。

(2)非正常損失的在產(chǎn)品,、產(chǎn)成品所耗用的購進貨物(不包括固定資產(chǎn))、加工修理修配勞務(wù)和交通運輸服務(wù),。

(3)非正常損失的不動產(chǎn),,以及該不動產(chǎn)所耗用的購進貨物、設(shè)計服務(wù)和建筑服務(wù),。

(4)非正常損失的不動產(chǎn)在建工程所耗用的購進貨物,、設(shè)計服務(wù)和建筑服務(wù)。納稅人新建,、改建,、擴建、修繕,、裝飾不動產(chǎn),,均屬于不動產(chǎn)在建工程。

上述4項所說的非正常損失,,是指因管理不善造成貨物被盜,、丟失、霉爛變質(zhì),,以及因違反法律法規(guī)造成貨物或者不動產(chǎn)被依法沒收,、銷毀、拆除的情形,。

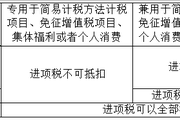

【相關(guān)鏈接】已抵扣進項稅額的不動產(chǎn),,發(fā)生非正常損失,或者改變用途,,專用于簡易計稅方法計稅項目,、免征增值稅項目、集體福利或者個人消費的,,按照下列公式計算不得抵扣的進項稅額:

不得抵扣的進項稅額=(已抵扣進項稅額+待抵扣進項稅額)×不動產(chǎn)凈值率

不動產(chǎn)凈值率=(不動產(chǎn)凈值÷不動產(chǎn)原值)×100%

不得抵扣的進項稅額小于或等于該不動產(chǎn)已抵扣進項稅額的,,應(yīng)于該不動產(chǎn)改變用途的當期,將不得抵扣的進項稅額從進項稅額中扣減,。

不得抵扣的進項稅額大于該不動產(chǎn)已抵扣進項稅額的,,應(yīng)于該不動產(chǎn)改變用途的當期,,將已抵扣進項稅額從進項稅額中扣減,并從該不動產(chǎn)待抵扣進項稅額中扣減不得抵扣進項稅額與已抵扣進項稅額的差額,。

不動產(chǎn)在建工程發(fā)生非正常損失的,,其所耗用的購進貨物、設(shè)計服務(wù)和建筑服務(wù)已抵扣的進項稅額應(yīng)于當期全部轉(zhuǎn)出;其待抵扣進項稅額不得抵扣,。

【注意辨析】不動產(chǎn),、不動產(chǎn)在建工程發(fā)生非正常損失進項稅處理規(guī)則的差異

| 損失標的 | 進項稅處理規(guī)則 |

| 不動產(chǎn)在建工程 | 所耗用的購進貨物、設(shè)計服務(wù)和建筑服務(wù)已抵扣的進項稅額應(yīng)于當期全部轉(zhuǎn)出,;其待抵扣進項稅額不得抵扣 |

| 使用中的不動產(chǎn) | 用不動產(chǎn)凈值率計算不得抵扣的進項稅: 不得抵扣的進項稅額=(已抵扣進項稅額+待抵扣進項稅額)×不動產(chǎn)凈值率 |

二,、特殊政策規(guī)定不得抵扣的進項稅

(1)購進的旅客運輸服務(wù)、貸款服務(wù),、餐飲服務(wù),、居民日常服務(wù)和娛樂服務(wù)。

(2)財政部和國家稅務(wù)總局規(guī)定的其他情形,。

納稅人接受貸款服務(wù)向貸款方支付的與該筆貸款直接相關(guān)的投融資顧問費,、手續(xù)費、咨詢費等費用,,其進項稅額不得從銷項稅額中抵扣,。

【歸納與解釋1】納稅人不得從銷項稅額中抵扣的進項稅分為三大類:

第一類——業(yè)務(wù)不該抵。稅收法規(guī)和規(guī)章對納稅人的一些業(yè)務(wù)活動或經(jīng)營行為作出了不得抵扣進項稅的規(guī)定,,前述內(nèi)容著重體現(xiàn)了這一類的要求,。這部分政策規(guī)定是考試及現(xiàn)實中都需要重點把握的內(nèi)容。

第二類——憑證不合規(guī),。取得的扣稅憑證不符合法律,、行政法規(guī)或者國務(wù)院稅務(wù)主管部門有關(guān)規(guī)定的,其進項稅額不得從銷項稅額中抵扣,。

第三類——資格不具備,。有下列情形之一者,應(yīng)當按照銷售額和增值稅稅率計算應(yīng)納稅額,,不得抵扣進項稅額,,也不得使用增值稅專用發(fā)票:

①一般納稅人會計核算不健全,,或者不能夠提供準確稅務(wù)資料的,。

②應(yīng)當辦理一般納稅人資格登記而未辦理的,。

【歸納與解釋2】對增值稅不可抵扣進項稅額的規(guī)則的理解:

一是購進貨物、接受應(yīng)稅勞務(wù)及發(fā)生應(yīng)稅行為之后,,增值稅鏈條中斷的,,不得抵扣進項稅額,。如用于免稅項目的購進貨物或應(yīng)稅勞務(wù)和應(yīng)稅行為、非正常損失的購進貨物及相關(guān)的應(yīng)稅勞務(wù)和應(yīng)稅行為,、用于個人消費的購進貨物或者應(yīng)稅勞務(wù)和應(yīng)稅行為等,,增值稅鏈條中斷,不可能再有銷售環(huán)節(jié)的銷項稅額出現(xiàn),。

二是采用簡易征稅方法計算增值稅,,適用了低于正常稅率的征收率,該征收率是結(jié)合增值稅多檔稅率的貨物或應(yīng)稅勞務(wù)和應(yīng)稅行為的稅收負擔水平而設(shè)計的,,其稅收負擔與一般納稅人基本一致,,因此不能再抵扣進項稅額。

三是增值稅扣稅憑證不符合規(guī)定的,,不能抵扣進項稅額,。這是增值稅以票管稅的要求的體現(xiàn)。上述不可抵扣進項稅額的主要法理就是基于這三點,。

【相關(guān)鏈接】考生對比貨物來源區(qū)分兩類情況:一類是屬于視同銷售計算銷項稅額,,可相應(yīng)抵扣其符合規(guī)定的進項稅額。另一類是不可抵扣進項稅額,,不計算銷項稅額,。這兩類情況是考試必考的內(nèi)容,考生要注意掌握和區(qū)分:

| 貨物來源 | 貨物去向 | |

| 集體福利,、個人消費,、非應(yīng)稅項目(所有權(quán)未發(fā)生變化) | 投資、分紅,、無償贈送 (所有權(quán)發(fā)生變化) | |

| 購入 | 不視同銷售不計銷項(不可抵進項) | 視同銷售計銷項 (可抵進項) |

| 自產(chǎn)或委托加工 | 視同銷售計銷項(可抵進項) | |

知識點當然離不開習(xí)題的鞏固,,更多注會練習(xí)題等你來!

注冊會計師導(dǎo)航

-

考試資訊

-

考試資料

考試資料 | 會計 | 審計 | 稅法 | 經(jīng)濟法 | 財管 | 戰(zhàn)略 | 考試經(jīng)驗 | 考試大綱 | 免費答疑

-

輔導(dǎo)課程

-

考試題庫

-

互動交流

-

東奧書店

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號