2017《涉稅服務實務》基礎考點:稅收籌劃

2017年稅務師備考如火如荼地開展,,東奧小編每天為您提供2017稅務師《涉稅服務實務》基礎知識點:稅收籌劃,,希望大家能夠取得好成績!

【內容導航】

一,、稅收籌劃的概念及特點

二、稅收籌劃的基本方法

【所屬章節(jié)】

本知識點屬于《涉稅服務實務》第十三章58講

【知識點】稅收籌劃

一,、稅收籌劃的概念及特點

在稅法規(guī)定的范圍內,通過對經營,、投資、理財活動的事先籌劃和安排,,盡可能地取得“節(jié)稅”的稅收利益。

【提示】籌劃必須做到:合法性,、籌劃性和目的性。

二,、稅收籌劃的基本方法

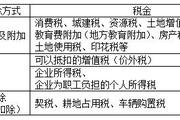

1.不予征稅方法

2.減免稅方法

3.稅率差異方法

4.分割方法

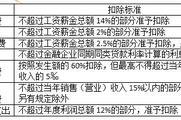

5.扣除方法

6.抵免方法

7.延期納稅方法

8.退稅方法

【例題1·單選題】甲公司董事會決定新建一條生產線,在與稅務師進行溝通中希望稅務師能夠在稅法規(guī)定的范圍內提出稅收籌劃建議,。稅務師提議甲公司在進行生產線建造的過程中能夠購入相關目錄中的安全生產設備,則稅務師的籌劃建議屬于( ),。

A.減免稅方法

B.抵免方法

C.分割方法

D.不予征稅方法

【答案】B

【例題2·單選題】甲公司的稅務顧問李老師向甲公司建議將其子公司(運輸公司)設立在西部地區(qū),,則該方案屬于( )納稅籌劃,。

A.減免稅方法

B.延期納稅方法

C.扣除方法

D.分割方法

【答案】A

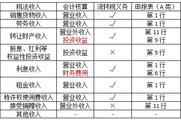

【例題3】甲公司2010年對乙公司進行投資占乙公司有表決權股份的50%,,初始投資1000萬元。2016年2月甲公司擬結束經營,,并將其所占的股份全部轉讓給丙公司,,雙方商定的價格為2000萬元,。截止2016年2月乙公司凈資產為4500萬元,,其中累計未分配利潤和盈余公積為500萬元,。

甲公司結束投資有兩種方案:

1.進行股權轉讓,。

2.先分配,,再轉讓。

【解析】

方案一:

股權轉讓所得=2000-1000=1000(萬元),,應繳納的企業(yè)所得稅=1000×25%=250(萬元),。

方案二:

運用了分割法和減免稅法,將轉讓價款分為250萬元的分紅和1750萬元的股權轉讓收入,。

投資分紅滿足條件可以免稅,股權轉讓所得=1750-1000=750(萬元),,應繳納企業(yè)所得稅=750×25%=187.5(萬元)。所以應選擇方案二,。

相信天道酬勤,一分耕耘一分收獲,,更多干貨盡在稅務師《涉稅服務實務》基礎知識點,小編預祝您早日成功!

(本文是東奧會計在線原創(chuàng)文章,,轉載請注明來自東奧會計在線)

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號