2017《財務(wù)與會計》基礎(chǔ)考點:證券的估價模型

3.決策原則

當股票價值高于股票市價(購買價格),,可以購買。

【例題·單選題】現(xiàn)有兩只股票,,A股票的市價為15元,,B股票的市價為7元,某投資人經(jīng)過測算得出A股票的價值為12元,,B股票的價值為8元,,則下列表達正確的有( )。

A.股票A比股票B值得投資

B.股票B和股票A均不值得投資

C.應(yīng)投資A股票

D.應(yīng)投資B股票

【答案】D

【解析】A股票價值低于股票市價,,不值得投資,。B股票價值高于股票市價,,值得投資,。

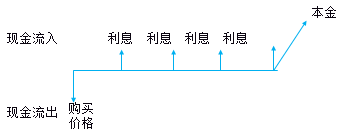

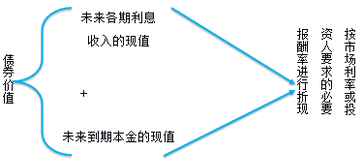

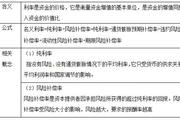

(二)債券估價模型——債券價值的確定

1.債券價值含義(債券本身的內(nèi)在價值)

未來的現(xiàn)金流入的現(xiàn)值

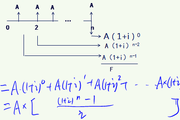

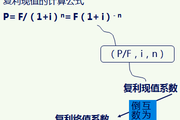

2.計算

(1)分期等額付息的債券估價模型

【教材例題5-16】某公司投資購入一種債券,該債券的面值為1000元,,票面利率為8%,,每年年末付息一次,期限為10年,。若市場利率為10%,,則該債券的價值為多少?若市場利率為6%,,則該債券的價值又為多少?

【答案】

根據(jù)債券估價模型,該債券的價值為:

(1)當市場利率為10%時:

P=I×(P/A,,k,,n)+A×(P/F,k,,n)

=1000×8%×(P/A,,10%,10)+1000×(P/F,,10%,,10)

=80×6.1446+1000×0.3855=877.1(元)

(2)當市場利率為6%時:

P=I×(P/A,k,,n)+A×(P/F,,k,n)

=1000×8%×(P/A,,6%,,10)+1000×(P/F,6%,,10)

=80×7.3601+1000×0.5584=1147.2(元)

【結(jié)論】市場利率與債券價值反向變動,。

(1)當市場利率高于票面利率時,債券價值低于債券票面價格;

(2)當市場利率低于票面利率時,,債券價值高于債券票面價格;

(3)當市場利率等于票面利率時,,債券價值等于債券票面價格。

【提示】

若年內(nèi)付息多次,,年數(shù)變期數(shù),,年利率變期利率。

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號