2017中級會計職稱《財務管理》高頻考點:年金凈流量

2017中級會計職稱考試基礎階段備考正在緊張而忙碌的進行當中,東奧小編每天為大家整理中級財務管理考點,,幫助大家夯實基礎,,輕松過關(guān)!

年金凈流量(ANCF)

(一)含義

項目期間內(nèi)全部現(xiàn)金凈流量總額的總現(xiàn)值或總終值折算為等額年金的平均現(xiàn)金凈流量,稱為年金凈流量(Annual NCF),。

(二)計算公式

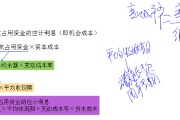

年金凈流量=現(xiàn)金流量總現(xiàn)值/年金現(xiàn)值系數(shù)=現(xiàn)金流量總終值/年金終值系數(shù)

【提示】年金凈流量=凈現(xiàn)值/年金現(xiàn)值系數(shù)

(三)決策原則

1.年金凈流量指標的結(jié)果大于零,,方案可行。

2.在兩個以上壽命期不同的投資方案比較時,,年金凈現(xiàn)金流量越大,,方案越好。

【教材例6-4】甲,、乙兩個投資方案,,甲方案需一次性投資10000元,,可用8年,殘值2000元,,每年取得稅后營業(yè)利潤3500元,,乙方案需一次性投資10000元,可用5年,,無殘值,,第一年獲利3000元,以后每年遞增10%,,如果資本成本率為10%,,應采用哪種方案?

【答案】

兩項目使用年限不同,凈現(xiàn)值是不可比的,,應考慮它們的年金凈流量,。由于:

甲方案每年NCF=3500+(10000-2000)/8=4500(元)

乙方案營業(yè)期各年NCF:

第一年=3000+10000/5=5000(元)

第二年=3000×(1+10%)+10000/5=5300(元)

第三年=3000×(1+10%)2+10000/5=5630(元)

第四年=3000×(1+10%)3+10000/5=5993(元)

第五年=3000×(1+10%)4+10000/5=6392.30(元)

甲方案凈現(xiàn)值=4500×5.335+2000×0.467-10000=14941.50(元)

乙方案凈現(xiàn)值=5000×0.909+5300×0.826+5630×0.751+5993×0.683+6392.3×0.621-10000=11213.77(元)

甲方案年金凈流量=14941.50/(P/A,10%,,8)=2801(元)

乙方案年金凈流量=11213.77/(P/A,,10%,5)=2958(元)

因此,,乙方案優(yōu)于甲方案,。

(四)優(yōu)缺點

1.優(yōu)點:

適用于期限不同的投資方案決策(與凈現(xiàn)值的區(qū)別)。

2.缺點:

所采用的貼現(xiàn)率不易確定,、不便于對原始投資額不相等的獨立投資方案進行決策(與凈現(xiàn)值一樣),。

【提示】屬于凈現(xiàn)值法的輔助方法,在各方案壽命期相同時,,實質(zhì)上就是凈現(xiàn)值法,。

【例題·綜合題】乙公司現(xiàn)有生產(chǎn)線已滿負荷運轉(zhuǎn),鑒于其產(chǎn)品在市場上供不應求,,公司準備購置一條生產(chǎn)線,,公司及生產(chǎn)線的相關(guān)資料如下:

資料一:乙公司生產(chǎn)線的購置有兩個方案可供選擇;A方案生產(chǎn)線的購買成本為7200萬元,預計使用6年,,采用直線法計提折舊,,預計凈殘值率為10%,生產(chǎn)線投產(chǎn)時需要投入營運資金1200萬元,,以滿足日常經(jīng)營活動需要,,生產(chǎn)線運營期滿時墊支的營運資金全部收回,生產(chǎn)線投入使用后,,預計每年新增銷售收入11880萬元,,每年新增付現(xiàn)成本8800萬元,假定生產(chǎn)線購入后可立即投入使用,。

B方案生產(chǎn)線的購買成本為200萬元,,預計使用8年,,當設定貼現(xiàn)率為12%時凈現(xiàn)值為3228.94萬元。

資料二:乙公司適用的企業(yè)所得稅稅率為25%,,不考慮其他相關(guān)稅金,,公司要求的最低投資報酬率為12%,,部分時間價值系數(shù)如表5所示:

表5 貨幣時間價值系數(shù)表

年度(n) | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

(P/F,,12%,n) | 0.8929 | 0.7972 | 0.7118 | 0.6355 | 0.5674 | 0.5066 | 0.4523 | 0.4039 |

(P/A,,12%,,n) | 0.8929 | 1.6901 | 2.4018 | 3.0373 | 3.6048 | 4.1114 | 4.5638 | 4.9676 |

資料三:乙公司目前資本結(jié)構(gòu)(按市場價值計算)為:總資本40000萬元,其中債務資本16000萬元(市場價值等于其賬面價值,,平均年利率為8%),普通股股本24000萬元(市價6元/股,,4000萬股),,公司今年的每股股利(D0)為0.3元,預計股利年增長率為10%.且未來股利政策保持不變,。

資料四:乙公司投資所需資金7200萬元需要從外部籌措,,有兩種方案可供選擇;方案一為全部增發(fā)普通股,增發(fā)價格為6元/股,。方案二為全部發(fā)行債券,,債券年利率為10%,按年支付利息,,到期一次性歸還本金,。假設不考慮籌資過程中發(fā)生的籌資費用。乙公司預期的年息稅前利潤為4500萬元,。

要求:

(1)根據(jù)資料一和資料二,,計算A方案的下列指標:

①投資期現(xiàn)金凈流量;②年折舊額;③生產(chǎn)線投入使用后第1~5年每年的營業(yè)現(xiàn)金凈流量;④生產(chǎn)線投入使用后第6年的現(xiàn)金凈流量;⑤凈現(xiàn)值,。(前面講)

(2)分別計算A,、B方案的年金凈流量,據(jù)以判斷乙公司應選擇哪個方案,,并說明理由,。

(3)根據(jù)資料二,資料三和資料四:

?、儆嬎惴桨敢缓头桨付拿抗墒找鏌o差別點(以息稅前利潤表示);②計算每股收益無差別點的每股收益;③運用每股收益分析法判斷乙公司應選擇哪一種籌資方案,,并說明理由。(前已講)

(4)假定乙公司按方案二進行籌資,,根據(jù)資料二,、資料三和資料四計算:

?、僖夜酒胀ü傻馁Y本成本;②籌資后乙公司的加權(quán)平均資本成本。

【答案】

(1)①投資期現(xiàn)金凈流量NCF0=-(7200+1200)=-8400(萬元)

?、谀暾叟f額=7200×(1-10%)/6=1080(萬元)

?、凵a(chǎn)線投入使用后第1~5年每年的營業(yè)現(xiàn)金凈流量NCF1~5=(11880-8800)×(1-25%)+1080×25%=2580(萬元)

④生產(chǎn)線投入使用后第6年的現(xiàn)金凈流量NCF6=2580+1200+7200×10%=4500(萬元)

?、輧衄F(xiàn)值=-8400+2580×(P/A,,12%,5)+4500×(P/F,,12%,,6)=-8400+2580×3.6048+4500×0.5066=3180.08(萬元)

(2)A方案的年金凈流量=3180.08/(P/A,12%,,6)=3180.08/4.1114=773.48(萬元)

B方案的年金凈流量=3228.94/(P/A,,12%,8)=3228.94/4.9676=650(萬元)

由于A方案的年金凈流量大于B方案的年金凈流量,因此乙公司應選擇A方案。

中級會計職稱備考基礎階段,,時間緊,任務重,,查看中級基礎階段備考經(jīng)驗,高效備考,,輕松過關(guān)!

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號