2017稅務師《財務與會計》知識點:遞延所得稅資產(chǎn)的確認與計量

2017年稅務師考試報名已經(jīng)如火如荼的展開,,接下里就是基礎階段的備考了,考生們要養(yǎng)成良好的學習習慣,,東奧小編每天為您提供2017年稅務師《財務與會計》知識點,,讓您保持良好學習狀態(tài),,TA考生成為東奧學員后可以查看全部知識點內(nèi)容,。

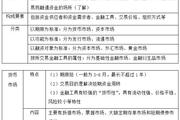

遞延所得稅資產(chǎn)的確認與計量

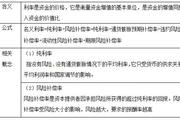

(一)遞延所得稅資產(chǎn)的確認

遞延所得稅資產(chǎn)產(chǎn)生于可抵扣暫時性差異,。資產(chǎn),、負債的帳面價值與其計稅基礎不同產(chǎn)生可抵扣暫時性差異的,,在估計未來期間能夠取得足夠的應納稅所得額用以利用該可抵扣暫時性差異時,,應當以很可能取得用來抵扣可抵扣暫時性差異的應納稅所得額為限,確認相關的遞延所得稅資產(chǎn),。

有關交易或事項發(fā)生時,,對稅前會計利潤或是應納稅所得額產(chǎn)生影響的,所確認的遞延所得稅資產(chǎn)應作為利潤表中所得稅費用的調(diào)整,;有關的可抵扣暫時性差異產(chǎn)生于直接計入所有者權益的交易或事項的,,確認的遞延所得稅資產(chǎn)也應計入所有者權益;企業(yè)合并中取得的有關資產(chǎn)、負債產(chǎn)生的可抵扣暫時性差異,,其所得稅影響應相應調(diào)整合井中確認的商譽或是應計入合并當期損益的金額,。

在可抵扣暫時性差異轉(zhuǎn)回的未來期間內(nèi),企業(yè)無法產(chǎn)生足夠的應納稅所得額用以利用可抵扣暫時性差異的影響,,使得與可抵扣暫時性差異相關的經(jīng)濟利益無法實現(xiàn)的,,則不應確認遞延所得稅資產(chǎn);企業(yè)有明確的證據(jù)表明其于可抵扣暫時性差異轉(zhuǎn)回的未來期間能夠產(chǎn)生足夠的應納稅所得額,,進而利用可抵扣暫時性差異的,,則應以很可能取得的應納稅所得額為限,確認相關的遞延所得稅資產(chǎn),。

在判斷企業(yè)于可抵扣暫時性差異轉(zhuǎn)回的未來期間是否能夠產(chǎn)生足夠的應納稅所得額時,,應考慮企業(yè)在未來期間通過正常的生產(chǎn)經(jīng)營活動能夠?qū)崿F(xiàn)的應納稅所得額,以及以前期間產(chǎn)生的應納稅暫時性差異在未來期間轉(zhuǎn)回時將增加的應納稅所得額,。

(1)對于子公司,、聯(lián)營企業(yè),、合營企業(yè)的投資相關的可抵扣暫時性差異,,同時滿足下列條件的,應當確認相關的遞延所得稅資產(chǎn):一是暫時性差異在可預見的未來很可能轉(zhuǎn)回,;二是未來很可能獲得用來抵扣可抵扣暫時性差異的應納稅所得額,。

對聯(lián)營企業(yè)和合營企業(yè)等的投資產(chǎn)生的可抵扣暫時性差異,主要源于權益法下被投資單位發(fā)生虧損時,,投資企業(yè)按照持股比例確認應予承擔的部分相應減少長期股權投資的賬面價值,,但稅法規(guī)定長期股權投資的成本在持有期間不變,從而造成了長期股權投資的賬面價值小于其計稅基礎,,產(chǎn)生可抵扣暫時性差異,。長期股權投資減值準備的計提也會產(chǎn)生可抵扣暫時性差異。

(2)對于按照稅法規(guī)定可以結(jié)轉(zhuǎn)以后年度的可彌補虧損和稅款抵減,,應視同可抵扣暫時性差異處理,。在預計可利用可彌補虧損或稅款抵減的未來期間內(nèi)很可能取得足夠的應納稅所得額時,應當以很可能取得的應納稅所得額為限,,確認相應的遞延所得稅資產(chǎn),,同時減少確認當期的所得稅費用。

(二)遞延所得稅資產(chǎn)的計量

企業(yè)在確認遞延所得稅資產(chǎn)時,,應當以預期收回該資產(chǎn)期間的適用企業(yè)所得稅稅率為基礎計算確定,。無論相關的可抵扣暫時性差異轉(zhuǎn)回期間如何,遞延所得稅資產(chǎn)均不要求折現(xiàn),。

企業(yè)在確認了遞延所得稅資產(chǎn)以后,,在資產(chǎn)負債表日,應當對遞延所得稅資產(chǎn)的賬面價值進行復核。如果未來期間很可能無法取得足夠的應納稅所得額用以利用可抵扣暫時性差異帶來的經(jīng)濟利益時,,應當減記遞延所得稅資產(chǎn)的賬面價值,。減記的遞延所得稅資產(chǎn),除原確認時計入所有者權益的遞延所得稅資產(chǎn),,其減記金額也應計入所有者權益外,,其他的情況應增加所得稅費用。

因無法取得足夠的應納稅所得額利用可抵扣暫時性差異而減記遞延所得稅資產(chǎn)賬面價值的,,以后期間根據(jù)新的環(huán)境和情況判斷能夠產(chǎn)生足夠的應納稅所得額利用可抵扣暫時性差異,,使得遞延所得稅資產(chǎn)包含的經(jīng)濟利益能夠?qū)崿F(xiàn)的,應相應恢復遞延所得稅資產(chǎn)的賬面價值,。

【例題?多選題】若某公司未來期間有足夠的應納稅所得額抵扣可抵扣暫時性差異,,則下列交易或事項中,會引起“遞延所得稅資產(chǎn)”科目余額增加的有( ?。?。

A.本期發(fā)生凈虧損,稅法允許在以后5年內(nèi)彌補

B.確認持有至到期投資發(fā)生減值

C.預提產(chǎn)品質(zhì)量保證金

D.轉(zhuǎn)回存貨跌價準備

E.確認國債利息收入

【答案】ABC

【解析】選項D,,轉(zhuǎn)回存貨跌價準備是可抵扣暫時性差異的轉(zhuǎn)回,,會減少遞延所得稅資產(chǎn)的余額;選項E,,國債利息收入不形成暫時性差異,,不會引起遞延所得稅資產(chǎn)余額增加。

點擊查看更多相關考點:2017稅務師《財務與會計》知識點:房地產(chǎn)銷售

(本文是東奧會計在線原創(chuàng)文章,,轉(zhuǎn)載請注明來自東奧會計在線)

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號