2016稅務(wù)師《稅法一》知識(shí)點(diǎn):可以從銷項(xiàng)稅額中抵扣的進(jìn)項(xiàng)稅額

>>>東奧品質(zhì)—2016稅務(wù)師考試精品保障班火熱招生中!<<<

>>>進(jìn)入東奧會(huì)計(jì)在線稅務(wù)師頻道--開始學(xué)習(xí)!<<<

2016稅務(wù)師《稅法一》知識(shí)點(diǎn):可以從銷項(xiàng)稅額中抵扣的進(jìn)項(xiàng)稅額

【東奧小編】現(xiàn)階段進(jìn)入2016年稅務(wù)師考試備考沖刺期,,是梳理稅務(wù)師考試考點(diǎn)的寶貴時(shí)期,,我們一起來學(xué)習(xí)2016《稅法一》知識(shí)點(diǎn):可以從銷項(xiàng)稅額中抵扣的進(jìn)項(xiàng)稅額,。

納稅人購(gòu)進(jìn)貨物或者接受加工修理修配勞務(wù)、服務(wù)、無形資產(chǎn)或不動(dòng)產(chǎn),支付或者負(fù)擔(dān)的增值稅額為進(jìn)項(xiàng)稅額,。

【提示】

1.一般納稅人的一般計(jì)稅方法涉及進(jìn)項(xiàng)稅的抵扣;

2.存在貨物、勞務(wù),、服務(wù),、無形資產(chǎn)或不動(dòng)產(chǎn)的接受行為;

3.貨物、勞務(wù),、服務(wù),、無形資產(chǎn)或不動(dòng)產(chǎn)接受方支付或負(fù)擔(dān)。

【提示】在2016年稅法(一)教材中,,針對(duì)今年政策變化,,將增值稅扣稅憑證的范圍做了如下調(diào)整:③中的稅收繳款憑證修改為完稅憑證。

可以從銷項(xiàng)稅額中抵扣的進(jìn)項(xiàng)稅額

分以下兩類情況:憑票抵扣和計(jì)算抵扣,。

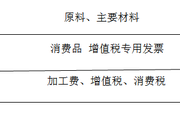

憑票抵扣是增值稅管理的重要特點(diǎn),,一般情況下,購(gòu)進(jìn)方的進(jìn)項(xiàng)稅由銷售方的銷項(xiàng)稅對(duì)應(yīng)構(gòu)成,。但是在某些特殊情況下,,允許納稅人按符合規(guī)定的非增值稅專用發(fā)票(如農(nóng)產(chǎn)品收購(gòu)發(fā)票、銷售發(fā)票等)自行計(jì)算進(jìn)項(xiàng)稅額扣除,。

1.憑票抵扣——一般情況

(1)從銷售方或提供方取得的增值稅專用發(fā)票(含增值稅專用發(fā)票,、稅控機(jī)動(dòng)車統(tǒng)一發(fā)票,,下同)上注明的增值稅額;

(2)從海關(guān)取得的海關(guān)進(jìn)口增值稅專用繳款書上注明的增值稅額;

(3)接受境外單位或者個(gè)人提供的應(yīng)稅勞務(wù),、服務(wù),從稅務(wù)機(jī)關(guān)取得的解繳稅款的中華人民共和國(guó)稅收繳款憑證(以下稱稅收繳款憑證)上注明的增值稅額,。

【提示】在2016年稅法(一)教材P131中,,講義中的(3)已經(jīng)修改為:從境外單位或者個(gè)人購(gòu)進(jìn)服務(wù)、無形資產(chǎn)或者不動(dòng)產(chǎn),,自稅務(wù)機(jī)關(guān)或者扣繳義務(wù)人取得的解繳稅款的完稅憑證上注明的增值稅額,。

【注意辨析】

增值稅專用發(fā)票——可憑票抵扣進(jìn)項(xiàng)稅

增值稅普通發(fā)票——不可憑票抵扣進(jìn)項(xiàng)稅

普通發(fā)票——不可憑票抵扣進(jìn)項(xiàng)稅

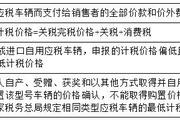

2.特殊情況之一——計(jì)算抵扣

購(gòu)進(jìn)農(nóng)產(chǎn)品,除取得增值稅專用發(fā)票或者海關(guān)進(jìn)口增值稅專用繳款書外,,按照農(nóng)產(chǎn)品收購(gòu)發(fā)票或者銷售發(fā)票上注明的農(nóng)產(chǎn)品買價(jià)和13%的扣除率計(jì)算的進(jìn)項(xiàng)稅額,。

公式:進(jìn)項(xiàng)稅額=買價(jià)×扣除率

特點(diǎn):前免后抵;自開自抵。

收購(gòu)農(nóng)產(chǎn)品的買價(jià),,包括納稅人購(gòu)進(jìn)農(nóng)產(chǎn)品在農(nóng)產(chǎn)品收購(gòu)發(fā)票或者銷售發(fā)票上注明的價(jià)款和按規(guī)定繳納的煙葉稅,。

煙葉收購(gòu)單位收購(gòu)煙葉時(shí)按照國(guó)家有關(guān)規(guī)定以現(xiàn)金形式直接補(bǔ)貼煙農(nóng)的生產(chǎn)投入補(bǔ)貼(以下簡(jiǎn)稱價(jià)外補(bǔ)貼),屬于農(nóng)產(chǎn)品買價(jià),,為“價(jià)款”的一部分,。煙葉收購(gòu)單位,應(yīng)將價(jià)外補(bǔ)貼與煙葉收購(gòu)價(jià)格在同一張農(nóng)產(chǎn)品收購(gòu)發(fā)票或者銷售發(fā)票上分別注明,否則,,價(jià)外補(bǔ)貼不得計(jì)算增值稅進(jìn)項(xiàng)稅額進(jìn)行抵扣,。

【例題1·計(jì)算題】某煙葉收購(gòu)單位向煙農(nóng)收購(gòu)晾曬煙葉,在收購(gòu)發(fā)票上注明收購(gòu)價(jià)款8萬(wàn)元,,另在發(fā)票外支付價(jià)外補(bǔ)貼1萬(wàn)元,,則計(jì)算煙葉稅時(shí),需考慮收購(gòu)價(jià)款外10%的價(jià)外補(bǔ)貼;計(jì)算增值稅進(jìn)項(xiàng)稅時(shí),,不考慮發(fā)票以外的價(jià)外補(bǔ)貼:

應(yīng)納煙葉稅=8×(1+10%)×20%=1.76(萬(wàn)元);

計(jì)算抵扣增值稅進(jìn)項(xiàng)稅=(8+1.76)×13%=1.27(萬(wàn)元),。

【例題2·單選題】某食品廠為增值稅一般納稅人,2015年2月從農(nóng)民手中購(gòu)進(jìn)小麥,,買價(jià)5萬(wàn)元,,支付運(yùn)費(fèi),取得增值稅專用發(fā)票,,注明金額為0.6萬(wàn)元,。本月銷售黃豆制品等,取得不含稅銷售額20萬(wàn)元,,假定當(dāng)月取得的相關(guān)票據(jù)均符合稅法規(guī)定并在當(dāng)月抵扣進(jìn)項(xiàng)稅,,該廠當(dāng)月應(yīng)納增值稅( )萬(wàn)元。(2015年回憶版)

A.2.70

B.1.95

C.1.68

D.2.68

【答案】D

【解析】進(jìn)項(xiàng)稅額=5×0.13+0.6×0.11=0.72(萬(wàn)元);應(yīng)納的增值稅=20×17%-0.72=2.68(萬(wàn)元),。

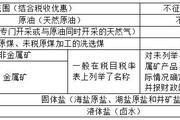

P140農(nóng)產(chǎn)品增值稅進(jìn)項(xiàng)稅核定扣稅法——自2012年7月1日起,,在部分行業(yè)開展增值稅進(jìn)項(xiàng)稅額核定扣除試點(diǎn)。

【提示】政策針對(duì):

(1)“前免后抵,、自開自抵”的方式導(dǎo)致虛開農(nóng)產(chǎn)品收購(gòu)發(fā)票案件屢屢發(fā)生;

(2)農(nóng)產(chǎn)品深加工企業(yè)銷售產(chǎn)品時(shí),,多數(shù)按照17%的稅率計(jì)算銷項(xiàng)稅額,扣除卻按照13%扣除率計(jì)算進(jìn)項(xiàng)稅額,,“高征低扣”不合理,。

核定扣稅試點(diǎn)改革的時(shí)間和范圍:

自2012年7月1日起,以購(gòu)進(jìn)農(nóng)產(chǎn)品為原料生產(chǎn)銷售液體乳及乳制品,、酒及酒精,、植物油的增值稅一般納稅人,納入農(nóng)產(chǎn)品增值稅進(jìn)項(xiàng)稅額核定扣除試點(diǎn)范圍,,其購(gòu)進(jìn)農(nóng)產(chǎn)品無論是否用于生產(chǎn)上述產(chǎn)品,,增值稅進(jìn)項(xiàng)稅額均按照農(nóng)產(chǎn)品增值稅進(jìn)項(xiàng)稅額核定扣除試點(diǎn)實(shí)施辦法的規(guī)定抵扣。

試點(diǎn)改革的核心內(nèi)容:

改革1,,改變?cè)?jì)算抵扣進(jìn)項(xiàng)稅的方式,,實(shí)行農(nóng)產(chǎn)品進(jìn)項(xiàng)稅核定扣除辦法。取消了試點(diǎn)產(chǎn)品的農(nóng)產(chǎn)品收購(gòu)發(fā)票的抵扣功能,,改為實(shí)耗扣稅法,,按納稅人實(shí)耗農(nóng)產(chǎn)品確定可抵扣的進(jìn)項(xiàng)稅,。

改革2,將農(nóng)產(chǎn)品進(jìn)項(xiàng)稅額的扣除率由13%改為納稅人再銷售貨物時(shí)貨物的適用稅率,。即銷售貨物的稅率是17%,,扣除率就是17%;銷售貨物的稅率是13%,扣除率就是13%,。

核定扣除政策的具體運(yùn)用

(1)購(gòu)進(jìn)農(nóng)產(chǎn)品直接銷售的——經(jīng)銷行為

當(dāng)期允許抵扣農(nóng)產(chǎn)品增值稅進(jìn)項(xiàng)稅額=當(dāng)期銷售農(nóng)產(chǎn)品數(shù)量/(1-損耗率)×農(nóng)產(chǎn)品平均購(gòu)買單價(jià)×13%/(1+13%)

損耗率=損耗數(shù)量/購(gòu)進(jìn)數(shù)量

【歸納】試行核定扣除企業(yè)的農(nóng)產(chǎn)品經(jīng)銷行為采取銷售數(shù)量控制法核定,,納稅人根據(jù)每月農(nóng)產(chǎn)品銷售數(shù)量、農(nóng)產(chǎn)品平均購(gòu)進(jìn)單價(jià)和農(nóng)產(chǎn)品進(jìn)項(xiàng)稅額扣除率計(jì)算當(dāng)期允許抵扣的農(nóng)產(chǎn)品進(jìn)項(xiàng)稅額,。

【例題·計(jì)算題】某企業(yè)(增值稅一般納稅人)是《農(nóng)產(chǎn)品增值稅進(jìn)項(xiàng)稅額核定扣除試點(diǎn)實(shí)施辦法》的試點(diǎn)抵扣單位,,2016年1月,該企業(yè)外購(gòu)農(nóng)產(chǎn)品100噸,,直接對(duì)外銷售90噸,。該批農(nóng)產(chǎn)品購(gòu)買單價(jià)每噸40萬(wàn)元,損耗率5%,,則當(dāng)期允許抵扣的增值稅進(jìn)項(xiàng)稅額為:

當(dāng)期允許抵扣農(nóng)產(chǎn)品增值稅進(jìn)項(xiàng)稅額=當(dāng)期銷售農(nóng)產(chǎn)品數(shù)量/(1-損耗率)×農(nóng)產(chǎn)品平均購(gòu)買單價(jià)×13%/(1+13%)=90/(1-5%)×40×13%/(1+13%)=435.96(萬(wàn)元),。

(2)生產(chǎn)企業(yè)農(nóng)產(chǎn)品進(jìn)項(xiàng)稅額核定扣除——生產(chǎn)銷售行為

有三種方法:投入產(chǎn)出法、成本法和參照法,。

投入產(chǎn)出法側(cè)重于農(nóng)產(chǎn)品耗用數(shù)量的控制,,稅務(wù)機(jī)關(guān)依據(jù)國(guó)家標(biāo)準(zhǔn)、行業(yè)標(biāo)準(zhǔn)和行業(yè)公認(rèn)標(biāo)準(zhǔn),,核定銷售單位銷售貨物耗用農(nóng)產(chǎn)品數(shù)量,,納稅人根據(jù)該單耗及每月銷售貨物的數(shù)量、農(nóng)產(chǎn)品的平均購(gòu)進(jìn)單價(jià),、農(nóng)產(chǎn)品進(jìn)項(xiàng)稅額扣除率計(jì)算當(dāng)期允許抵扣的農(nóng)產(chǎn)品進(jìn)項(xiàng)稅額,。

①投入產(chǎn)出法

當(dāng)期農(nóng)產(chǎn)品耗用數(shù)量=當(dāng)期銷售貨物數(shù)量×農(nóng)產(chǎn)品單耗數(shù)量

當(dāng)期允許抵扣農(nóng)產(chǎn)品增值稅進(jìn)項(xiàng)稅額=當(dāng)期農(nóng)產(chǎn)品耗用數(shù)量×農(nóng)產(chǎn)品平均購(gòu)買單價(jià)×扣除率÷(1+扣除率)

【例題?單選題】某公司(增值稅一般納稅人)2016年4月1日~4月30日銷售1000噸巴氏殺菌乳,,行業(yè)原乳單耗數(shù)量為1.055,,原乳平均購(gòu)買單價(jià)為4500元/噸。按照投入產(chǎn)出法,,該公司當(dāng)期允許抵扣的進(jìn)項(xiàng)稅是( )。

A.78萬(wàn)元

B.58.5萬(wàn)元

C.55.22萬(wàn)元

D.54.62萬(wàn)元

【答案】D

【解析】1000×1.055×4500/10000×13%÷(1+13%)=54.62(萬(wàn)元),。

成本法側(cè)重于農(nóng)產(chǎn)品耗用金額的控制,,稅務(wù)機(jī)關(guān)依據(jù)納稅人會(huì)計(jì)核算資料,核定耗用農(nóng)產(chǎn)品的購(gòu)進(jìn)成本占生產(chǎn)成本的比例,,納稅人根據(jù)該比例及每月主營(yíng)業(yè)務(wù)成本,、農(nóng)產(chǎn)品進(jìn)項(xiàng)稅額扣除率計(jì)算當(dāng)期允許抵扣的農(nóng)產(chǎn)品進(jìn)項(xiàng)稅額。

參照法是對(duì)新辦的納稅人或者納稅人新增產(chǎn)品,,稅務(wù)機(jī)關(guān)參照所屬行業(yè)或者其他相同或者相近納稅人的扣除標(biāo)準(zhǔn)進(jìn)行核定,。

?、诔杀痉?/p>

當(dāng)期允許抵扣農(nóng)產(chǎn)品增值稅進(jìn)項(xiàng)稅額=當(dāng)期主營(yíng)業(yè)務(wù)成本×農(nóng)產(chǎn)品耗用率×扣除率÷(1+扣除率)

【例題·單選題】某公司(增值稅一般納稅人)2016年4月1日~4月30日銷售1000噸巴氏殺菌乳,主營(yíng)業(yè)務(wù)成本為600萬(wàn)元,,企業(yè)農(nóng)產(chǎn)品耗用率80%,,原乳平均購(gòu)買單價(jià)為4500元/噸。按照成本法,,該公司當(dāng)期允許抵扣的進(jìn)項(xiàng)稅是( )萬(wàn)元,。

A.78

B.58.5

C.55.22

D.54.62

【答案】C

【解析】600×80%×13%÷(1+13%)=55.22(萬(wàn)元)。

3.特殊情況之二——按比例分次抵扣進(jìn)項(xiàng)稅

針對(duì)不動(dòng)產(chǎn)進(jìn)項(xiàng)稅額的抵扣規(guī)定:

(1)適用一般計(jì)稅方法的試點(diǎn)納稅人,,2016年5月1日后取得并在會(huì)計(jì)制度上按固定資產(chǎn)核算的不動(dòng)產(chǎn),,以及2016年5月1日后取得的不動(dòng)產(chǎn)在建工程,其進(jìn)項(xiàng)稅額應(yīng)自取得之日起分2年從銷項(xiàng)稅額中抵扣,,第一年抵扣比例為60%,,第二年抵扣比例為40%。

取得的不動(dòng)產(chǎn),,包括以直接購(gòu)買,、接受捐贈(zèng)、接受投資入股,、自建以及抵債等各種形式取得的不動(dòng)產(chǎn),。不包括房地產(chǎn)開發(fā)企業(yè)自行開發(fā)的房地產(chǎn)項(xiàng)目。

融資租入的不動(dòng)產(chǎn),,以及在施工現(xiàn)場(chǎng)修建的臨時(shí)建筑物,、構(gòu)筑物,其進(jìn)項(xiàng)稅額不適用上述分2年抵扣的規(guī)定,。

【例題·多選題】根據(jù)“營(yíng)改增”關(guān)于不動(dòng)產(chǎn)抵扣進(jìn)項(xiàng)稅的規(guī)定,,2016年5月1日后取得的不動(dòng)產(chǎn),其進(jìn)項(xiàng)稅額分2年從銷項(xiàng)稅額中抵扣,,第一年抵扣比例為60%,,第二年抵扣比例為40%。以下適用該政策的取得的不動(dòng)產(chǎn)有( ),。

A.直接購(gòu)買的不動(dòng)產(chǎn)

B.融資租入的不動(dòng)產(chǎn)

C.接受捐贈(zèng)的不動(dòng)產(chǎn)

D.抵債取得的不動(dòng)產(chǎn)

E.房地產(chǎn)開發(fā)企業(yè)自行開發(fā)的房地產(chǎn)

【答案】ACD

4.特殊情況之三——特殊條件抵扣

對(duì)海關(guān)代征進(jìn)口環(huán)節(jié)增值稅開具的增值稅專用繳款書上標(biāo)明有兩個(gè)單位名稱,,既有代理進(jìn)口單位名稱,又有委托進(jìn)口單位名稱的,,只準(zhǔn)予其中取得專用繳款書原件的一個(gè)單位抵扣稅款,。申報(bào)抵扣稅款的委托進(jìn)口單位,必須提供相應(yīng)的海關(guān)代征增值稅專用繳款書原件,、委托代理合同及付款憑證,,否則,不予抵扣進(jìn)項(xiàng)稅額,。

預(yù)??忌鷤?016年稅務(wù)師考試輕松過關(guān)!

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)