所得稅費(fèi)用的確認(rèn)和計(jì)量_2025年注冊(cè)會(huì)計(jì)師會(huì)計(jì)考點(diǎn)搶學(xué)

在注冊(cè)會(huì)計(jì)師會(huì)計(jì)科目考試中,“所得稅費(fèi)用的確認(rèn)和計(jì)量”是一個(gè)至關(guān)重要的知識(shí)點(diǎn),它不僅直接關(guān)系到企業(yè)財(cái)務(wù)報(bào)告的準(zhǔn)確性,,還是評(píng)估企業(yè)稅務(wù)籌劃效果的關(guān)鍵一環(huán),。這一知識(shí)點(diǎn)具有顯著的特殊性,它要求考生不僅要熟悉稅法規(guī)定,,還需深入理解會(huì)計(jì)準(zhǔn)則對(duì)所得稅費(fèi)用的處理要求,,以及兩者之間的差異調(diào)整。備考時(shí),,考生需深入研讀稅法與會(huì)計(jì)準(zhǔn)則的相關(guān)規(guī)定,熟練掌握所得稅費(fèi)用的確認(rèn)與計(jì)量原則,,注重理論與實(shí)務(wù)的結(jié)合,,加強(qiáng)案例分析訓(xùn)練,以提高解題能力與應(yīng)試水平,。

? 25考季注會(huì)《會(huì)計(jì)》搶學(xué)考點(diǎn)匯總> ? 備考免費(fèi)資料,注冊(cè)即可打開(kāi)全科資料庫(kù)>

所得稅費(fèi)用的確認(rèn)和計(jì)量

采用資產(chǎn)負(fù)債表債務(wù)法核算所得稅的情況下,利潤(rùn)表中的所得稅費(fèi)用由兩個(gè)部分組成:當(dāng)期所得稅和遞延所得稅費(fèi)用,。

一,、當(dāng)期所得稅

當(dāng)期所得稅,是指企業(yè)按照稅法規(guī)定計(jì)算確定的針對(duì)當(dāng)期發(fā)生的交易和事項(xiàng),,應(yīng)交納給稅務(wù)部門的所得稅金額,,即應(yīng)交所得稅,應(yīng)以適用的稅收法規(guī)為基礎(chǔ)計(jì)算確定,。

企業(yè)在確定當(dāng)期應(yīng)交所得稅時(shí),,對(duì)于當(dāng)期發(fā)生的交易或事項(xiàng),會(huì)計(jì)處理與稅法處理不同的,,應(yīng)在會(huì)計(jì)利潤(rùn)的基礎(chǔ)上,,按照適用稅收法規(guī)的規(guī)定進(jìn)行調(diào)整,計(jì)算出當(dāng)期應(yīng)納稅所得額,,按照應(yīng)納稅所得額與適用所得稅稅率計(jì)算確定當(dāng)期應(yīng)交所得稅,。

應(yīng)交所得稅=應(yīng)納稅所得額×所得稅稅率

應(yīng)納稅所得額=稅前會(huì)計(jì)利潤(rùn)+納稅調(diào)整增加額-納稅調(diào)整減少額

問(wèn)答

如何理解暫時(shí)性差異的發(fā)生和轉(zhuǎn)回?在某一會(huì)計(jì)期間由稅前會(huì)計(jì)利潤(rùn)計(jì)算應(yīng)納稅所得額時(shí)如何進(jìn)行納稅調(diào)整,?

答:使暫時(shí)性差異數(shù)字增加的屬于發(fā)生的暫時(shí)性差異,,使暫時(shí)性差異數(shù)字減少的屬于轉(zhuǎn)回的暫時(shí)性差異。

應(yīng)納稅所得額=稅前會(huì)計(jì)利潤(rùn)+本期發(fā)生的影響損益的可抵扣暫時(shí)性差異-本期轉(zhuǎn)回的影響損益的可抵扣暫時(shí)性差異-本期發(fā)生的影響損益的應(yīng)納稅暫時(shí)性差異+本期轉(zhuǎn)回的影響損益的應(yīng)納稅暫時(shí)性差異

若暫時(shí)性差異不影響損益,,如以公允價(jià)值計(jì)量且其變動(dòng)計(jì)入其他綜合收益的金融資產(chǎn)公允價(jià)值變動(dòng)產(chǎn)生的其他綜合收益,,則不需要納稅調(diào)整。

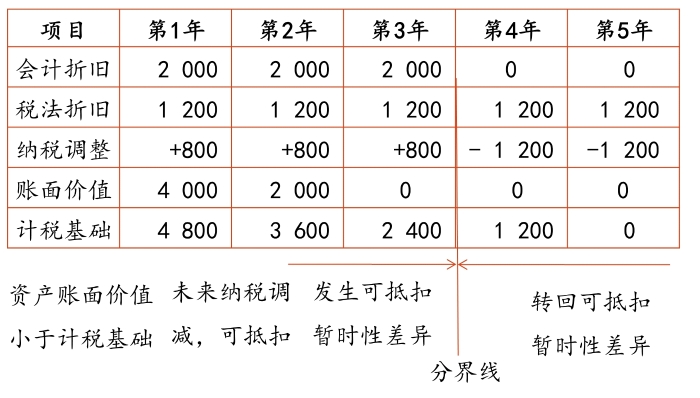

一項(xiàng)固定資產(chǎn),,原價(jià)6000萬(wàn)元,,年限平均法計(jì)提折舊,無(wú)殘值,,會(huì)計(jì)折舊年限3年,,稅法折舊年限5年。

上表中,,第1年至第3年屬于發(fā)生的可抵扣暫時(shí)性差異,,第4年和第5年屬于轉(zhuǎn)回的可抵扣暫時(shí)性差異。對(duì)發(fā)生可抵扣暫時(shí)性差異的年份,,由稅前會(huì)計(jì)利潤(rùn)計(jì)算應(yīng)納稅所得額時(shí)應(yīng)納稅調(diào)增,,表中每年納稅調(diào)增的數(shù)字是800萬(wàn)元;對(duì)轉(zhuǎn)回可抵扣暫時(shí)性差異的年份,,由稅前會(huì)計(jì)利潤(rùn)計(jì)算應(yīng)納稅所得額時(shí)應(yīng)納稅調(diào)減,,表中每年納稅調(diào)減的數(shù)字是1200萬(wàn)元。

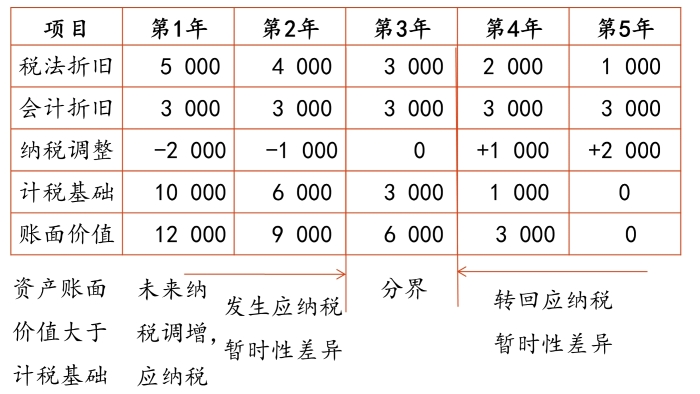

再如,,一項(xiàng)固定資產(chǎn),,原價(jià)15000萬(wàn)元,無(wú)殘值,折舊年限5年,,稅法年數(shù)總和法計(jì)提折舊,,會(huì)計(jì)年限平均法計(jì)提折舊。

上表中,,第1年和第2年屬于發(fā)生的應(yīng)納稅暫時(shí)性差異,,第4年和第5年屬于轉(zhuǎn)回的應(yīng)納稅暫時(shí)性差異。對(duì)發(fā)生應(yīng)納稅暫時(shí)性差異的年份,,由稅前會(huì)計(jì)利潤(rùn)計(jì)算應(yīng)納稅所得額時(shí)應(yīng)納稅調(diào)減,,表中第1年納稅調(diào)減的數(shù)字是2000萬(wàn)元,第2年納稅調(diào)減的數(shù)字是1000萬(wàn)元,;對(duì)轉(zhuǎn)回應(yīng)納稅暫時(shí)性差異的年份,,由稅前會(huì)計(jì)利潤(rùn)計(jì)算應(yīng)納稅所得額時(shí)應(yīng)納稅調(diào)增,,表中第4年納稅調(diào)增的數(shù)字是1000萬(wàn)元,,第5年納稅調(diào)增的數(shù)字是2000萬(wàn)元。

二,、遞延所得稅

遞延所得稅,,是指按照所得稅準(zhǔn)則規(guī)定當(dāng)期應(yīng)予確認(rèn)的遞延所得稅資產(chǎn)和遞延所得稅負(fù)債,即遞延所得稅資產(chǎn)及遞延所得稅負(fù)債當(dāng)期發(fā)生額的綜合結(jié)果,,但不包括計(jì)入所有者權(quán)益的交易或事項(xiàng)的所得稅影響,。

遞延所得稅費(fèi)用【點(diǎn)撥】=當(dāng)期遞延所得稅負(fù)債的增加額+當(dāng)期遞延所得稅資產(chǎn)的減少額-當(dāng)期遞延所得稅負(fù)債的減少額-當(dāng)期遞延所得稅資產(chǎn)的增加額

點(diǎn)撥

遞延所得稅資產(chǎn)、負(fù)債發(fā)生額對(duì)應(yīng)所得稅費(fèi)用的,,屬于遞延所得稅費(fèi)用(或收益),。

如果某項(xiàng)交易或事項(xiàng)按照企業(yè)會(huì)計(jì)準(zhǔn)則規(guī)定應(yīng)計(jì)入所有者權(quán)益,由該交易或事項(xiàng)產(chǎn)生的遞延所得稅資產(chǎn)或遞延所得稅負(fù)債及其變化亦應(yīng)計(jì)入所有者權(quán)益,,不構(gòu)成利潤(rùn)表中的遞延所得稅費(fèi)用(或收益),。

三、所得稅費(fèi)用

計(jì)算確定了當(dāng)期所得稅及遞延所得稅以后,,利潤(rùn)表中應(yīng)予確認(rèn)的所得稅費(fèi)用為兩者之和,,即:

所得稅費(fèi)用=當(dāng)期所得稅+遞延所得稅費(fèi)用

知識(shí)點(diǎn)來(lái)源:第十九章 所得稅

注:以上內(nèi)容選自張志鳳老師24年《會(huì)計(jì)》基礎(chǔ)階段課程講義

(本文為東奧會(huì)計(jì)在線原創(chuàng)文章,僅供考生學(xué)習(xí)使用,,禁止任何形式的轉(zhuǎn)載)

精選推薦

報(bào)考咨詢中心 資深財(cái)會(huì)老師為考生解決報(bào)名備考相關(guān)問(wèn)題 立即提問(wèn)

注冊(cè)會(huì)計(jì)師導(dǎo)航

-

考試資訊

-

考試資料

考試資料 | 會(huì)計(jì) | 審計(jì) | 稅法 | 經(jīng)濟(jì)法 | 財(cái)管 | 戰(zhàn)略 | 考試經(jīng)驗(yàn) | 考試大綱 | 免費(fèi)答疑

-

輔導(dǎo)課程

專業(yè)階段招生方案 | 綜合階段招生方案 | 免費(fèi)試聽(tīng) | 注會(huì)名師 | 直播課 | 產(chǎn)品常見(jiàn)問(wèn)題

-

考試題庫(kù)

-

互動(dòng)交流

-

東奧書(shū)店

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)