重磅!中華人民共和國個人所得稅法全文發(fā)布!

稅務(wù)師考試備考正在進行,近日,社會各界人士都對個稅法修改極為關(guān)注,。個稅法修改到底進行到哪一步了?什么時候可以正式實行呢?小編要告訴大家一個好消息,,中華人民共和國個人所得稅法修正后正式發(fā)布了,具體修改內(nèi)容請見下文,。

個人所得稅修正歷程:

1980年9月10日第五屆全國人民代表大會第三次會議通過 。

根據(jù)1993年10月31日第八屆全國人民代表大會常務(wù)委員會第四次會議《關(guān)于修改〈中華人民共和國個人所得稅法〉的決定》第一次修正,。

根據(jù)1999年8月30日第九屆全國人民代表大會常務(wù)委員會第十一次會議《關(guān)于修改〈中華人民共和國個人所得稅法〉的決定》第二次修正,。

根據(jù)2005年10月27日第十屆全國人民代表大會常務(wù)委員會第十八次會議《關(guān)于修改〈中華人民共和國個人所得稅法〉的決定》第三次修正。

根據(jù)2007年6月29日第十屆全國人民代表大會常務(wù)委員會第二十八次會議《關(guān)于修改〈中華人民共和國個人所得稅法〉的決定》第四次修正,。

根據(jù)2007年12月29日第十屆全國人民代表大會常務(wù)委員會第三十一次會議《關(guān)于修改〈中華人民共和國個人所得稅法〉的決定》第五次修正,。

根據(jù)2011年6月30日第十一屆全國人民代表大會常務(wù)委員會第二十一次會議《關(guān)于修改〈中華人民共和國個人所得稅法〉的決定》第六次修正。

根據(jù)2018年8月31日第十三屆全國人民代表大會常務(wù)委員會第五次會議《關(guān)于修改〈中華人民共和國個人所得稅法〉的決定》第七次修正

個人所得稅內(nèi)容:

第一條 在中國境內(nèi)有住所,,或者無住所而一個納稅年度內(nèi)在中國境內(nèi)居住累計滿一百八十三天的個人,,為居民個人,。居民個人從中國境內(nèi)和境外取得的所得,依照本法規(guī)定繳納個人所得稅,。

在中國境內(nèi)無住所又不居住,,或者無住所而一個納稅年度內(nèi)在中國境內(nèi)居住累計不滿一百八十三天的個人,為非居民個人,。非居民個人從中國境內(nèi)取得的所得,,依照本法規(guī)定繳納個人所得稅。

納稅年度,,自公歷一月一日起至十二月三十一日止,。

第二條 下列各項個人所得,應當繳納個人所得稅:

(一)工資,、薪金所得,;

(二)勞務(wù)報酬所得;

(三)稿酬所得,;

(四)特許權(quán)使用費所得,;

(五)經(jīng)營所得;

(六)利息,、股息,、紅利所得;

(七)財產(chǎn)租賃所得,;

(八)財產(chǎn)轉(zhuǎn)讓所得,;

(九)偶然所得。

居民個人取得前款第一項至第四項所得(以下稱綜合所得),,按納稅年度合并計算個人所得稅,;非居民個人取得前款第一項至第四項所得,按月或者按次分項計算個人所得稅,。納稅人取得前款第五項至第九項所得,,依照本法規(guī)定分別計算個人所得稅。

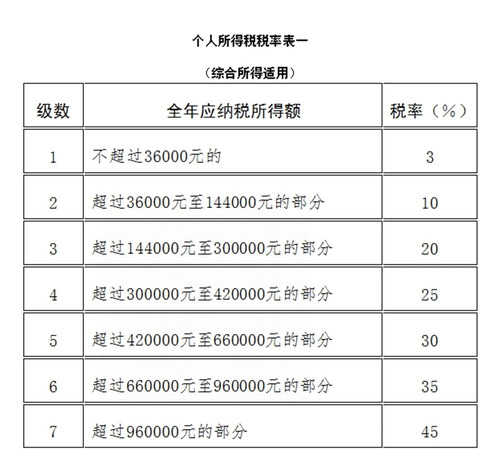

第三條 個人所得稅的稅率:

(一)綜合所得,,適用百分之三至百分之四十五的超額累進稅率(稅率表附后),;

(二)經(jīng)營所得,適用百分之五至百分之三十五的超額累進稅率(稅率表附后),;

(三)利息,、股息、紅利所得,,財產(chǎn)租賃所得,,財產(chǎn)轉(zhuǎn)讓所得和偶然所得,適用比例稅率,稅率為百分之二十,。

第四條 下列各項個人所得,免征個人所得稅:

(一)省級人民政府,、國務(wù)院部委和中國人民解放軍軍以上單位,,以及外國組織、國際組織頒發(fā)的科學,、教育,、技術(shù)、文化,、衛(wèi)生,、體育、環(huán)境保護等方面的獎金,;

(二)國債和國家發(fā)行的金融債券利息,;

(三)按照國家統(tǒng)一規(guī)定發(fā)給的補貼、津貼,;

(四)福利費,、撫恤金、救濟金,;

(五)保險賠款,;

(六)軍人的轉(zhuǎn)業(yè)費、復員費,、退役金,;

(七)按照國家統(tǒng)一規(guī)定發(fā)給干部、職工的安家費,、退職費,、基本養(yǎng)老金或者退休費、離休費,、離休生活補助費,;

(八)依照有關(guān)法律規(guī)定應予免稅的各國駐華使館、領(lǐng)事館的外交代表,、領(lǐng)事官員和其他人員的所得,;

(九)中國政府參加的國際公約、簽訂的協(xié)議中規(guī)定免稅的所得,;

(十)國務(wù)院規(guī)定的其他免稅所得,。

前款第十項免稅規(guī)定,由國務(wù)院報全國人民代表大會常務(wù)委員會備案,。

第五條 有下列情形之一的,,可以減征個人所得稅,具體幅度和期限,由省,、自治區(qū),、直轄市人民政府規(guī)定,并報同級人民代表大會常務(wù)委員會備案:

(一)殘疾,、孤老人員和烈屬的所得,;

(二)因自然災害遭受重大損失的。

國務(wù)院可以規(guī)定其他減稅情形,,報全國人民代表大會常務(wù)委員會備案,。

第六條 應納稅所得額的計算:

(一)居民個人的綜合所得,以每一納稅年度的收入額減除費用六萬元以及專項扣除,、專項附加扣除和依法確定的其他扣除后的余額,,為應納稅所得額。

(二)非居民個人的工資,、薪金所得,,以每月收入額減除費用五千元后的余額為應納稅所得額;勞務(wù)報酬所得,、稿酬所得,、特許權(quán)使用費所得,以每次收入額為應納稅所得額,。

(三)經(jīng)營所得,,以每一納稅年度的收入總額減除成本、費用以及損失后的余額,,為應納稅所得額,。

(四)財產(chǎn)租賃所得,每次收入不超過四千元的,,減除費用八百元;四千元以上的,,減除百分之二十的費用,其余額為應納稅所得額,。

(五)財產(chǎn)轉(zhuǎn)讓所得,,以轉(zhuǎn)讓財產(chǎn)的收入額減除財產(chǎn)原值和合理費用后的余額,為應納稅所得額,。

(六)利息,、股息、紅利所得和偶然所得,,以每次收入額為應納稅所得額,。

勞務(wù)報酬所得、稿酬所得,、特許權(quán)使用費所得以收入減除百分之二十的費用后的余額為收入額,。稿酬所得的收入額減按百分之七十計算,。

個人將其所得對教育、扶貧,、濟困等公益慈善事業(yè)進行捐贈,,捐贈額未超過納稅人申報的應納稅所得額百分之三十的部分,可以從其應納稅所得額中扣除,;國務(wù)院規(guī)定對公益慈善事業(yè)捐贈實行全額稅前扣除的,,從其規(guī)定。

本條第一款第一項規(guī)定的專項扣除,,包括居民個人按照國家規(guī)定的范圍和標準繳納的基本養(yǎng)老保險,、基本醫(yī)療保險,、失業(yè)保險等社會保險費和住房公積金等,;專項附加扣除,包括子女教育,、繼續(xù)教育,、大病醫(yī)療、住房貸款利息或者住房租金,、贍養(yǎng)老人等支出,,具體范圍、標準和實施步驟由國務(wù)院確定,,并報全國人民代表大會常務(wù)委員會備案,。

第七條 居民個人從中國境外取得的所得,可以從其應納稅額中抵免已在境外繳納的個人所得稅稅額,,但抵免額不得超過該納稅人境外所得依照本法規(guī)定計算的應納稅額,。

第八條 有下列情形之一的,稅務(wù)機關(guān)有權(quán)按照合理方法進行納稅調(diào)整:

(一)個人與其關(guān)聯(lián)方之間的業(yè)務(wù)往來不符合獨立交易原則而減少本人或者其關(guān)聯(lián)方應納稅額,,且無正當理由,;

(二)居民個人控制的,或者居民個人和居民企業(yè)共同控制的設(shè)立在實際稅負明顯偏低的國家(地區(qū))的企業(yè),,無合理經(jīng)營需要,,對應當歸屬于居民個人的利潤不作分配或者減少分配;

(三)個人實施其他不具有合理商業(yè)目的的安排而獲取不當稅收利益,。

稅務(wù)機關(guān)依照前款規(guī)定作出納稅調(diào)整,,需要補征稅款的,應當補征稅款,,并依法加收利息,。

第九條 個人所得稅以所得人為納稅人,以支付所得的單位或者個人為扣繳義務(wù)人,。

納稅人有中國公民身份號碼的,,以中國公民身份號碼為納稅人識別號;納稅人沒有中國公民身份號碼的,,由稅務(wù)機關(guān)賦予其納稅人識別號??劾U義務(wù)人扣繳稅款時,,納稅人應當向扣繳義務(wù)人提供納稅人識別號。

第十條 有下列情形之一的,,納稅人應當依法辦理納稅申報:

(一)取得綜合所得需要辦理匯算清繳,;

(二)取得應稅所得沒有扣繳義務(wù)人;

(三)取得應稅所得,,扣繳義務(wù)人未扣繳稅款,;

(四)取得境外所得;

(五)因移居境外注銷中國戶籍,;

(六)非居民個人在中國境內(nèi)從兩處以上取得工資,、薪金所得;

(七)國務(wù)院規(guī)定的其他情形,。

扣繳義務(wù)人應當按照國家規(guī)定辦理全員全額扣繳申報,,并向納稅人提供其個人所得和已扣繳稅款等信息。

第十一條 居民個人取得綜合所得,,按年計算個人所得稅,;有扣繳義務(wù)人的,由扣繳義務(wù)人按月或者按次預扣預繳稅款,;需要辦理匯算清繳的,,應當在取得所得的次年三月一日至六月三十日內(nèi)辦理匯算清繳。預扣預繳辦法由國務(wù)院稅務(wù)主管部門制定,。

居民個人向扣繳義務(wù)人提供專項附加扣除信息的,,扣繳義務(wù)人按月預扣預繳稅款時應當按照規(guī)定予以扣除,不得拒絕,。

非居民個人取得工資,、薪金所得,勞務(wù)報酬所得,,稿酬所得和特許權(quán)使用費所得,,有扣繳義務(wù)人的,由扣繳義務(wù)人按月或者按次代扣代繳稅款,,不辦理匯算清繳,。

第十二條 納稅人取得經(jīng)營所得,按年計算個人所得稅,,由納稅人在月度或者季度終了后十五日內(nèi)向稅務(wù)機關(guān)報送納稅申報表,,并預繳稅款;在取得所得的次年三月三十一日前辦理匯算清繳。

納稅人取得利息,、股息,、紅利所得,,財產(chǎn)租賃所得,財產(chǎn)轉(zhuǎn)讓所得和偶然所得,,按月或者按次計算個人所得稅,,有扣繳義務(wù)人的,由扣繳義務(wù)人按月或者按次代扣代繳稅款,。

第十三條 納稅人取得應稅所得沒有扣繳義務(wù)人的,,應當在取得所得的次月十五日內(nèi)向稅務(wù)機關(guān)報送納稅申報表,并繳納稅款,。

納稅人取得應稅所得,,扣繳義務(wù)人未扣繳稅款的,納稅人應當在取得所得的次年六月三十日前,,繳納稅款,;稅務(wù)機關(guān)通知限期繳納的,納稅人應當按照期限繳納稅款,。

居民個人從中國境外取得所得的,,應當在取得所得的次年三月一日至六月三十日內(nèi)申報納稅,。

非居民個人在中國境內(nèi)從兩處以上取得工資,、薪金所得的,應當在取得所得的次月十五日內(nèi)申報納稅,。

納稅人因移居境外注銷中國戶籍的,,應當在注銷中國戶籍前辦理稅款清算。

第十四條 扣繳義務(wù)人每月或者每次預扣,、代扣的稅款,,應當在次月十五日內(nèi)繳入國庫,并向稅務(wù)機關(guān)報送扣繳個人所得稅申報表,。

納稅人辦理匯算清繳退稅或者扣繳義務(wù)人為納稅人辦理匯算清繳退稅的,,稅務(wù)機關(guān)審核后,按照國庫管理的有關(guān)規(guī)定辦理退稅,。

第十五條 公安,、人民銀行、金融監(jiān)督管理等相關(guān)部門應當協(xié)助稅務(wù)機關(guān)確認納稅人的身份,、金融賬戶信息,。教育、衛(wèi)生,、醫(yī)療保障,、民政、人力資源社會保障,、住房城鄉(xiāng)建設(shè),、公安,、人民銀行、金融監(jiān)督管理等相關(guān)部門應當向稅務(wù)機關(guān)提供納稅人子女教育,、繼續(xù)教育,、大病醫(yī)療、住房貸款利息,、住房租金,、贍養(yǎng)老人等專項附加扣除信息。

個人轉(zhuǎn)讓不動產(chǎn)的,,稅務(wù)機關(guān)應當根據(jù)不動產(chǎn)登記等相關(guān)信息核驗應繳的個人所得稅,,登記機構(gòu)辦理轉(zhuǎn)移登記時,應當查驗與該不動產(chǎn)轉(zhuǎn)讓相關(guān)的個人所得稅的完稅憑證,。個人轉(zhuǎn)讓股權(quán)辦理變更登記的,,市場主體登記機關(guān)應當查驗與該股權(quán)交易相關(guān)的個人所得稅的完稅憑證。

有關(guān)部門依法將納稅人,、扣繳義務(wù)人遵守本法的情況納入信用信息系統(tǒng),,并實施聯(lián)合激勵或者懲戒。

第十六條 各項所得的計算,,以人民幣為單位,。所得為人民幣以外的貨幣的,按照人民幣匯率中間價折合成人民幣繳納稅款,。

第十七條 對扣繳義務(wù)人按照所扣繳的稅款,,付給百分之二的手續(xù)費。

第十八條 對儲蓄存款利息所得開征,、減征,、停征個人所得稅及其具體辦法,由國務(wù)院規(guī)定,,并報全國人民代表大會常務(wù)委員會備案,。

第十九條 納稅人、扣繳義務(wù)人和稅務(wù)機關(guān)及其工作人員違反本法規(guī)定的,,依照《中華人民共和國稅收征收管理法》和有關(guān)法律法規(guī)的規(guī)定追究法律責任,。

第二十條 個人所得稅的征收管理,依照本法和《中華人民共和國稅收征收管理法》的規(guī)定執(zhí)行,。

第二十一條 國務(wù)院根據(jù)本法制定實施條例,。

第二十二條 本法自公布之日起施行。

(注1:本表所稱全年應納稅所得額是指依照本法第六條的規(guī)定,,居民個人取得綜合所得以每一納稅年度收入額減除費用六萬元以及專項扣除,、專項附加扣除和依法確定的其他扣除后的余額。

注2:非居民個人取得工資,、薪金所得,,勞務(wù)報酬所得,,稿酬所得和特許權(quán)使用費所得,依照本表按月?lián)Q算后計算應納稅額,。)

(注:本表所稱全年應納稅所得額是指依照本法第六條的規(guī)定,,以每一納稅年度的收入總額減除成本,、費用以及損失后的余額,。)

個人所得稅的正式發(fā)布,,體現(xiàn)稅制公平和社會公平,鼓勵人民群眾通過勞動增加收入,、邁向富裕,。更多個稅法相關(guān)內(nèi)容,請關(guān)注東奧稅務(wù)師頻道稅務(wù)知識欄目,。

(來源:中國稅務(wù)報 責任編輯:于燕 )

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號