稅收管轄權(quán)_2020年《稅法二》基礎考點

生活,,需要追求;夢想,,需要堅持,;拿出一切勇氣,去克服一切困難,!下面是小編整理的稅務師《稅法二》的基礎考點,,希望能夠幫助各位考生高效備考,輕松過關,!

![]() 相關閱讀:穩(wěn)扎穩(wěn)打,!2020年稅務師《稅法二》基礎考點匯總

相關閱讀:穩(wěn)扎穩(wěn)打,!2020年稅務師《稅法二》基礎考點匯總

【內(nèi)容導航】

稅收管轄權(quán)

【所屬章節(jié)】

本知識點屬于《稅法二》第三章—國際稅收

【知識點】稅收管轄權(quán)

稅收管轄權(quán)

(一)稅收管轄權(quán)的概念和分類 | 1.稅收管轄權(quán)的概念 2.稅收管轄權(quán)的分類 (1)收入來源地管轄權(quán) (2)居民管轄權(quán) (3)公民管轄權(quán) |

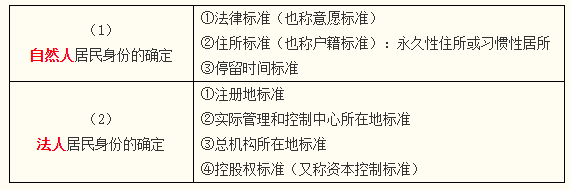

(二)約束稅收管轄權(quán)的國際慣例 | 1.約束居民管轄權(quán)的國際慣例 (1)自然人居民身份的確定 (2)法人居民身份的確定 |

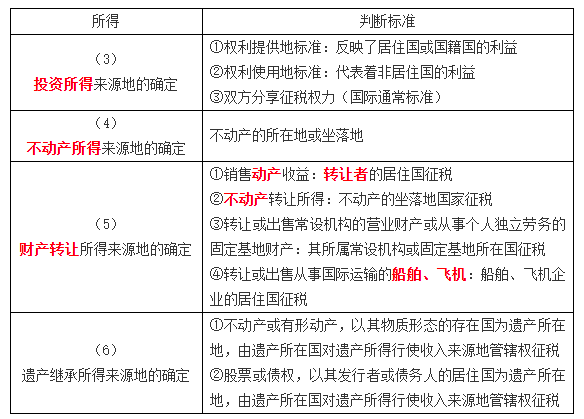

2.約束收入來源地管轄權(quán)的國際慣例 (1)經(jīng)營所得的來源地的確定 (2)勞務所得來源地的確定 (3)投資所得來源地的確定 (4)不動產(chǎn)所得來源地的確定 (5)財產(chǎn)轉(zhuǎn)讓所得來源地的確定 (6)遺產(chǎn)繼承所得來源地的確定 |

(一)稅收管轄權(quán)的概念和分類

稅收管轄權(quán)的概念 | 稅收管轄權(quán)是一國政府在征稅方面的主權(quán),它表現(xiàn)在一國政府有權(quán)決定對哪些人征稅,、征何種稅,、征多少稅及如何征稅等方面 |

稅收管轄權(quán)的分類 | (1)收入來源地管轄權(quán)(又稱地域管轄權(quán)) |

(2)居民管轄權(quán)(大多數(shù)國家采用) | |

(3)公民管轄權(quán)((又稱國籍稅收管轄權(quán),,包括個人,、團體,、企業(yè)、公司) |

(二)約束稅收管轄權(quán)的國際慣例

1.約束居民管轄權(quán)的國際慣例(2020年調(diào)整)

2.約束收入來源地管轄權(quán)的國際慣例

(1)經(jīng)營所得的來源地的確定

①常設機構(gòu)標準

②交易地點標準

常設機構(gòu)標準 | 構(gòu)成條件: 一是有營業(yè)場所,;二是場所必須是固定的,,并且有一定的永久性;三是能夠構(gòu)成常設機構(gòu)的營業(yè)場所必須是企業(yè)用于進行全部或部分營業(yè)活動的場所,,而不是為本企業(yè)從事非營業(yè)性質(zhì)的準備活動或輔助性活動的場所 |

常設機構(gòu)的利潤確定 | a.利潤范圍(歸屬法和引力法) b.利潤計算(分配法和核定法) |

【解釋1】利潤范圍確定方法

歸屬法 (實際所得法) | 常設機構(gòu)所在國行使收入來源地管轄權(quán)課稅,,只能以歸屬于該常設機構(gòu)的營業(yè)利潤為課稅范圍,而不能擴大到對該常設機構(gòu)所依附的對方國家企業(yè)來源于其國內(nèi)的營業(yè)利潤 |

引力法 | 常設機構(gòu)所在國除了以歸屬于該常設機構(gòu)的營業(yè)利潤為課稅范圍以外,,對并不通過該常設機構(gòu),,但經(jīng)營的業(yè)務與該常設機構(gòu)經(jīng)營相同或同類取得的所得,也要歸屬該常設機構(gòu)中合并征稅 |

【解釋2】利潤計算方法

分配法 | 按企業(yè)總利潤的一定比例確定其設在非居住國的常設機構(gòu)所得 |

核定法 | 常設機構(gòu)所在國按該常設機構(gòu)的營業(yè)收入額核定利潤或按經(jīng)費支出額推算利潤,,并以此作為行使收入來源地管轄權(quán)的課稅范圍 |

(2)勞務所得來源地的確定

獨立勞務所得 | ①固定基地標準,;②停留期間標準;③所得支付者標準 |

非獨立勞務所得 | ①停留期間標準,;②所得支付者標準 |

其他勞務所得 | ①董事費 國際上通行的做法是:按照所得支付地標準確認支付董事費的公司所在國有權(quán)征稅 |

②跨國從事演出,、表演或參加比賽的演員、藝術家和運動員 國際上通行的做法是:均由活動所在國行使收入來源地管轄權(quán)征稅 |

備考稅務師考試的小伙伴們,,只要你還有激情,,還愿意努力,什么時候開始都剛剛好,。一起備考2020年的稅務師考試吧。

(注:以上內(nèi)容選自文顏老師《稅法二》授課講義)

(本文為東奧會計在線原創(chuàng)文章,,僅供考生學習使用,,禁止任何形式的轉(zhuǎn)載)

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號