覺遠(yuǎn)老師:初級會計(jì)一般情況下應(yīng)納消費(fèi)稅計(jì)算

距離初級會計(jì)考試越來越近了,,為幫助各位初級考生突破難點(diǎn),、重點(diǎn),快速,,東奧覺遠(yuǎn)老師會為大家?guī)硐M(fèi)稅系列公開課,具體時間安排如下:

陽春三月每周二晚上7點(diǎn)到8點(diǎn)

3月5日 消費(fèi)稅稅目及納稅環(huán)節(jié)

3月12日 一般情況下應(yīng)納消費(fèi)稅的計(jì)算

3月19日 特殊情況下應(yīng)納消費(fèi)稅的計(jì)算

3月26日 消費(fèi)稅征收管理及大復(fù)盤

現(xiàn)在先跟覺遠(yuǎn)老師一起來學(xué)習(xí)一下,,一般情況下應(yīng)納消費(fèi)稅的計(jì)算吧,!

【知識點(diǎn)回顧】消費(fèi)稅稅目(★★★)

列舉式稅目,一共15類:

包括:

傷身的(3):煙、酒,、涂料

傷錢的(5):三“高”一“貴”+游艇

傷環(huán)境的(7):鞭炮焰火成品油,、二“車”二“木”與 電池

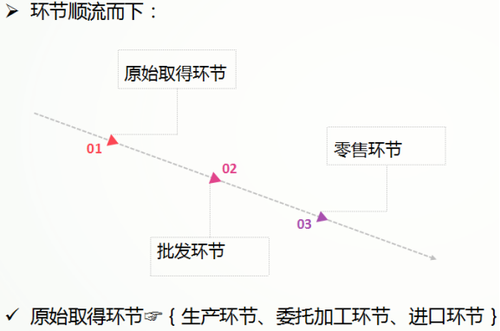

一般只在原始取得環(huán)節(jié)繳納消費(fèi)稅

特殊的:

金銀鉑鉆只在零售環(huán)節(jié)繳納消費(fèi)稅唯二雙環(huán)節(jié)繳納消費(fèi)稅的:超豪華小汽車在零售環(huán)節(jié)加征一道卷煙在批發(fā)環(huán)節(jié)加征一道

計(jì)征方式有3種:

(1)啤酒、黃酒,、成品油適用定額稅率,;

(2)卷煙(不包括煙絲和雪茄煙)和白酒(包括糧食白酒和薯類白酒)同時適用比例稅率和定額稅率,即復(fù)合稅率,;

(3)其他適用比例稅率,;

【解釋1】成品油稅目包括汽油、柴油,、石腦油,、溶劑油、航空煤油,、潤滑油和燃料油,。

【解釋2】從量定額的應(yīng)納稅額=銷售數(shù)量×定額稅率

【解釋3】從價(jià)定率的應(yīng)納稅額=銷售額×消費(fèi)稅比例稅率

【解釋4】復(fù)合計(jì)稅的應(yīng)納稅額=銷售數(shù)量×定額稅率+銷售額×消費(fèi)稅比例稅率

【例題1?判斷題】高檔手表采用從量計(jì)征方法計(jì)繳消費(fèi)稅。( )(2016年)

【答案】×

【例題2?判斷題】雪茄煙適用從價(jià)定率和從量定額相結(jié)合的復(fù)合計(jì)征辦法征收消費(fèi)稅,。( )(2017年)

【答案】×

【例題3?多選題】根據(jù)消費(fèi)稅法律制度的規(guī)定,,下列應(yīng)稅消費(fèi)品中,實(shí)行從量定額計(jì)征消費(fèi)稅的有( ),。(2017年)

A.電池

B.涂料

C.柴油

D.黃酒

【答案】CD

【例題4?多選題】根據(jù)消費(fèi)稅法律制度的規(guī)定,,下列應(yīng)稅消費(fèi)品中,實(shí)行從量計(jì)征消費(fèi)稅的有( ),。(2017年)

A.柴油

B.涂料

C.黃酒

D.游艇

【答案】AC

【例題5?多選題】根據(jù)消費(fèi)稅法律制度的規(guī)定,,下列應(yīng)稅消費(fèi)品中,采用從量計(jì)征辦法計(jì)繳消費(fèi)稅的有( ),。(2018年)

A.黃酒

B.葡萄酒

C.啤酒

D.藥酒

【答案】AC

【例題6?多選題】根據(jù)消費(fèi)稅法律制度的規(guī)定,,下列應(yīng)稅消費(fèi)品中,實(shí)行從量定額與從價(jià)定率相結(jié)合的復(fù)合計(jì)征辦法征收消費(fèi)稅的有( ),。(2018年)

A.卷煙

B.黃酒

C.白酒

D.小汽車

【答案】AC

【例題7?多選題】根據(jù)消費(fèi)稅法律制度的規(guī)定,,下列應(yīng)稅消費(fèi)品中,實(shí)行從量定額與從價(jià)定率相結(jié)合的復(fù)合計(jì)征辦法征收消費(fèi)稅的有( ),。(2018年)

A.雪茄煙

B.卷煙

C.黃酒

D.白酒

【答案】BD

【例題8?單選題】2018年10月甲啤酒廠生產(chǎn)150噸啤酒,銷售100噸,,取得不含增值稅銷售額30萬元,、增值稅稅額4.8萬元。甲啤酒廠當(dāng)月銷售啤酒計(jì)征消費(fèi)稅的計(jì)稅依據(jù)是( )。(2018年)

A.100噸

B.34.8萬元

C.30萬元

D.150噸

【答案】A

【例題9?單選題】甲酒廠為增值稅一般納稅人,,2018年10月銷售白酒50噸,,取得含增值稅銷售額3480000元。已知增值稅稅率為16%,,白酒消費(fèi)稅比例稅率為20%,,從量稅稅額為0.5元/500克。根據(jù)消費(fèi)稅法律制度的規(guī)定,,關(guān)于甲酒廠當(dāng)月應(yīng)繳納消費(fèi)稅稅額的下列算式中,,正確的是( )。(2018年)

A.3480000×20%+50×2000×0.5=746000(元)

B.3480000÷(1+16%)×20%+50×2000×0.5=6500009(元)

C.3480000×20%=696000(元)

D.3480000÷(1+16%)×20%=600000(元)

【答案】B

【解析】白酒實(shí)行從價(jià)定率和從量定額復(fù)合方法計(jì)征消費(fèi)稅,,甲酒廠應(yīng)繳納消費(fèi)稅=銷售額×消費(fèi)稅比例稅率+銷售數(shù)量×定額稅率=3480000÷(1+16%)×20%+50噸×2000斤/噸×0.5元/斤,。

【例題10?單選題】2015年10月,甲煙草批發(fā)企業(yè)向乙卷煙零售店銷售卷煙200標(biāo)準(zhǔn)條,,取得不含增值稅銷售額20000元;向丙煙草批發(fā)企業(yè)銷售卷煙300標(biāo)準(zhǔn)條,,取得不含增值稅銷售額為30000元。已知卷煙批發(fā)環(huán)節(jié)消費(fèi)稅比例稅率為11%,,定額稅率為0.005元/支;每標(biāo)準(zhǔn)條200支卷煙,。甲煙草批發(fā)企業(yè)上述業(yè)務(wù)應(yīng)繳納消費(fèi)稅稅額的下列計(jì)算列式中,正確的是( ),。(2016年)

A.20000×11%+200×200×0.005=2400(元)

B.20000×11%+200×200×0.005+30000×11%+300×200×0.005=6000(元)

C.20000×11%+30000×11%=5500(元)

D.30000×11%+300×200×0.005=36009(元)

【答案】A

【解析】(1)甲煙草批發(fā)企業(yè)向乙卷煙零售店銷售卷煙,,應(yīng)繳納消費(fèi)稅;

(2)甲煙草批發(fā)企業(yè)向丙煙草批發(fā)企業(yè)銷售卷煙,,屬于批發(fā)企業(yè)之間的銷售,,不繳納消費(fèi)稅。

【知識點(diǎn)1】消費(fèi)稅的稅率(★★★)

2.納稅人兼營不同稅率的應(yīng)稅消費(fèi)品,,應(yīng)當(dāng)分別核算不同稅率應(yīng)稅消費(fèi)品的銷售額,、銷售數(shù)量。

未分別核算銷售額,、銷售數(shù)量的,,或者將不同稅率的應(yīng)稅消費(fèi)品組成成套消費(fèi)品銷售的,從( )適用稅率,。

【知識點(diǎn)2】從價(jià)定率征收消費(fèi)稅的計(jì)算(★★★)

1.從的“價(jià)”即銷售額是不含增值稅的

如果銷售額為含增值稅的銷售額時,,必須換算成不含增值稅的銷售額。

【例題1?單選題】甲地板廠為增值稅一般納稅人,,2018年10月銷售自產(chǎn)實(shí)木地板取得含增值稅銷售額111.15萬元,。已知實(shí)木地板增值稅稅率為16%,消費(fèi)稅稅率為5%,,甲地板廠當(dāng)月該業(yè)務(wù)應(yīng)繳納消費(fèi)稅稅額的下列計(jì)算列式中,,正確的是( ),。

A.111.15÷(1+16%)×5%=4.79(萬元)

B.111.15÷(1-5%)×5%=5.859(萬元)

C.111.15×5%=5.56(萬元)

D.111.15÷(1+16%)÷(1-5%)×5%=5.04(萬元)

【答案】A

【例題2?單選題】甲化妝品公司為增值稅一般納稅人,2018年10月銷售高檔化妝品“元旦”套裝400套,,每套含增值稅售價(jià)696元,,將同款“元旦”套裝30套用于對外贊助。已知增值稅稅率為16%,,消費(fèi)稅稅率為15%,。根據(jù)消費(fèi)稅法律制度的規(guī)定,計(jì)算甲化妝品公司當(dāng)月“元旦”套裝應(yīng)繳納消費(fèi)稅稅額的下列算式中,,正確的是( ),。(2018年)

A.400×696÷(1+16%)×15%=36000(元)

B.400×696×15%=41760(元)

C.(400+30)×696÷(1+16%)×15%=38700(元)

D.(400+30)×696×15%=44892(元)

【答案】C

【解析】(1)納稅人將自產(chǎn)的應(yīng)稅消費(fèi)品用于對外贊助,視同銷售貨物,,于移送使用時納稅,;

(2)實(shí)行從價(jià)定率征收的應(yīng)稅消費(fèi)品,其計(jì)稅依據(jù)為含消費(fèi)稅但不含增值稅的銷售額,。

2.價(jià)外費(fèi)用(視為含增值稅的)

(1)實(shí)行從價(jià)定率征收的應(yīng)稅消費(fèi)品,,其銷售額為納稅人銷售應(yīng)稅消費(fèi)品向購買方收取的全部價(jià)款和價(jià)外費(fèi)用(包括但不限于手續(xù)費(fèi)、違約金,、滯納金,、延期付款利息、賠償金,、包裝費(fèi),、優(yōu)質(zhì)費(fèi)、儲備費(fèi)等),。

(2)白酒生產(chǎn)企業(yè)向商業(yè)銷售單位收取的品牌使用費(fèi)是隨著應(yīng)稅白酒的銷售而向購貨方收取的,,不論企業(yè)采取何種方式或者以何種名義收取,均應(yīng)并入白酒的銷售額中繳納消費(fèi)稅,。

【例題?單選題】甲酒廠為增值稅一般納稅人,,2018年10月銷售果木酒,取得不含增值稅銷售額10萬元,,同時收取包裝費(fèi)0.585萬元,、優(yōu)質(zhì)費(fèi)2.34萬元。已知果木酒消費(fèi)稅稅率為10%,,增值稅稅率為16%,,甲酒廠當(dāng)月銷售果木酒應(yīng)繳納消費(fèi)稅稅額的下列計(jì)算中,正確的是( ),。

A.(10+0.585+2.34)×10%=1.2925(萬元)

B.(10+0.585)×10%=1.0585(萬元)

C.[10+(0.585+2.34)÷(1+16%)]×10%=1.25(萬元)

D.[10+0.585÷(1+16%)]×10%=1.05(萬元)

【答案】C

【解析】銷售果木酒的同時收取的包裝費(fèi)和優(yōu)質(zhì)費(fèi),,均屬于價(jià)外費(fèi)用,視為含增值稅收入,,應(yīng)價(jià)稅分離,。

3.包裝物押金

(1)如果包裝物不作價(jià)隨同應(yīng)稅消費(fèi)品銷售,,而是收取押金,此項(xiàng)押金一般不征稅,。

(2)因逾期未收回包裝物不再退還的押金或者收取時間超過12個月的押金,應(yīng)并入應(yīng)稅消費(fèi)品的銷售額

(3)對酒類生產(chǎn)企業(yè)銷售酒類產(chǎn)品(啤酒,、黃酒除外)而收取的包裝物押金,,無論押金是否返還也不管會計(jì)上如何核算,在收取時就應(yīng)并入酒類產(chǎn)品的銷售額,,征收消費(fèi)稅和增值稅,。

【注意】啤酒、黃酒和成品油從量定額征收消費(fèi)稅,,包裝物押金不征收消費(fèi)稅,。

【例題1?判斷題】紅酒生產(chǎn)企業(yè)銷售紅酒收取的包裝物押金應(yīng)并入紅酒銷售額中,征收消費(fèi)稅,。( )(2017年)

【答案】√

【例題2?判斷題】啤酒生產(chǎn)企業(yè)銷售啤酒收取的包裝物押金應(yīng)并入啤酒銷售額中,,征收消費(fèi)稅。( )

【答案】×

【例題3?多選題】甲酒廠主要從事白酒生產(chǎn)銷售業(yè)務(wù),。該酒廠銷售白酒收取的下列款項(xiàng)中,,應(yīng)并入銷售額繳納消費(fèi)稅的有( )。(2014年,、2015年,、2016年)

A.向Z公司收取的儲備費(fèi)

B.向Y公司收取的品牌使用費(fèi)

C.向X公司收取的包裝物租金

D.向W公司收取的產(chǎn)品優(yōu)質(zhì)費(fèi)

【答案】ABCD

【例題4?單選題】某化妝品廠2018年10月銷售高檔化妝品取得含稅收入46.8萬元,收取手續(xù)費(fèi)1.5萬元,;另取得逾期包裝物押金收入1萬元,。已知,增值稅稅率為16%,,消費(fèi)稅稅率為15%,。根據(jù)消費(fèi)稅法律制度的規(guī)定,下列關(guān)于該化妝品廠本月應(yīng)繳納消費(fèi)稅的計(jì)算中,,正確的是( ),。

A.46.8×15%=7.02(萬元)

B.46.8÷(1+16%)×15%=6.05(萬元)

C.(46.8+1.5)÷(1+16%)×15%=6.25(萬元)

D.(46.8+1.5+1)÷(1+16%)×15%=6.38(萬元)

【答案】D

【解析】(1)銷售高檔化妝品時收取的手續(xù)費(fèi)1.5萬元屬于價(jià)外費(fèi)用,視為含增值稅收入,,應(yīng)價(jià)稅分離,;

(2)因逾期未收回包裝物不再退還的押金1萬元,視為含增值稅收入,,應(yīng)價(jià)稅分離,。

【例題5?單選題】2018年10月甲酒廠銷售自產(chǎn)紅酒,取得含增值稅價(jià)款46.8萬元,,另收取包裝物押金2.34萬元,、手續(xù)費(fèi)1.17萬元,。已知紅酒增值稅稅率為16%,消費(fèi)稅稅率為10%,。甲酒廠該筆業(yè)務(wù)應(yīng)繳納消費(fèi)稅稅額的下列計(jì)算列式中,,正確的是( )。(2016年)

A.(46.8+1.17)÷(1+16%)×10%=4.14(萬元)

B.46.8÷(1+16%)×10%=4.039(萬元)

C.(46.8+2.34+1.17)÷(1+16%)×10%=4.34(萬元)

D.(46.8+2.34)÷(1+16%)×10%=4.24(萬元)

【答案】C

【解析】(1)對酒類生產(chǎn)企業(yè)銷售酒類產(chǎn)品(啤酒,、黃酒除外)而收取的包裝物押金2.34萬元,,無論押金是否返還也不管會計(jì)上如何核算,在收取時就應(yīng)并入酒類產(chǎn)品的銷售額(視為含增值稅收入,,應(yīng)價(jià)稅分離),,征收消費(fèi)稅;

(2)1.17萬元的手續(xù)費(fèi)屬于價(jià)外費(fèi)用,視為含增值稅收入,,應(yīng)價(jià)稅分離,。

4.非獨(dú)立核算門市部

納稅人通過自設(shè)非獨(dú)立核算門市部銷售的自產(chǎn)應(yīng)稅消費(fèi)品,應(yīng)按門市部對外銷售額或者銷售數(shù)量征收消費(fèi)稅,。

【例題?單選題】某高爾夫球具廠為增值稅一般納稅人,,下設(shè)一非獨(dú)立核算的門市部。2018年10月該廠將生產(chǎn)的一批成本價(jià)為70萬元的高爾夫球具移送門市部,,門市部將其中的80%零售,,取得含增值稅銷售額77.22萬元。已知高爾夫球具適用的增值稅稅率為16%,,消費(fèi)稅稅率為10%,,成本利潤率為10%。根據(jù)消費(fèi)稅法律制度的規(guī)定,,該項(xiàng)業(yè)務(wù)應(yīng)繳納消費(fèi)稅( )萬元,。

A.5.13 B.6

C.6.66 D.7.72

【答案】C

【解析】納稅人通過自設(shè)非獨(dú)立核算門市部銷售的自產(chǎn)應(yīng)稅消費(fèi)品,應(yīng)按該門市部的“對外銷售額”(而非組成計(jì)稅價(jià)格)計(jì)征消費(fèi)稅,,應(yīng)納消費(fèi)稅=77.22÷(1+16%)×10%=6.66(萬元),。

注:文章內(nèi)容全部由東奧名師覺遠(yuǎn)老師提供,想獲取更多精彩講解,,大家可以觀看覺遠(yuǎn)老師的直播課程,!

距離初級會計(jì)考試只有一個多月的時間了,備考時間緊張,,如果你平時工作又忙,,那就選擇周末學(xué)習(xí)吧!考前周末直播班,,覺遠(yuǎn)老師在等你,!

(本文由東奧名師覺遠(yuǎn)老師提供,東奧會計(jì)在線整理發(fā)布,,轉(zhuǎn)載請注明來源)

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號