初級會計師《經濟法基礎》第四章重要考點詳解-交多少消費稅

交多少消費稅才是正確的,?人不學,,不知義,相信親愛的初級會計師考生和小編一起學習了下面的內容,,會有收獲的,,我們快快開始吧,!

【重要考點詳解】交多少消費稅

考點:消費稅的稅率(★★★)

1. 基本規(guī)定

稅率形式 | 適用稅目 | 計稅公式 |

從量定額 | 啤酒,、黃酒,、成品油 | 應納稅額=銷售數(shù)量×定額稅率 |

復合計稅 | 卷煙、白酒 | 應納稅額=銷售數(shù)量×定額稅率+銷售額或組成計稅價格×比例稅率 |

從價定率 | 其他應稅消費品 | 應納稅額=銷售額或組成計稅價格×比例稅率 |

2. 納稅人兼營不同稅率的應稅消費品,,應當分別核算不同稅率應稅消費品的銷售額、銷售數(shù)量,;未分別核算銷售額,、銷售數(shù)量的,或者將不同稅率的應稅消費品組成成套消費品銷售的,,從高適用稅率,。

考點:生產銷售環(huán)節(jié)應納消費稅的計算——基本規(guī)則(★★★)

1. 銷售額確定的基本規(guī)則

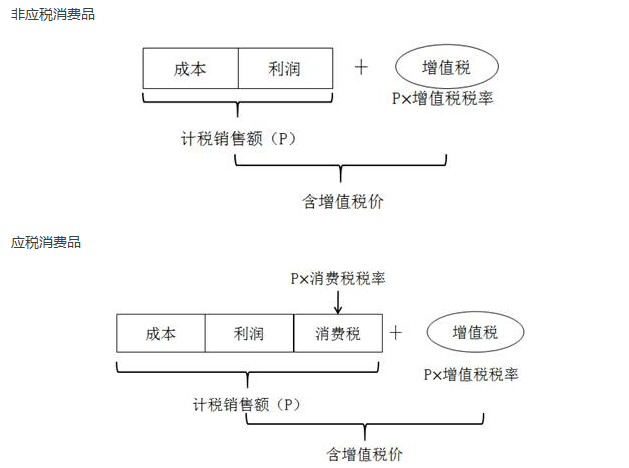

采用從價定率和復合計稅方式計算消費稅稅額時均會涉及銷售額,銷售額為納稅人銷售應稅消費品向購買方收取的全部價款和價外費用,,不包括應向購買方收取的增值稅稅款,。

【提示1】消費稅計稅銷售額應當是不含增值稅但含消費稅的銷售額。

【提示2】對同一納稅人同一環(huán)節(jié)既征收消費稅又征收增值稅的,,消費稅與增值稅的計稅銷售額一般情況下是相同的(用于“換投抵”除外),。

2. 銷售數(shù)量確定的基本規(guī)則

(1)銷售應稅消費品的,為應稅消費品的銷售數(shù)量,;

(2)自產自用應稅消費品的,,為應稅消費品的移送使用數(shù)量;

(3)委托加工應稅消費品的,,為納稅人收回的應稅消費品數(shù)量,;

(4)進口應稅消費品的,,為海關核定的應稅消費品進口征稅數(shù)量。

【案例】某啤酒廠本月生產啤酒100噸,,將其中20噸對外銷售,;已知,該啤酒的消費稅稅額為250元/噸,。該啤酒廠應納消費稅=250×20=5000(元),。

3. 復合計征消費稅

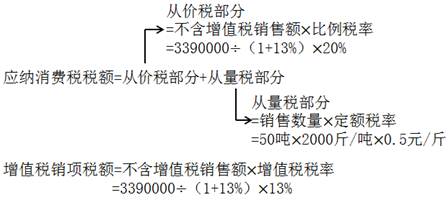

【經典考題·單選題】甲酒廠為增值稅一般納稅人,2019年10月銷售白酒50噸,,取得含增值稅銷售額3390000元,。已知增值稅稅率為13%,白酒消費稅比例稅率為20%,,從量稅稅額為0.5元/500克,。關于甲酒廠當月應繳納消費稅稅額的下列算式中,正確的是( ),。

A.3390000×20%+50×2000×0.5=728000(元)

B.3390000÷(1+13%)×20%+50×2000×0.5=650000(元)

C.3390000×20%=678000(元)

D.3390000÷(1+13%)×20%=600000(元)

【答案】B

【解析1】

【解析2】(1)白酒實行從價定率和從量定額復合方法計征消費稅,;(2)選項CD沒有加上“從量定額”計征部分,錯誤,;(3)選項AB:“從價定率”計征部分應當使用不含增值稅的銷售額計算,,而選項A未對“含稅”銷售額3390000元進行價稅分離。

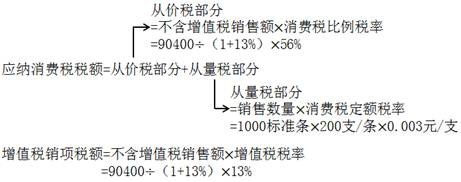

【經典考題·單選題】甲卷煙廠為增值稅一般納稅人,2019年10月銷售M型卷煙1000標準條,,取得含增值稅銷售額90400元,。已知卷煙增值稅稅率為13%,消費稅比例稅率為56%,,定額稅率為0.003元/支,,每標準條200支卷煙。計算甲卷煙廠當月銷售M型卷煙應繳納消費稅稅額的下列算式中,,正確的是( ),。

A.90400÷(1+13%)×56%=44800(元)

B.90400÷(1+13%)×56%+1000×200×0.003=45400(元)

C.90400×56%+1000×200×0.003=51224(元)

D.(90400+1000×200×0.003)×56%=50960(元)

【答案】B

【解析1】

【解析2】(1)卷煙復合計征消費稅,排除選項AD,;(2)消費稅的計稅銷售額為不含增值稅的銷售額,,而題目明確交待“90400元”為含增值稅銷售額,應作價稅分離,,排除選項C,。

考點:生產銷售環(huán)節(jié)應納消費稅的計算——特殊銷售情形(★★★)

1. 納稅人通過自設非獨立核算門市部銷售的自產應稅消費品,應當按照門市部對外銷售額或者銷售數(shù)量征收消費稅,。

【案例】某高爾夫球具廠為增值稅一般納稅人,,下設一非獨立核算的門市部,2019年11月份該廠將生產的一批成本價為70萬元的高爾夫球具移送門市部,,門市部將其中的80%對外銷售,,取得含增值稅銷售額為113萬元,。已知高爾夫球具的消費稅稅率為10%,成本利潤率10%,,增值稅稅率為13%,。

【解析】應納消費稅=113÷(1+13%)×10%=10(萬元)。

2. 納稅人用于換取生產資料和消費資料,,投資入股和抵償債務等方面(簡稱“換投抵”)的應稅消費品,,應當以納稅人同類應稅消費品的最高銷售價格作為計稅依據(jù)計算消費稅。

【提示】(1)只有“換投抵”業(yè)務,,以最高價計征消費稅,;(2)“換投抵”業(yè)務,雖然消費稅以最高價計算,,但增值稅仍應以平均價計算,。

3. 白酒生產企業(yè)向商業(yè)銷售單位收取的“品牌使用費”,不論企業(yè)采取何種方式或以何種名義收取價款,,均應并入白酒的銷售額中繳納消費稅,。

【經典考題·多選題】甲酒廠主要從事白酒生產銷售業(yè)務。該酒廠銷售白酒收取的下列款項中,,應并入銷售額繳納消費稅的有( ),。

A.向Z公司收取的儲備費

B.向Y公司收取的品牌使用費

C.向X公司收取的包裝物租金

D.向W公司收取的產品優(yōu)質費

【答案】ABCD

【解析】(1)實行從價定率及復合計稅辦法計征消費稅的應稅消費品,其銷售額為納稅人銷售應稅消費品向購買方收取的全部價款和價外費用(包括但不限于包裝物租金、優(yōu)質費、儲備費),;(2)白酒生產企業(yè)向商業(yè)銷售單位收取的“品牌使用費”,不論企業(yè)采取何種方式或以何種名義收取價款,,均應并入白酒的銷售額中繳納消費稅。

4. 包裝物押金

(1)非酒類產品

如果包裝物不作價隨同產品銷售,,而是收取押金,此項押金則不應并入應稅消費品的銷售額中征稅,;但對因逾期未收回包裝物不再退還的或者已收取的時間超過12個月的押金,,應并入應稅消費品的銷售額,繳納消費稅,。

(2)啤酒,、黃酒以外的其他酒類產品

對酒類生產企業(yè)銷售酒類產品(啤酒、黃酒除外)而收取的包裝物押金,,無論押金是否返還及會計上如何核算,,均應在收取時并入酒類產品銷售額,征收消費稅,。

包裝物押金增值稅和消費稅處理比較

所包裝的產品 | 增值稅處理 | 消費稅處理 |

非酒類產品 | 逾期未退時價稅分離并入銷售額 | 逾期未退時價稅分離并入銷售額 |

啤酒,、黃酒 | 啤酒,、黃酒、成品油從量定額征收消費稅,,其包裝物押金不征收消費稅 | |

啤酒,、黃酒以外的其他酒類產品 | 收取時價稅分離并入銷售額 | |

5. 金銀首飾的特殊規(guī)定

(1)納稅人采用以舊換新(含翻新改制)方式銷售的金銀首飾,應按實際收取的不含增值稅的全部價款確定計稅依據(jù)征收消費稅,。

(2)金銀首飾與其他產品組成成套消費品銷售的,,應按銷售額全額征收消費稅。

(3)金銀首飾連同包裝物銷售的,,無論包裝物是否單獨計價,,也無論會計上如何核算,均應并入金銀首飾的銷售額計征消費稅,。

考點:自產自用應納消費稅的計算(★★)

1. 納稅人自產自用的應稅消費品,,用于連續(xù)生產應稅消費品的,不繳納消費稅,;凡用于其他方面的,,于移送使用時,按照納稅人生產的同類消費品的平均銷售價格計算繳納消費稅,;沒有同類消費品銷售價格的,,按照組成計稅價格計算繳納消費稅。

2. 實行從價定率辦法計征的,,其計算公式為:

組成計稅價格=成本×(1+成本利潤率)÷(1-消費稅比例稅率)

應納消費稅=組成計稅價格×消費稅比例稅率

3. 實行復合計稅辦法計算納稅的,,其計算公式為:

組成計稅價格=[成本×(1+成本利潤率)+自產自用數(shù)量×消費稅定額稅率]÷(1-消費稅比例稅率)

應納消費稅=組成計稅價格×消費稅比例稅率+自產自用數(shù)量×消費稅定額稅率

4. 實行從量定額計稅的,不涉及銷售價格,,不存在使用組成計稅價格計算消費稅的問題,。

【案例】某啤酒廠為增值稅一般納稅人,3月份將試制的2噸新口味啤酒用于職工福利,,已知該酒廠沒有同類啤酒的銷售價格,,該啤酒成本4000元/噸,成本利潤率5%,,每噸消費稅稅額250元,。

【解析】(1)將自產的啤酒用于職工福利,增值稅,、消費稅均視同銷售,;

(2)啤酒屬于從量定額征收消費稅的應稅消費品,其消費稅的計算與價格無直接關系,,應按應稅消費品的移送使用數(shù)量征稅,,應納消費稅=250×2=500(元);

(3)由于沒有同類應稅消費品的價格,,應按組成計稅價格計算繳納增值稅:

①組成計稅價格

=成本×(1+成本利潤率)+消費稅稅額

=2×4000×(1+5%)+500=8900(元)

②增值稅銷項稅額

=組成計稅價格×增值稅稅率

=8900×13%=1157(元)

考點:委托加工環(huán)節(jié)應納消費稅的計算(★★)

1. 委托加工的應稅消費品,,按照受托方的同類消費品的銷售價格計算納稅,,沒有同類消費品銷售價格的,按照組成計稅價格計算納稅,。

2. 實行從價定率辦法計算納稅的

組成計稅價格=(材料成本+加工費)÷(1-消費稅比例稅率)

應納消費稅(應代收代繳的消費稅)=組成計稅價格×消費稅比例稅率

【提示】

(1)材料成本,,是指委托方所提供加工材料的實際成本;

(2)加工費,,是指受托方加工應稅消費品向委托方所收取的全部費用(包括代墊輔助材料的實際成本),,不包括增值稅稅款。

3. 實行復合計稅辦法計算納稅的

組成計稅價格=(材料成本+加工費+委托加工數(shù)量×消費稅定額稅率)÷(1-消費稅比例稅率)

應納消費稅(應代收代繳的消費稅)=組成計稅價格×消費稅比例稅率+委托加工數(shù)量×消費稅定額稅率

4. 實行從量定額計稅的,,不涉及銷售價格,,不存在使用組成計稅價格計算消費稅的問題。

考點:進口環(huán)節(jié)應納消費稅的計算(★★)

1. 實行從價定率辦法計征消費稅的

組成計稅價格=(關稅完稅價格+關稅)÷(1-消費稅比例稅率)

應納消費稅=組成計稅價格×消費稅比例稅率

2. 實行復合計稅辦法計征消費稅的

組成計稅價格=(關稅完稅價格+關稅+進口數(shù)量×消費稅定額稅率)÷(1-消費稅比例稅率)

應納消費稅=組成計稅價格×消費稅比例稅率+進口數(shù)量×消費稅定額稅率

考點:已納消費稅的扣除(★★)

為避免重復征稅,,外購應稅消費品和委托加工收回的應稅消費品繼續(xù)生產應稅消費品銷售的,,可以按照規(guī)定將外購應稅消費品和委托加工收回應稅消費品已繳納的消費稅給予抵扣。

1. 準予抵扣的情形,。

(1)外購或委托加工收回的已稅煙絲生產的卷煙,;

(2)外購或委托加工收回的已稅高檔化妝品為原料生產的高檔化妝品;

(3)外購或委托加工收回的已稅珠寶玉石為原料生產的貴重首飾及珠寶玉石,;

【提示】納稅人用外購或者委托加工收回的已稅珠寶玉石為原料生產的改在零售環(huán)節(jié)征收消費稅的金銀首飾(鑲嵌首飾),,在計稅時一律不得扣除外購或者委托加工收回的珠寶玉石已納的消費稅稅款。

(4)外購或委托加工收回的已稅鞭炮,、焰火為原料生產的鞭炮,、焰火;

(5)以外購或委托加工收回的已稅桿頭,、桿身和握把為原料生產的高爾夫球桿,;

(6)以外購或委托加工收回的已稅木制一次性筷子為原料生產的木制一次性筷子;

(7)以外購或委托加工收回的已稅實木地板為原料生產的實木地板,;

(8)以外購或委托加工收回的已稅石腦油,、潤滑油、燃料油為原料生產的成品油,;

(9)以外購或委托加工收回的已稅汽油,、柴油為原料生產的汽油、柴油,。

【提示1】允許抵扣稅額的稅目不包括酒、摩托車,、小汽車,、高檔手表、游艇,、電池,、涂料,。

【提示2】允許扣稅的只涉及同一稅目中應稅消費品的連續(xù)加工,不能跨稅目抵扣,。

2. 當期準予扣除外購或委托加工收回的應稅消費品的已納消費稅稅款,,應按當期生產領用數(shù)量計算。

注:以上《經濟法基礎》學習內容由東奧名師黃潔洵老師講義及東奧教研專家團隊提供

(本文為東奧會計在線原創(chuàng)文章,,僅供考生學習使用,,禁止任何形式的轉載)

津公網安備12010202000755號

津公網安備12010202000755號