2017稅務(wù)師《稅法一》高頻考點(diǎn):消費(fèi)稅的計(jì)稅依據(jù)

【東奧小編】轉(zhuǎn)眼間,,四月已經(jīng)來臨,正是學(xué)習(xí)好時(shí)節(jié),,東奧小編每天為您提供2017稅務(wù)師《稅法一》高頻考點(diǎn),,讓您保持良好學(xué)習(xí)狀態(tài),TA考生成為東奧學(xué)員后可以查看全部知識(shí)點(diǎn)內(nèi)容,。

消費(fèi)稅的計(jì)稅依據(jù)

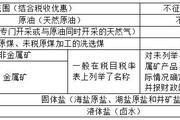

消費(fèi)稅實(shí)行從價(jià)定率,、從量定額,或者從價(jià)定率和從量定額復(fù)合計(jì)稅(以下簡稱復(fù)合計(jì)稅)的辦法計(jì)算應(yīng)納稅額,,計(jì)稅依據(jù)包括銷售額和銷售數(shù)量,。

實(shí)行從價(jià)定率計(jì)征辦法的計(jì)稅依據(jù)——銷售額;

實(shí)行從量定額計(jì)征辦法的計(jì)稅依據(jù)——銷售數(shù)量,;

實(shí)行復(fù)合計(jì)稅計(jì)征辦法的計(jì)稅依據(jù)——銷售數(shù)量和銷售額,。

(一)銷售數(shù)量的確定

銷售數(shù)量具體為:

1. 銷售應(yīng)稅消費(fèi)品的,為應(yīng)稅消費(fèi)品的銷售數(shù)量,;

2. 自產(chǎn)自用應(yīng)稅消費(fèi)品的,,為應(yīng)稅消費(fèi)品的移送使用數(shù)量,;

3. 委托加工應(yīng)稅消費(fèi)品的,為納稅人收回的應(yīng)稅消費(fèi)品數(shù)量,;

4. 進(jìn)口的應(yīng)稅消費(fèi)品,,為海關(guān)核定的應(yīng)稅消費(fèi)品進(jìn)口征稅數(shù)量。

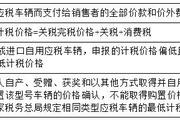

(二)銷售額的確定

1. 應(yīng)稅銷售行為

納稅人的銷售行為分為銷售和視同銷售兩類,。下列情況均應(yīng)作銷售或視同銷售,,確定銷售額(也包括銷售數(shù)量),并按規(guī)定繳納消費(fèi)稅:

(1)有償轉(zhuǎn)讓應(yīng)稅消費(fèi)品所有權(quán)的行為,。

即以從受讓方取得貨幣,、貨物、勞務(wù)或其他經(jīng)濟(jì)利益為條件轉(zhuǎn)讓應(yīng)稅消費(fèi)品所有權(quán)的行為,。

具體包括納稅人用應(yīng)稅消費(fèi)品換取生產(chǎn)資料和消費(fèi)資料,;用應(yīng)稅消費(fèi)品支付代扣手續(xù)費(fèi)或銷售回扣;在銷售數(shù)量之外另付給購貨方或中間人作為獎(jiǎng)勵(lì)和報(bào)酬的應(yīng)稅消費(fèi)品,。

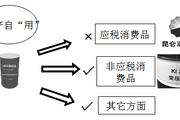

(2)納稅人自產(chǎn)自用的應(yīng)稅消費(fèi)品用于其他方面的,。

納稅人用于生產(chǎn)非應(yīng)稅消費(fèi)品和在建工程、管理部門,、非生產(chǎn)機(jī)構(gòu),、提供勞務(wù)以及用于饋贈(zèng)、贊助,、廣告,、樣品、職工福利,、獎(jiǎng)勵(lì)等,,均視同對外銷售。

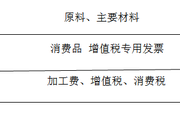

(3)委托加工的應(yīng)稅消費(fèi)品,。

委托加工是指由委托方提供原料和主要材料,,受托方只收取加工費(fèi)和代墊部分輔助材料加工的應(yīng)稅消費(fèi)品。對于由受托方提供原材料生產(chǎn)的應(yīng)稅消費(fèi)品,,或者受托方先將原材料賣給委托方,,然后再接受加工的應(yīng)稅消費(fèi)品,以及由受托方以委托方名義購進(jìn)原材料生產(chǎn)的應(yīng)稅消費(fèi)品,,不論納稅人在財(cái)務(wù)上是否作銷售處理,,都不得作為委托加工應(yīng)稅消費(fèi)品,而應(yīng)按照受托方銷售自制應(yīng)稅消費(fèi)品對待,。

對于委托加工收回的應(yīng)稅消費(fèi)品以不高于受托方計(jì)稅價(jià)格直接出售的,,可不計(jì)算銷售額,不再征收消費(fèi)稅,。

點(diǎn)擊查看更多相關(guān)考點(diǎn):2017稅務(wù)師《稅法一》高頻考點(diǎn):原增值稅一般納稅人適用征收率情況

(本文是東奧會(huì)計(jì)在線原創(chuàng)文章,,轉(zhuǎn)載請注明來自東奧會(huì)計(jì)在線)

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號