2017稅務(wù)師《稅法一》重要知識(shí)點(diǎn):稅收立法

>>>量身定制 穩(wěn)步提升—選擇高端私教班 無分?jǐn)?shù)限制不過退費(fèi)!<<<

>>>東奧品質(zhì)—2017稅務(wù)師考試精品保障班火熱招生中!<<<

2017年稅務(wù)師考試已經(jīng)進(jìn)入預(yù)習(xí)備考期,,“基礎(chǔ)不牢,,地動(dòng)山搖”,,只有熟練掌握基礎(chǔ)知識(shí)點(diǎn),才能順利通過考試,,東奧小編為您提供2017《稅法一》知識(shí)點(diǎn),TA考生成為東奧學(xué)員后可以查看全部知識(shí)點(diǎn)內(nèi)容。

稅收立法

(一)稅收立法的概念

稅收立法是指國家機(jī)關(guān)依照其職權(quán)范圍,通過一定程序制定(包括修改和廢止)稅收法律規(guī)范的活動(dòng),。稅收立法可作廣義和狹義的劃分,。

對(duì)廣義的立法要有四句關(guān)鍵話的理解:主體;核心問題;法定程序;組成部分,。

第一,立法主體包括全國人大及其常委會(huì),、國務(wù)院及其有關(guān)職能部門,、擁有地方立法權(quán)的地方政權(quán)機(jī)關(guān)等。

第二,,稅收立法權(quán)的劃分,,是稅收立法的核心問題。劃分稅收立法權(quán)的直接法律依據(jù)主要是《憲法》與《立法法》的規(guī)定,。

第三,,稅收立法必須經(jīng)過法定程序。

第四,,制定稅法是稅收立法的重要部分,,修改、廢止稅法也是稅收立法必要的組成部分,。

(二)稅收立法權(quán)及稅收法律,、法規(guī)的創(chuàng)制程序

稅收立法權(quán)有五種類型:國家立法權(quán);專屬立法權(quán);委托立法權(quán);行政立法權(quán);地方立法權(quán)。

在我國,,劃分稅收立法權(quán)的直接法律依據(jù)主要是《憲法》與《立法法》的規(guī)定,。

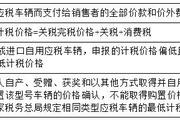

廣義稅法 | 立法機(jī)關(guān) | 舉例 | 備注 |

稅收法律 | 全國人大及常委會(huì) (國家最高權(quán)利機(jī)關(guān)) | 人大:《企業(yè)所得稅法》、《個(gè)人所得稅法》,; 人大常委會(huì):《車船稅法》,、《稅收征管法》、《關(guān)于外商投資企業(yè)和外國企業(yè)適用增值稅,、消費(fèi)稅,、營(yíng)業(yè)稅等稅收條例的決定》 | 國家主席簽 署主席令公布 |

稅收行政法規(guī) (是我國目前稅收立法的主要形式) | 國務(wù)院 (國家最高行政機(jī)關(guān)) | 《個(gè)人所得稅法實(shí)施條例》、《企業(yè)所得稅法實(shí)施條例》,、《稅收征管法實(shí)施細(xì)則》,、《增值稅暫行條例》,、《消費(fèi)稅暫行條例》等等 | 總理簽署國務(wù)院令公布實(shí)施 |

稅收地方法規(guī) | 地方人大及常委會(huì) (地方立法機(jī)關(guān)) | 除少數(shù)民族地區(qū)、經(jīng)濟(jì)特區(qū)根據(jù)規(guī)定制定了部分稅收法規(guī)之外,,一般地方稅收立法權(quán)僅限于個(gè)別小稅種的取舍權(quán)和制定具體實(shí)施辦法 | |

具有法律效 力的稅法解釋 | 全國人大及常 委會(huì),、高法、高檢 | 稅收立法解釋,、稅收司法解釋 | |

稅務(wù)部門規(guī)章 | 國務(wù)院稅務(wù)主管部門 | 國家稅務(wù)總局發(fā)布的第一部稅收規(guī)章是2002年3月實(shí)施的《稅務(wù)部門規(guī)章制度實(shí)施辦法》 | 在職則權(quán) 限內(nèi)制定 |

【關(guān)于稅務(wù)規(guī)章的特別提示】

1.稅務(wù)規(guī)章與法律,、行政法規(guī)的關(guān)系

(1)稅務(wù)規(guī)章規(guī)定的事項(xiàng)屬于執(zhí)行法律、行政法規(guī),、決定,、命令的事項(xiàng)。不能另行創(chuàng)設(shè)法律,、行政法規(guī),、決定、命令沒有的內(nèi)容;也不得重復(fù)法律,、行政法規(guī),、決定、命令已經(jīng)明確的內(nèi)容,。

(2)稅務(wù)規(guī)章規(guī)定的事項(xiàng)必須是稅務(wù)機(jī)關(guān)業(yè)務(wù)范圍內(nèi)的事項(xiàng),。如果制定行政法規(guī)條件尚不成熟且需要制定規(guī)章的,稅務(wù)機(jī)關(guān)應(yīng)當(dāng)與其他部門聯(lián)合制定規(guī)章,,單獨(dú)制定的稅務(wù)規(guī)章無效,。

2.稅務(wù)規(guī)章的制定程序

立項(xiàng);起草;審查;決定和公布執(zhí)行。

3.稅務(wù)規(guī)章的適用與監(jiān)督

一般自公布之日起30日后實(shí)施;特殊情況下可以在公布之日起實(shí)施,。

稅務(wù)規(guī)章由國家稅務(wù)總局負(fù)責(zé)解釋,,稅務(wù)規(guī)章解釋與稅務(wù)規(guī)章具有同等法律效力。

【關(guān)于稅收規(guī)范性文件的特別提示】

稅收規(guī)范性文件是指縣以上(含本級(jí))稅務(wù)機(jī)關(guān)依照法定職權(quán)和規(guī)定程序制定公布的,,規(guī)定納稅人,、扣繳義務(wù)人及其其他稅務(wù)行政相對(duì)人權(quán)利、義務(wù),,在本轄區(qū)內(nèi)具有普遍約束力并反復(fù)適用的文件,。

四個(gè)特點(diǎn):屬于非立法行為的規(guī)范;適用主體的非特定性;不具有可訴性;向后發(fā)生效力。

稅收規(guī)范性文件應(yīng)當(dāng)自公布之日起30日后施行,。

提示:抽象行政行為——不可針對(duì)其行政訴訟;但可針對(duì)其行政復(fù)議,、執(zhí)法檢查、行政賠償訴訟,。

稅收?qǐng)?zhí)法

執(zhí)法,,即法的執(zhí)行。稅收?qǐng)?zhí)法又稱稅收行政執(zhí)法,也存在廣義和狹義兩種解釋,。通常意義上,,稅收?qǐng)?zhí)法都是指狹義的稅收?qǐng)?zhí)法含義而言。

1.稅收?qǐng)?zhí)法的特征(6個(gè))

(1)具有單方意志性和法律強(qiáng)制力;

(2)稅收?qǐng)?zhí)法是具體行政行為;

(3)稅收?qǐng)?zhí)法具有裁量性;

(4)稅收?qǐng)?zhí)法具有主動(dòng)性;

(5)稅收?qǐng)?zhí)法具有效力先定性;

(6)稅收?qǐng)?zhí)法是有責(zé)行政行為,。

2.稅收?qǐng)?zhí)法基本原則(2個(gè))

(1)稅收?qǐng)?zhí)法合法性原則

包括:執(zhí)法主體法定;執(zhí)法內(nèi)容合法;執(zhí)法程序合法;執(zhí)法依據(jù)合法,。

(2)稅收?qǐng)?zhí)法合理性原則

主要包括:合目的性;適當(dāng)性;最小損害性。

3.稅收?qǐng)?zhí)法監(jiān)督

(1)稅收?qǐng)?zhí)法監(jiān)督的主體是稅務(wù)機(jī)關(guān),,對(duì)象是稅務(wù)機(jī)關(guān)及其工作人員,,著眼點(diǎn)是“對(duì)內(nèi)”。包括事前監(jiān)督,、事中監(jiān)督和事后監(jiān)督,。

(2)稅收?qǐng)?zhí)法檢查檢查稅務(wù)機(jī)關(guān)對(duì)行政相對(duì)人所做出的行政行為,與其他稅收?qǐng)?zhí)法監(jiān)督方法相比,,具有職權(quán)性,、事后性、全面性,、靈活性的特點(diǎn),。

(3)稅收?qǐng)?zhí)法責(zé)任制包括崗位職責(zé),、工作規(guī)程,、評(píng)議考核、過錯(cuò)責(zé)任追究,,四部分內(nèi)容有機(jī)結(jié)合,,相互銜接。

相關(guān)推薦:

考生關(guān)注:去年的稅務(wù)師教材可以正常使用嗎?

預(yù)??忌鷤?017年稅務(wù)師考試輕松過關(guān)!

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)