2017年中級職稱會計實務預習知識點:遞延所得稅資產(chǎn)的確認和計量

[東奧小編]東奧會計在線中級職稱頻道提供:2017年中級會計師會計實務科目預習知識點:遞延所得稅資產(chǎn)的確認和計量。

遞延所得稅資產(chǎn)的確認和計量

(一)遞延所得稅資產(chǎn)的確認

1.一般原則

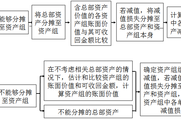

資產(chǎn),、負債的賬面價值與其計稅基礎不同產(chǎn)生可抵扣暫時性差異的,,在估計未來期間能夠取得足夠的應納稅所得額用以利用該可抵扣暫時性差異時,,應當以很可能取得用來抵扣可抵扣暫時性差異的應納稅所得額為限,,確認相關的遞延所得稅資產(chǎn),。

(1)遞延所得稅資產(chǎn)的確認應以未來期間可能取得的應納稅所得額為限,。在可抵扣暫時性差異轉回的未來期間內(nèi),,企業(yè)無法產(chǎn)生足夠的應納稅所得額用以抵減可抵扣暫時性差異的影響,,使得與遞延所得稅資產(chǎn)相關的經(jīng)濟利益無法實現(xiàn)的,,該部分遞延所得稅資產(chǎn)不應確認;企業(yè)有明確的證據(jù)表明其于可抵扣暫時性差異轉回的未來期間能夠產(chǎn)生足夠的應納稅所得額,進而利用可抵扣暫時性差異的,,則應以可能取得的應納稅所得額為限,,確認相關的遞延所得稅資產(chǎn)。

考慮到受可抵扣暫時性差異轉回的期間內(nèi)可能取得應納稅所得額的限制,,因無法取得足夠的應納稅所得額而未確認相關的遞延所得稅資產(chǎn)的,,應在財務報表附注中進行披露。

(2)按照稅法規(guī)定可以結轉以后年度的未彌補虧損和稅款抵減,,應視同可抵扣暫時性差異處理,。在預計可利用可彌補虧損或稅款抵減的未來期間內(nèi)能夠取得足夠的應納稅所得額時,應當以很可能取得的應納稅所得額為限,,確認相應的遞延所得稅資產(chǎn),,同時減少確認當期的所得稅費用。

與未彌補虧損和稅款抵減相關的遞延所得稅資產(chǎn),,其確認條件與可抵扣暫時性差異產(chǎn)生的遞延所得稅資產(chǎn)相同,。

(3)企業(yè)合并中,按照會計準則規(guī)定確定的合并中取得各項可辨認資產(chǎn),、負債的入賬價值與其計稅基礎之間形成可抵扣暫時性差異的,,應確認相應的遞延所得稅資產(chǎn),并調(diào)整合并中應予確認的商譽或是應計入當期損益的金額(商譽不足沖減的部分),。

(4)與直接計入所有者權益的交易或事項相關的可抵扣暫時性差異,,相應的遞延所得稅資產(chǎn)應計入所有者權益。如因可供出售金融資產(chǎn)公允價值下降而應確認的遞延所得稅資產(chǎn)。

2.不確認遞延所得稅資產(chǎn)的特殊情況

某些情況下,,如果企業(yè)發(fā)生的某項交易或事項不是企業(yè)合并,,并且該交易發(fā)生時既不影響會計利潤也不影響應納稅所得額,且該項交易中產(chǎn)生的資產(chǎn),、負債的初始確認金額與其計稅基礎不同,,產(chǎn)生可抵扣暫時性差異的,企業(yè)會計準則中規(guī)定在交易或事項發(fā)生時不確認相應的遞延所得稅資產(chǎn),。其原因在于,,如果確認遞延所得稅資產(chǎn),則需調(diào)整資產(chǎn),、負債的入賬價值,,對實際成本進行調(diào)整將有違會計核算中的歷史成本原則,影響會計信息的可靠性,,該種情況下不確認相應的遞延所得稅資產(chǎn),。

(二)遞延所得稅資產(chǎn)的計量

1.適用稅率的確定。確認遞延所得稅資產(chǎn)時,,應估計相關可抵扣暫時性差異的轉回時間,,采用轉回期間適用的所得稅稅率為基礎計算確定。無論相關的可抵扣暫時性差異轉回期間如何,,遞延所得稅資產(chǎn)均不予折現(xiàn),。

2.遞延所得稅資產(chǎn)的減值。資產(chǎn)負債表日,,企業(yè)應當對遞延所得稅資產(chǎn)的賬面價值進行復核,。如果未來期間很可能無法取得足夠的應納稅所得額用以利用遞延所得稅資產(chǎn)的利益,應當減記遞延所得稅資產(chǎn)的賬面價值,。遞延所得稅資產(chǎn)的賬面價值減記以后,,繼后期間根據(jù)新的環(huán)境和情況判斷能夠產(chǎn)生足夠的應納稅所得額利用可抵扣暫時性差異,使得遞延所得稅資產(chǎn)包含的經(jīng)濟利益能夠?qū)崿F(xiàn)的,,應相應恢復遞延所得稅資產(chǎn)的賬面價值,。

想輕松通過每天就要多學點,經(jīng)歷坎坷,,終見彩虹,,祝大家中級會計考試輕松過關!

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號